Бесплатный фрагмент - Практикум получения дохода

Дистанционная работа или работа на удаленке

Предисловие

Книга рассчитана на активных россиян 45+, нуждающихся в получении дохода дистанционно и обладающих базовыми навыками работы на компьютере. В книге описана возможность получения дохода самостоятельно, без регистрации своей деятельности и без трудоустройства. Это удаленная работа или работа на удаленуке. Получение дохода станет удаленной работой, которая не будет ограничена местом или временем. Сначала может показаться, что такая работа очень проста и понятна. Но результаты всегда будут зависеть и соответствовать только приложенным усилиям, потому что рассматриваемым источником дохода станет торговля на товарном рынке. Торгуя дистанционно в интернете, читатель научится обменивать деньги на ценные бумаги, а затем обратно обменивать ценные бумаги на деньги. Некоторое время назад в нашей стране россияне уже учились торговать деньгами на финансовом рынке, кладя их на банковский депозит. Ежедневно ими рассматривалась банковская информация о процентах по вкладам населения, заставляя менять одни банки на другие, в поисках более выгодных условий. Депозитарные договора обеспечивали доход вкладчикам. Это был прообраз обмена деньги на деньги, который реализуется при торговле на товарном рынке. Именно подобный обмен, называемый сделкой, приносит доход участникам торгов. Книга содержит описание удаленной работы на товарном рынке, примеры проведения сделок и практические задания для проверки полученных знаний. Для работы потребуется компьютер с операционной системой Windows, подключенный к интернету, и мобильный телефон. Подготовка к интернет торговле бесплатна и не приводит к расходам. В книге дается объяснение торговых терминов, выведенных в отдельный словарь, а также приводятся ссылки на полезные книги, прочтение которых поможет начинающему участнику торгов получить знания о правилах и методах успешных сделок.

Желаю хорошего настроения от прочтения книги и доходных сделок!

Рынок

Рынок нас окружает всюду и всегда. От рождения и до смерти он диктует правила нашей жизни. Рынки труда, товаров, услуг, предсказаний и прочих производных существуют, потому что мы его создатели и его потребители. Мы нуждаемся в рыночном регулировании и рыночных отношениях. В основном рынок используют для того, чтобы торговать. Мы тоже будем рассматривать торговлю на современном рынке, как удаленную интернет торговлю. Под интернет торговлей на современном рынке будем понимать условные действия, при которых продавцы и покупатели заключают торговые соглашения удаленно через интернет (дистанционная работа), используя компьютеры, планшеты, смартфоны и иные устройства связи, на виртуальных электронных площадках. Контролирует подобные площадки компания под названием биржа. Целью рынка является достижения баланса в цене, а главной целью биржи является извлечение из этого процесса прибыли. Доступ к удаленной интернет торговле возможен благодаря специальным компьютерным программам. Эти программы называются информационными системами. С помощью информационных систем на бирже оформляются торговые соглашения (сделки). На рынках торгуют реальным сырьем, товарами народного потребления и финансовыми инструментами. Рынки бывают фондовые, валютные, товарные и т. д. В данной книге рассматривается работа в виде удаленной работе на товарном рынке, а именно торговля на той ее части, которую называют срочным рынком или FORTS (Futures & Options on RTS). На срочном рынке торгуют продуктами с ограниченным сроком пользования. Все приемы торговли для FORTS, приведённые в книге, могут применяться при торговле на любом другом рынке. Выбор срочного рынка в качестве примера получения дохода на удаленной работе связан с большим потенциалом получения высокого дохода за более короткий срок. FORTS или ФОРТС работает почти по 17 часов в сутки, с понедельника по пятницу, кроме выходных и праздничных дней. Доступ к работе на срочном рынке открывается с 7:00 и закрывается в 23:45. В любое время этого интервала на ФОРТС можно совершать сделки и получать доход. Информация о графике, условиях работы и выходных днях срочного рынка размещена на сайте московской биржи. Условное время доступа к ФОРТС разделяется на следующие части: азиатская или утренняя сессия с 7:00 до 10:00, европейская или дневная сессия с 10:00 до 18:45 и американская или вечерняя сессия с 19:05 до 23:45. В работе ФОРТС установлено два перерыва торговли на подведение предварительных финансовых результатов (клиринг): с 14:00 до 14:05 и с 18:45 до 19:05. На эти временные интервалы проведение торговли для участников ФОРТС приостанавливается. Прямой доступ к торговле на бирже имеет некоторые ограничения. Участников, имеющих лицензию на биржевые манипуляции и прямой доступ к серверам биржи, называют брокерами. За каждое торговое действие биржа берет с брокера комиссионный сбор. Брокер, через свои серверы, открывает сторонним участникам рынка доступ к серверам биржи. Этих участников называют трейдерами. За каждую проведенную трейдером сделку брокер взимает с него комиссионный сбор. Таким образом, постоянные сборы с трейдера за каждую проведенную сделку состоят из брокерского и биржевого комиссионного сбора (комиссии). Комиссии являются постоянными расходами трейдера за каждую оформленную торговую сделку. На ФОРТС торгуют производными финансовыми инструментами, называемыми деривативами (контрактами). Они разделяются на фьючерсы, опционы, свопы и форварды. Дериватив является обязательством (фьючерс) или правом (опцион) участника рынка приобрести актив после окончании срока его действия. В данной книге описывается торговля только фьючерсами. Фьючерс (фьючерсный контракт), при оформлении сделки, устанавливает обязанность участника рынка купить или продать активы, соответствующие этому финансовому инструменту. Торговля фьючерсными контрактами интересна тем, что они являются высоколиквидными инструментами и для их приобретения не нужно покрывать полную стоимость. На ФОРТС доступно несколько десятков фьючерсов. Цена на эти фьючерсы меняется порой на несколько процентов в течении торгового дня. На цену фьючерса оказывают влияние как рыночные факторы, так и новостные события. Процесс изменения цены в ходе торговли, за определенный промежуток времени, называют волатильностью. Измеряют волатильность в процентах от базовой цены. Чем больше волатильность, тем больше разница между максимальной и минимальной ценой во временном интервале торговли. В удаленной торговле наибольшее распространение получили две тактики: торговля типа «купил дешевле или открыл сделку покупки, а продал дороже или закрыл сделку покупки» (первый ти), и торговля типа «пред продал дороже или открыл сделку продажи, а выкупил дешевле или закрыл сделку продажи» (второй тип). Доход трейдера составляет разницу между конечной и начальной суммой сделки при тактике первого типа, или разницу между начальной и конечной суммой сделки при тактике второго типа. Чем больше волатильность на срочном рынке, тем больший доход может получить трейдер, если верно пред рассчитает ценовое движение фьючерса. При очень высокой волатильности начинающему трейдеру рекомендуется не вести торговлю из-за риска получить убытки вместо прибыли. Фьючерсный контракт имеет ограниченный срок действия на срочном рынке, исчисляемый месяцами. В конце срока действия фьючерсного контракта биржа останавливает расчет по нему (цена закрытия), и торговые операции с ним прекращаются. Такое действие называется экспирация.

Различают фьючерсы поставочные и расчетные. По поставочному фьючерсу у трейдера после окончания срока его действия возникает обязанность выкупить или поставить актив (как поставка товара по договору купли продажи), по цене закрытия. По расчетному фьючерсу возникает обязанность обменять его на денежный эквивалент по цене закрытия. Так как зоной интереса книги является получение дохода в деньгах, а не в товарах или иных активах, то в ней будут рассматриваться только расчётные фьючерсы. Если трейдер не избавился от фьючерса до экспирации, то его закрытие будет произведено биржей принудительно. Фьючерс меняется биржей на деньги по цене закрытия торгового дня, даже если это приведет к получению трейдером убытков. Поскольку нас интересует получение дохода, то полагаться на волю случая и держать у себя фьючерс до экспирации не нужно. Избавляться от фьючерса следует заранее, например за несколько дней до окончания срока его действия. Фьючерсы одного и того же биржевого инструмента торгуются на ФОРТС с разными датами экспирации. Фьючерсы, которые имеют более раннюю дату экспирации называют ближними, а фьючерсы, которые имеют более позднюю дату экспирации, дальними. Цены у ближнего и дальнего инструмента могут различаться. Дальние цены отражают ожидания участников рынка от торгов в будущем. Если цена ближнего фьючерса больше дальнего, то это состояние называют контанго, и оно показывает, что участники рынка ожидают в будущем снижения цены. Если же цена ближнего фьючерса ниже цены дальнего, то это состояние носит название бэквордация и показывает, что участники рынка ждут в будущем роста цен. Учет этих состояний помогает планировать торговлю на срочном рынке. Торговля на рынке отражает борьбу спроса и предложения среди его участников. При росте спроса на фьючерсные контракты цена на них растет, а участники рынка все чаще подают заявки на покупку фьючерсных контрактов. При исполнении заявок участников рынка на покупку называют покупателями. В дальнейшем покупатели планируют продать фьючерсные контракты по более высокой цене. Это тактика торговли первого типа. При росте предложения фьючерсных контрактов цена на них начинает падать. Участники рынка, заявляющие продажи фьючерсных контрактов, называются продавцами. Они планируют в дальнейшем выкупать их с рынка по более низким ценам. Это уже тактика торговли второго типа. При торговле по тактике первого типа один участник рынка соглашается купить и подписать сделку в качестве покупателя, а значит он верит, что цена на фьючерс будет еще увеличиваться. А другой участник рынка не готов больше держать у себя фьючерс, потому что не верит в его рост, и он избавляется от него. При разногласии относительно ценности владения контрактом, они сходятся в оценке цены обмена его на деньги. Участники рынка достигли баланса в сделке на контракт. По результатам удаленной торговли продавец вернул свои деньги и дополнительно получил доход, который ему субсидировал покупатель. Продавец стал свободным участником рынка, а покупатель стал владельцем фьючерсного контракта и потенциальным продавцом. Он стремится продать свой дериватив новому покупателю настолько дороже, что покроет свои расходы и получит дополнительный доход. Этот процесс достижения баланса цены сделки будет продолжаться до тех пор, пока не произойдет резкое снижение цены, и последний покупатель, ставший продавцом, поймет, что не сможет найти покупателя согласившегося на его предложение баланса цены. Продавец, спасая свои средства, будет продавать фьючерсный контракт по балансовой цене покупателя, фиксируя убыток. При торговле по тактике второго типа один участник готов продать фьючерс, взяв его взаймы у брокера, так как верит, что предложения будут увеличиваться, а значит цена будет падать и позже можно будет купить фьючерсный контракт по более дешевой цене, заработав на разнице цены продажи и покупки. Он подписывает контракт в качестве продавца. Другой участник, покупая, передает продавцу денежные средства, на которые тот сможет выкупить фьючерс позже. Продавец получил доход продав фьючерсы и стал свободным участником рынка с обременением в виде товарного кредита. При росте предложения и падении цены, бывший продавец на вырученные денежные средства от продажи приобретает подешевевший фьючерс. У него появляется фьючерс, которым он закрывает свой товарный кредит перед брокером. Разница между выручкой от продажи фьючерса по более высокой цене и расходами на приобретение фьючерса по более низкой цене покрывает его расходы и даёт дополнительный доход. Этот процесс продолжается до тех пор, пока не произойдет резкий рост цены, и последний продавец поймет, что не сможет найти продавца на свои условия балансовой цены. Он купит фьючерс по текущей цене продавца (по его балансовой цене), чтобы закрыть долг перед брокером и зафиксировать убыток от приобретения фьючерса (зафиксирует убыток). После каждой сделки фьючерсный контракт продолжает свое движение по рынку переходя к следующему покупателю. Смена владельца фьючерса сопровождается получением прибыли. Процесс получения прибыли завершился в последней сделке фиксированием убытков. При каждой сделке деньги тоже меняют своих владельцев. Но их свободное количество с каждой сделкой уменьшается. Это происходит потому, что вне зависимости от доходности или убыточности сделок, участники рынка платят комиссионные сборы за право оформления торговых сделок через биржу. Во время совершения любых сделок стабильный доход получает только биржа. Деньги попадают в ее бюджет и уходят из зоны торговых операций. Поддержание подобной конструкции от её исчезновения возможно только благодаря постоянному вливанию свободных денежных средств, получаемых от действующих и новых участников рынка. Чтобы не оказаться конечным держателем сделки, следует внимательно отслеживать ситуацию на рынке, держать свою торговлю под контролем и своевременно фиксировать сделки. Своевременное закрытие сделок с доходом обеспечивает постоянное увеличение свободных денежных средств участника торгов при работе дистанционно.

Контрольные вопросы:

— Что такое торговля?

— Кто такие брокеры и трейдеры?

— На каком рынке самые маленькие комиссии?

— Почему меняется цена на фьючерсные контракты?

— Что такое экспирация?

— Что такое клиринг?

— Какие бывают торговые тактики?

Выбор входа на рынок

Благодаря развитию умения оценивать полезность поступающей информации можно научиться принимать правильные решения. Для оценки полезности информации о ходе торговли на рынке не обязательно приобретать статьи аналитиков или оплачивать советы консультантов. Кроме потери денег приобретение этих услуг ни к чему не приведет. Подобные расходы до получения доходов вряд ли могут быть интересными. Раз вы читаете эту книгу, значит уверены, что сможете зарабатывать дистанционно, в вас живет хороший аналитик и консультант. Вы готовы самостоятельно оценивать полезность информации данной книги проверкой ее на практике работая на удаленке. Остается запастись терпением для прочтения книги и спокойствием для успешной торговли на рынке. Удаленная работа по участию в торгах может быть прямая или опосредованная. Прямым доступом к торгам является аренда рабочего места в зале биржи или выделенного канала связи с серверами биржи. Эти виды доступа к торговле не интересны хотя бы потому, что они связаны с существенными предварительными расходами. Более интересен бесплатный доступ к торгам с помощью посредника (опосредованный). Бесплатная информация о ходе торгов широко представлена на просторах интернета. Но у нее один существенный недостаток — эта информация в момент публикации уже устарела и стала не актуальной для торговли. Другим источником удаленной работой по торговле на рынке является биржевой брокер, у которого есть лицензия для регистрации торговых сделок на бирже и прямой доступ к ее серверам. На сайте биржи размещен список официальных брокеров. Разные брокеры предлагают различные условия сотрудничества. Поэтому при выборе брокера рекомендую руководствоваться следующими критериями:

— Наличие множества положительных отзывов о брокерских услугах;

— Бесплатное предоставление информационных систем без дополнительных условий;

— Бесплатный перевод денег между брокерскими и лицевыми счетами;

— Фиксированная комиссия без скрытых дополнительных сборов и условий;

— Действующая обратная связь для решения проблем по работе с биржей.

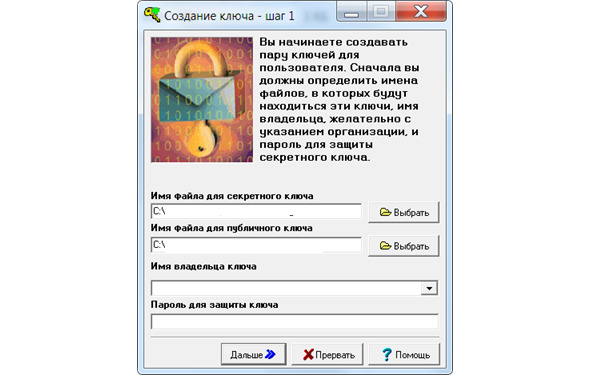

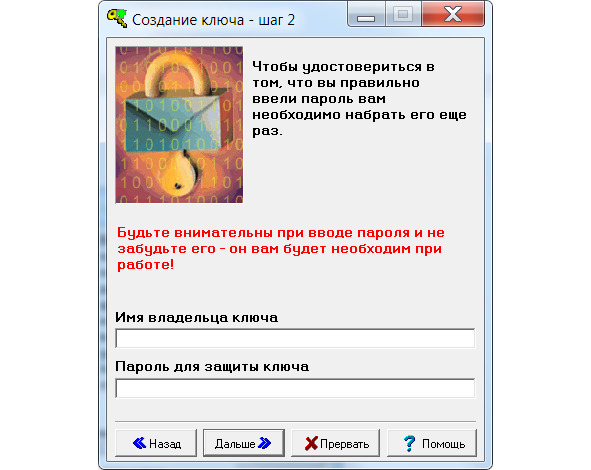

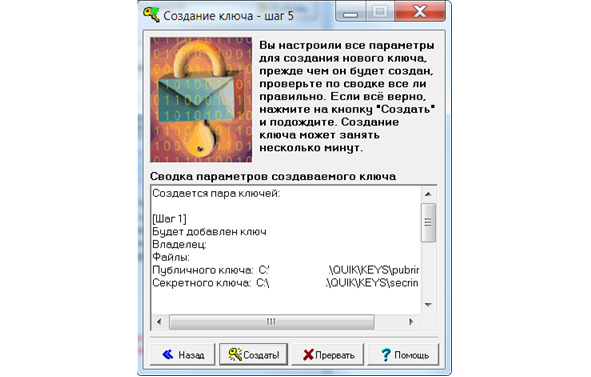

Для установления юридически обязывающих отношений с выбранным брокером потребуется заключить брокерский договор. После заключения брокерского договора вы станете называться трейдером и получите доступ к брокерскому счету. Наличие брокерского счета открывает возможность удаленной интернет торговли на рынке. Во время оформления брокерского договора открываются счета на фондовом и срочном рынках. Для работы на ФОРТС потребуется брокерский счет на срочном рынке. Удалено торговать на фондовом рынке можно только с брокерского счета для фондового рынка. Перемещение денег между брокерскими счетами бесплатно и производится по заявке трейдера на перемещение денежных средств. В настоящее время заключить брокерский договор и открыть брокерский счет можно удаленно. Для начала удаленной торговли следует пополнить брокерский счет переводом денежных средств с вашего лицевого счета на брокерский. Эта транзакция бесплатна, если оба счета находятся в одном банке. Старайтесь избегать переводов между счетами, если они находятся в разных кредитных организациях. Комиссионные поборы кредитных организаций исчисляются процентами только лишь за виртуальную услугу по переписыванию суммы ваших денег с одного электронного счета на другой. Заключать торговые сделки можно с помощью телефонных распоряжений брокеру (платная услуга) или с помощью информационной системы (бесплатная услуга). Дистрибутив информационной системы можно скачать с сайта брокера и установить на компьютере. Дополнительно рекомендую установить на смартфоне или планшете инвестиционное приложение, для оперативного контроля счета и дистанционного подписания брокерских документов. С помощью информационной системы вы сможете удаленно получать информацию о проводимых на бирже сделках и дистанционно заявлять собственные в режиме реального времени. Рассмотрим работу с информационной системой QUIK. Скачав дистрибутив, установите его на том компьютере, на котором будете постоянно работать. Если вы не уверены в выборе компьютера для работы, то можете установить информационную систему на внешний накопитель (флэшка или SD карта). Информационная система будет запускаться с него на любом компьютере с ОС Windows. При работе с информационной системой, установленной на внешнем накопителе, будет дополнительно требоваться проверка путей доступа к папке с секретными ключами. Это связано с тем, что при каждом подключении к новому компьютеру вашего внешнего накопителя ему автоматически будет присваиваться новое имя. Это новое имя может не совпасть с тем именем, которое было указано при установке информационной системы. После окончания установки информационной системы запускаете другую программу под названием KeyGen. Эта программ отвечает за генерацию секретных ключей доступа:

Далее, следуя инструкциям, завершите генерацию логина и пароля доступа к информационной системе

В результате генерации программой в папке ключей доступа по адресу QUIK/KEYS/ появятся два файла

pubring. txk

secring. txk

Эти ключи необходимо зарегистрировать у брокера. В приложенной к дистрибутиву инструкции описывается процедура регистрации ключей доступа. Данная регистрация ключей доступа у брокера завершает оформление доступа вашей информационной системы к торговле на рынке для начала удаленной работы. Регистрация подтверждается по СМС. После этого можно запускать информационную систему.

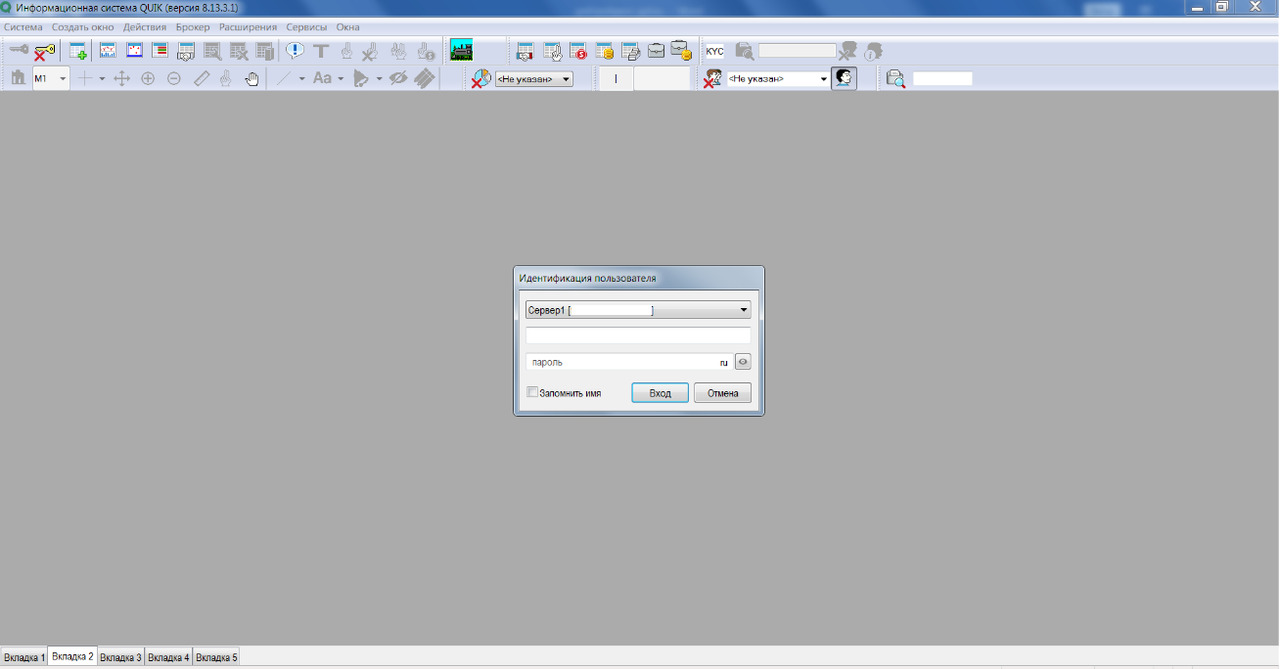

После ввода своего логина и пароля приступайте к подготовке информационной системы к удаленной торговле.

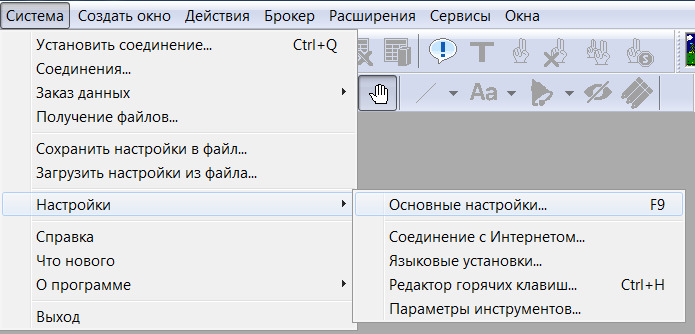

Если вы установили информационную систему на внешнем носителе, то при запуске информационной системы с внешнего носителя надо прервать запуск (в появившемся меню ввода логина и пароля нажатием поля «Отмена»). Далее в верхнем левом углу рабочего стола зайти во вкладку СИСТЕМА, нажать иконку НАСТРОЙКИ и перейти в раздел Основные настройки…

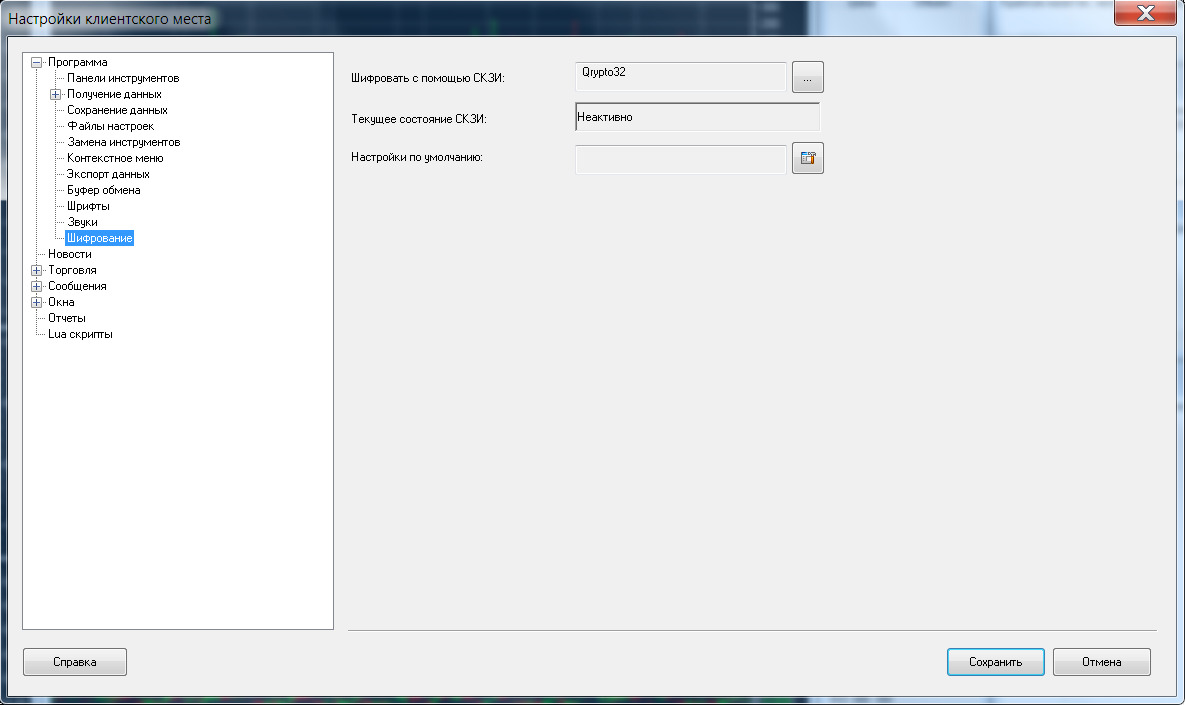

В результате откроется меню НАСТРОЙКИ КЛИЕНТСКОГО МЕСТА, в котором следует обратиться к разделу ШИФРОВАНИЕ

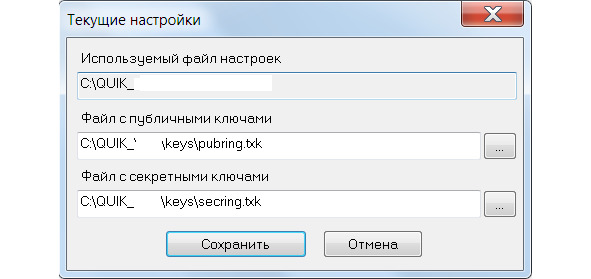

далее правой клавишей мыши нажимайте на иконку в разделе НАСТРОЙКИ ПО УМОЛЧАНИЮ и попадаем в табличку ТЕКУЩИЕ НАСТРОЙКИ

нажимая на верхнюю пиктограмму «…» получаем возможность указать место расположение файла pubring. txk (например, указываем путь к вашей папке с секретными ключами и файлу: H:\QUIK\KEYS\ или G:\VTB\QUIK\KEYS\ и т.п.). То же самое проделываем с нижней пиктограммой. Далее нажимайте на клавишу «Сохранить». Ваш путь к секретным ключам на внешнем носителе будет установлен для текущей работы информационной системы.

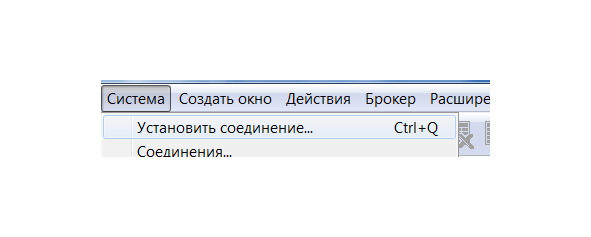

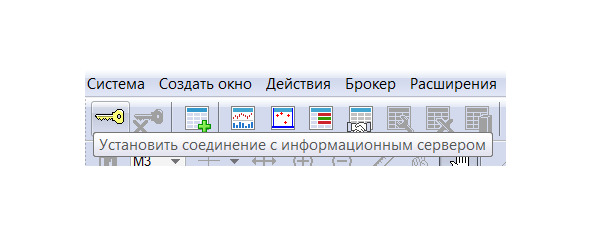

После этого вновь запускаете процесс соединения информационной системы с серверами брокера, нажимая на вкладку СИСТЕМА, далее пункт меню «Установить соединение…»

либо запускаете установление соединения через нажатие пиктограммы с изображением ключа

Снова появляется меню ввода логина и пароля. После ввода логина и пароля устанавливается соединение с биржей через серверы брокера. Информационная система готова к настройке.

Контрольные вопросы:

— Где находится информация о работе биржи?

— Какими критериями необходимо руководствоваться при выборе брокера?

— Что нужно для регистрации информационной системы?

— Для чего нужна информационная система?

— Какие счета открывает брокер и для чего они нужны?

Настройка

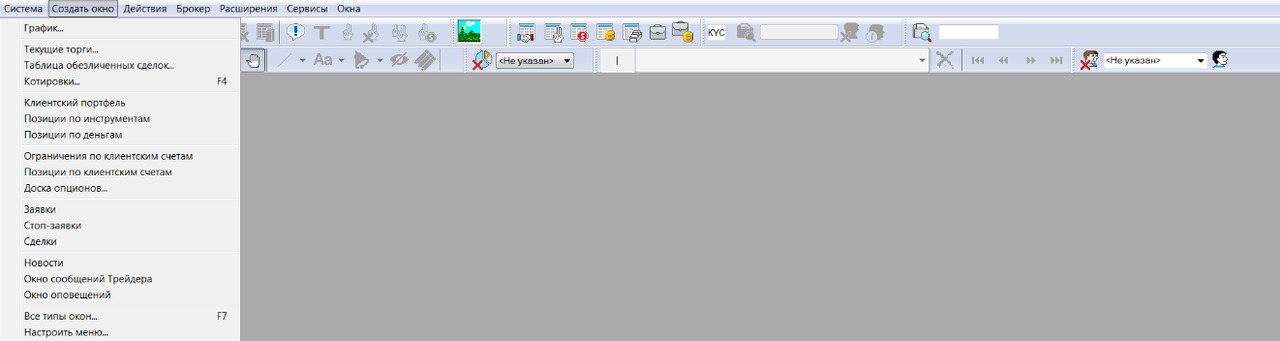

Поток данных о зарегистрированных заявках и сделках подается в информационную систему общим цифровым потоком. Из этого цифрового потока система выделяет данные по интересующему инструменту: по какой цене торгуется, в каких объемах и когда проведены сделки. Для облегчения восприятия данных цифрового потока его оформляют в виде графиков. Начнем подготовку удаленной торговли предварительной настройкой информационной системы, для чего выберем фьючерсный контракт. Настройку информационной системы продемонстрируем на примере фьючерса на акции АО Газпром. Выбираем график фьючерса во вкладке «Создать окно» и далее нажимаем на вкладку «График…»

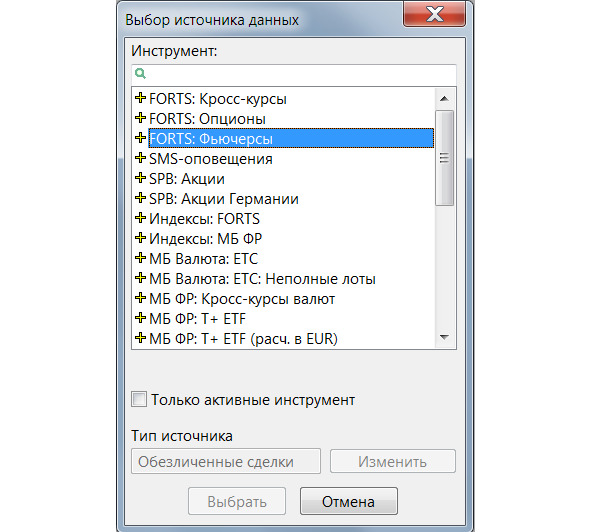

в появившемся окне переходим к вкладке «Выбор источника данных», а там выбираем пиктограмму «ФОРТС: Фьючерсы»

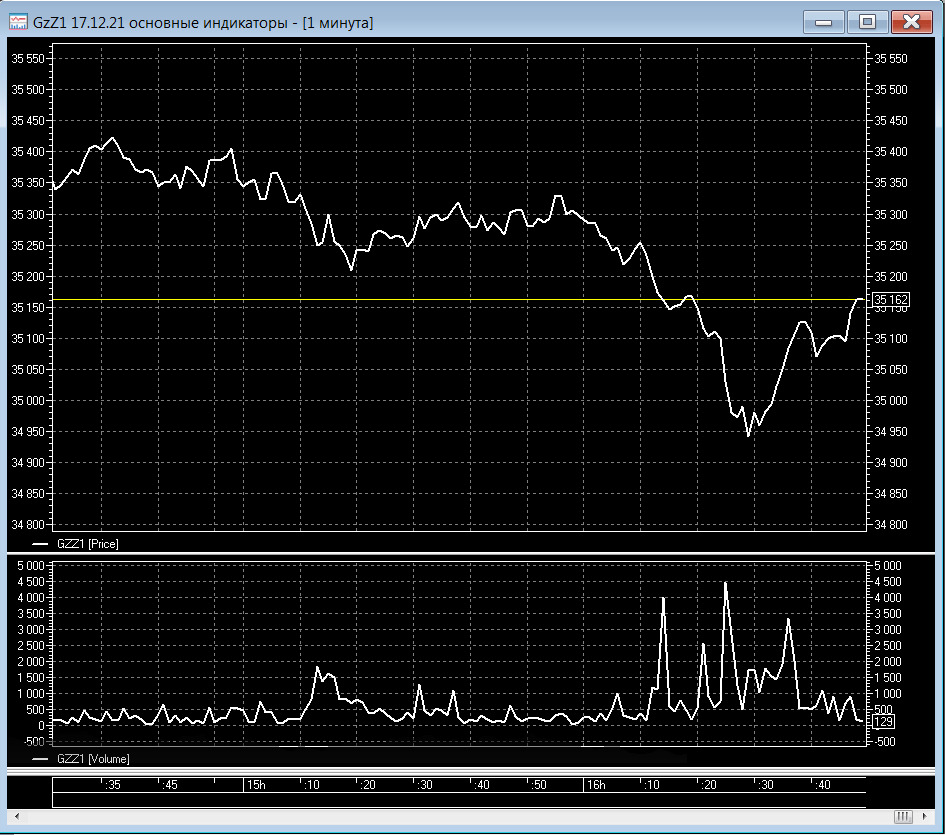

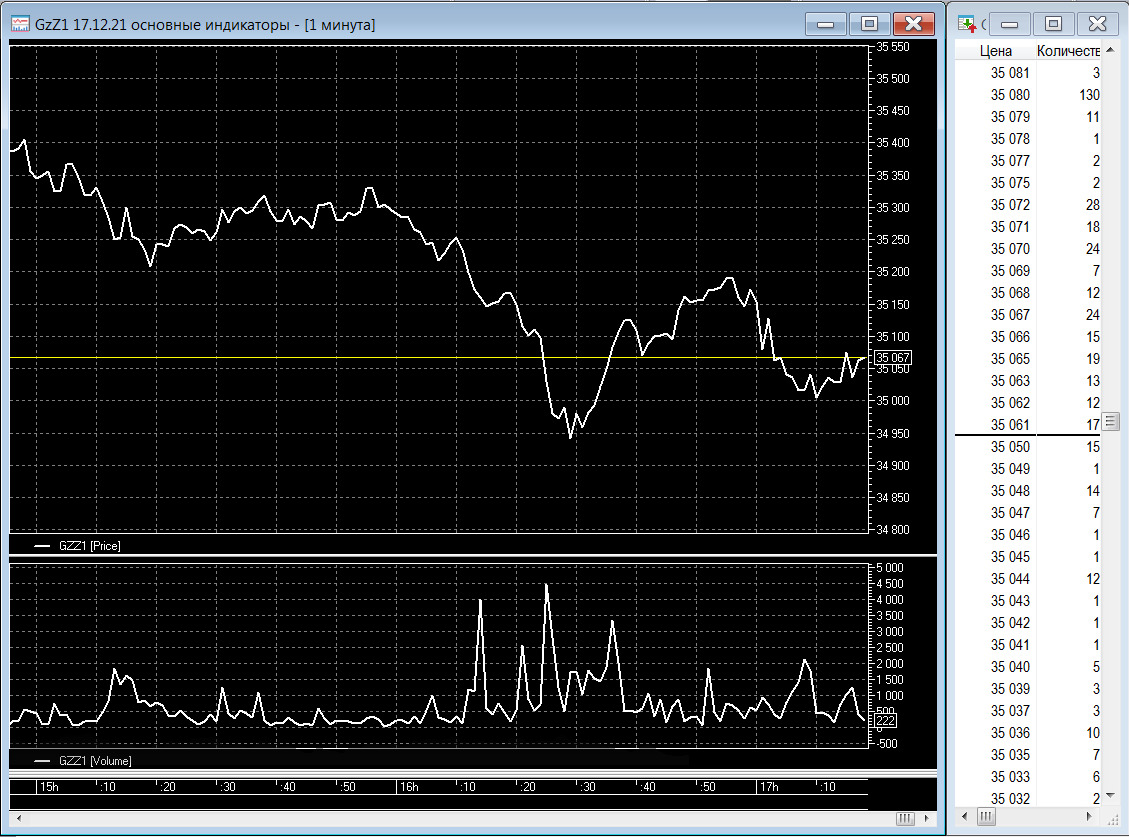

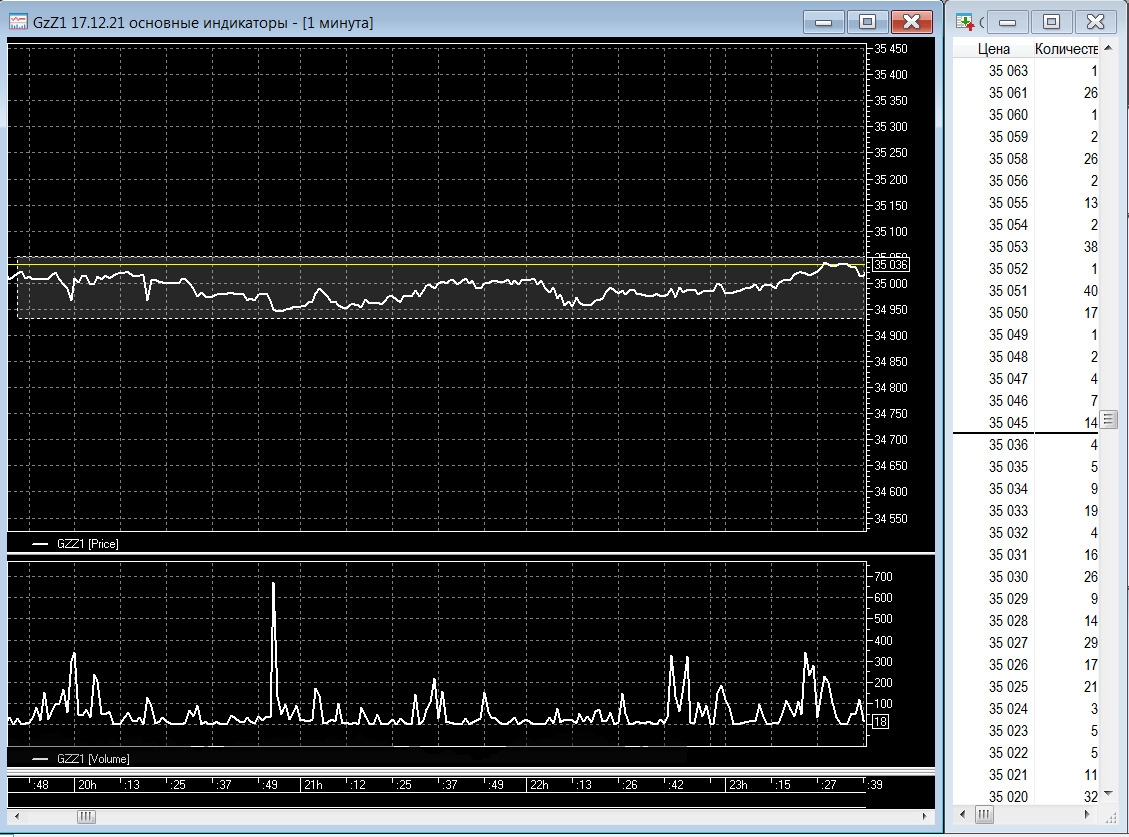

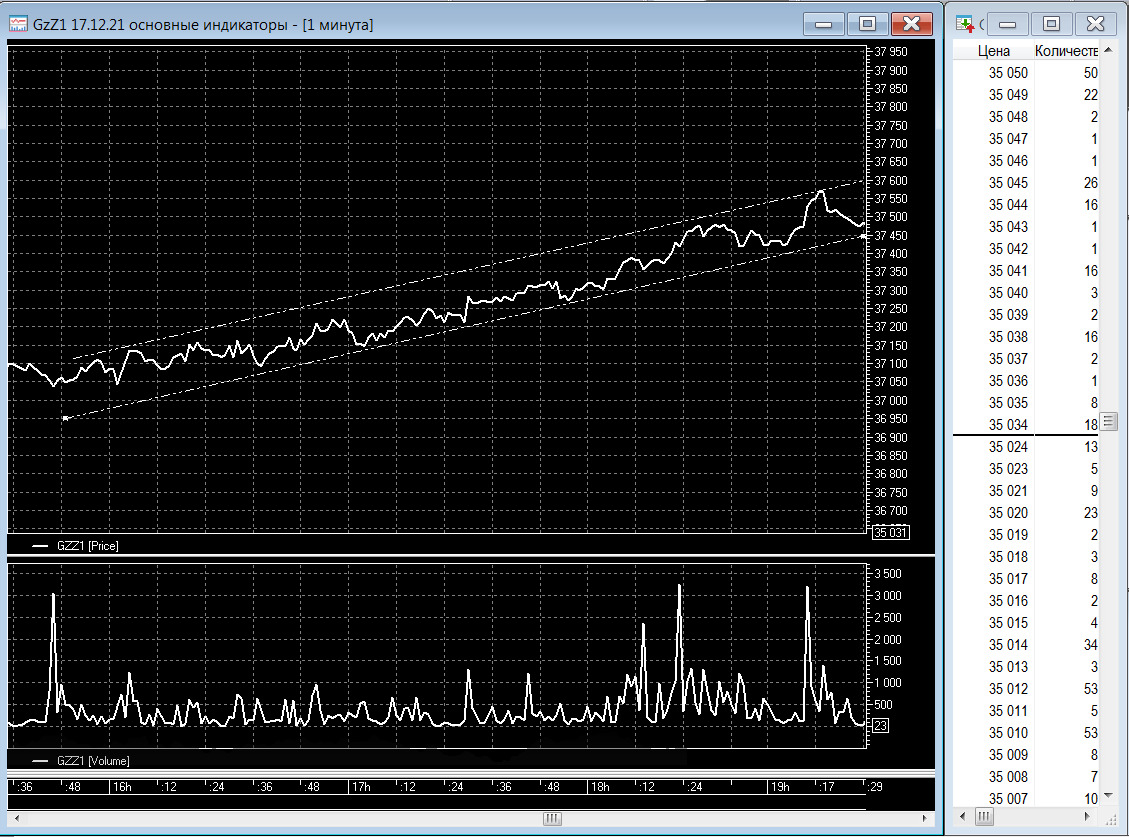

Жмем на значок + и в открывшемся окне со списком предлагаемых инструментов выбираем фьючерс на акции ОАО Газпром — GAZR-12.21 (другое обозначение этого фьючерса GzZ1). Данный фьючерс доступен для торговли до 17 декабря 2021 г. (дата экспирации). Название фьючерсов состоит из набора букв и цифр, описывающих название и дату, до которой он будет доступен для торговли. После выбора фьючерса на рабочем поле информационной системы появится две таблицы: графики цены GzZ1 (Price) и график объема сделок (Volume) по данному фьючерсному контракту:

График цены показывает по какой цене были совершены сделки купли или продажи, в тот или иной момент времени. Вертикальная ось справа и слева от графиков (ось ординат) показывает цены в рублях. График объемов показывает количество совершенных сделок купли или продажи в штуках. Горизонтальная ось внизу таблиц (ось абсцисс) отображает моменты времени. Крайнее правое значение соответствует текущему моменту времени. Шаг измерения времени, или временной интервал, измеряется в минутах. Временные интервалы бывают размером в 1, 2, 3 …, 20, 30, … мин. Эти интервалы называют таймфреймами (time frame). Они устанавливаются через режим «Редактирования» таблицы, вызываемом нажатием правой клавиши мыши на рабочей таблице, в таблице «Редактирование настроек графика» жмем на поле «Диаграмма» и выбираем в разделе «Интервал» нужный нам временной интервал. В нашей таблице таймфрэйм равен 1 минуте. Данные о торгах отражаются в виде графиков. Они освещают борьбу спроса и предложения. Это борьба заканчивается достижением баланса цены и заключением соглашения покупателя с продавцом. Если инициатором сделки выступает покупатель, то говорится о сделке покупки. Если же инициатором сделки был продавец, то сделка называется сделкой продажи. Когда растет энтузиазм на покупки, то это приводит к увеличению спроса и как следствие росту цены (цена увеличивается). Когда же в интернет торговле начинает доминировать энтузиазм продавцов, то увеличиваются предложения и как следствие цена падает (цена уменьшается). На рынке постоянно происходит дистанционная борьба эмоций между предложением (продавцы) и спросом (покупатели). Это продолжается до тех пор, пока не наступает баланс в оценке рынка у покупателей и продавцов. Затем роли участников рынка меняются и наступает время, когда бывшие продавцы на вырученные от продажи более дорогих фьючерсов начинают выкупать (становясь покупателями) подешевевшие контракты. Появляется спрос и цена возобновляет свой рост. Тогда бывшие покупатели стремятся избавиться от своих контрактов, зарабатывая на росте цены контрактов. Они фиксируют прибыль от продажи выросших в цене фьючерсных контрактов, выступая в это момент в роли продавца. Рынок завершает колебательное движение и наступает новый этап удаленной торговли. Во время этого ценового движения заработали все участники торгов, кроме последних покупателей и продавцов. Они не успели продать или выкупить с выгодой, а значит вынуждены фиксировать контракты с убытками, покрывая прибыли всех предыдущих участников сделок. Колебательное изменение цены отражает эмоциональную борьбу покупателей и продавцов за торговое доминирование на рынке. А поведение последних покупателей или продавцов лишь подтверждает истинность теории эффективности рынка. В этой бесконечной борьбе за прибыль никогда не будет абсолютного победителя, а эффективность торговли всегда будет финансироваться последними участниками сделок. Свободные участники рынка, наблюдая удалено за борьбой спроса и предложения, оптимизма и пессимизма, покупателей и продавцов разделяют борьбу на реальную и потенциальную. Реальная борьба отражается в ценовом графике состоявшихся сделок, как фронтовая линия войны покупателей с продавцами. Потенциальная же борьба находит свое отраженная в виде заявок на сделки, данные о которых формируют котировочный стакан заявок (таблица «Котировки»). В таблице «Котировки» появляются и исчезают заявляемые значения количества и стоимости фьючерсных контрактов. Таблицу посвященную потенциальной борьбе создадим через вкладку «создать окно/котировки…» и далее укажем название инструмента GZU1 который будет использован в качестве примера либо через нажатие горячей клавиши F4:

Теперь мы видим график цены (результат фактической борьбы спроса и предложения), объема и цифровую таблицу котировок (котировочный стакан — это образ потенциальной борьбы спроса и предложения). Под значением котировок будем понимать заявки на покупку (биды) или продажу (оффера) фьючерсных контрактов, по заявленным условиям на которых, участники рынка готовы совершать сделки. Заявку можно объявить или отменить до ее исполнения. Объявление и отмена заявок не влекут за собой никаких расходов. Таблица разбита на две части. Верхняя часть таблицы посвящена заявкам на продажу, а нижняя часть таблицы посвящена заявкам на покупку. Рубиконом заключенных сделок служит горизонтальная линия, разделяющая верхнюю и нижнюю части таблицы. Не все из этих сделок состоятся. Между значениями заявок на покупку и продажу иногда случаются ценовые разрывы, называемые спредами. Ценовые разрывы — это фактическое расстояние между ближайшими ценами продажи и покупки фьючерсных контрактов. Не всегда цены расположены последовательно, рядом с друг другом на расстоянии котировочного шага (минимально разрешенного биржей размера изменения цены). При высокой ликвидности финансового инструмента спред равен нулю. При малой ликвидности ценовой разрыв может достигать десятков пунктов. Это мешает дистанционной торговле по рыночной цене, когда ближайшая цена предложения может существенно отличаться от ожидаемой. И вместо прибыльной сделки биржей регистрируется сделка по рыночной цене, которая уже в момент открытия становится убыточной для трейдера. Поэтому удаленную торговлю в условиях низкой ликвидности нужно вести с заявлением точного уровня открытия сделки, а не допуском торговли по рыночной цене. Часть заявок отменят участники рынка до исполнения. Иногда это делается для манипулирования рынком, но чаще всего участники рынка заявляют уровни открытия сделок в соответствии со своими планами торговли. Появление заявок демонстрируют ожидания участников рынка достижения ценой расчетного значения. Таблица котировок позволяет визуально быстро оценить настрой участников: растет количество заявок на покупку (растет активность покупателей) или растут объемы заявок на продажу (растет энтузиазм продавцов). Случается на рынке наступление состояния, когда активность покупателей и продавцов уравнивается. В это время цена прекращает движение вверх или вниз, она продолжает движение вбок, в узком ценовом диапазоне. Такое движение называется флэт (flat).

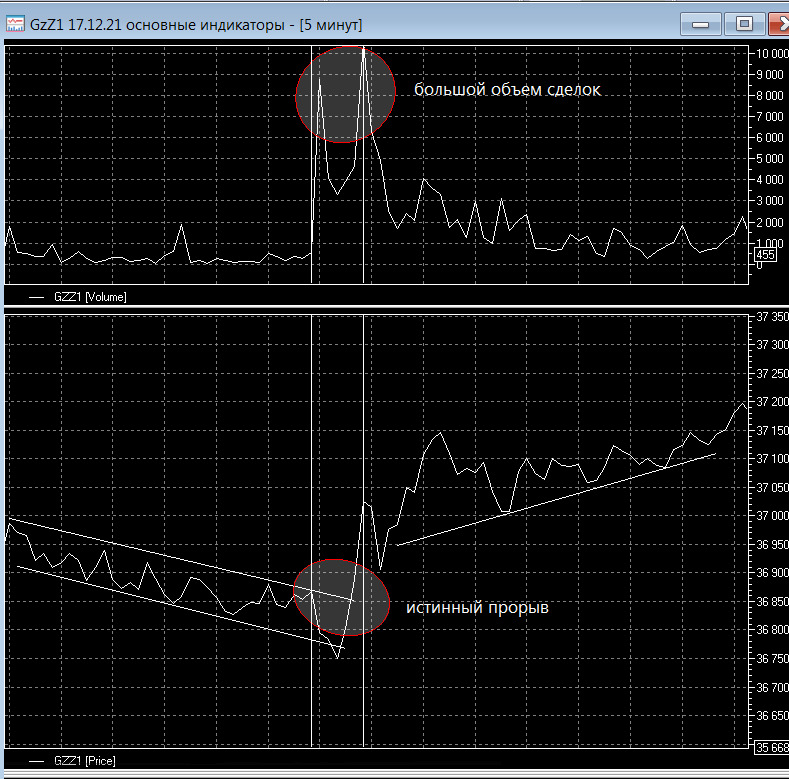

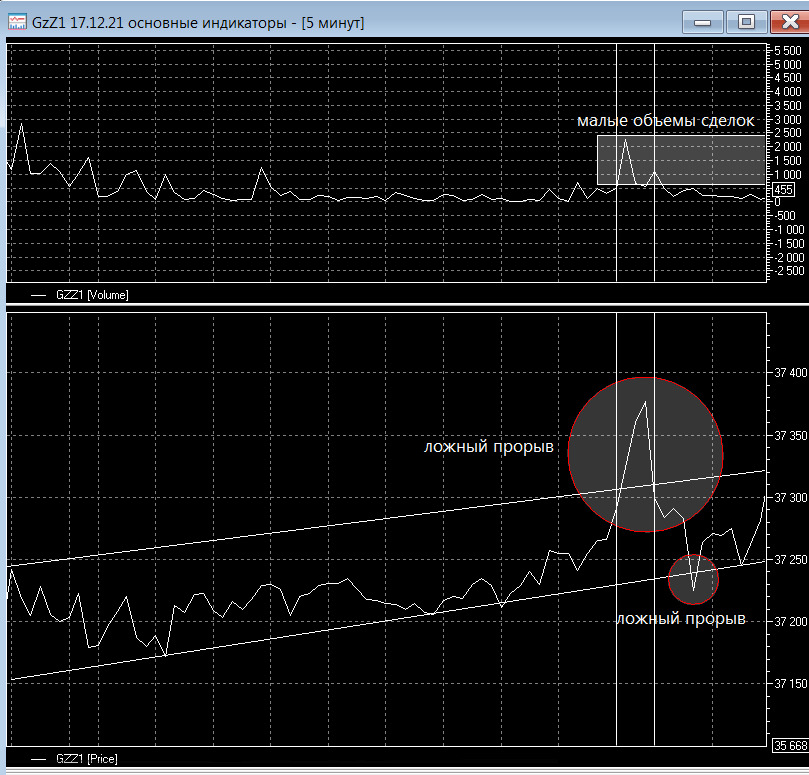

При подобном движении цены сложно удаленно зарабатывать, потому что прогнозирование поведения цены часто бывает ошибочным. Иногда движение цены имеет устойчивое движение в направлении вверх или вниз. Проводя линии через точки экстремумов (вершины и впадины), над и под графиком обозначим ограничения в возрастании или убывании движении цены. Линии, показывающие устойчивое ограниченное направление движения цены (вверх, вниз или вбок), называются трендами. Тренды бывают восходящими, нисходящими или боковыми. Также тренды делят на длинные и короткие. Длинные тренды обозначают направленное движение цены в течении нескольких часов или дней (для нашей практики). Короткие тренды указывают направление движения цены в течение минут. Все тренды носят условный характер и не несут в себе точных данных. При расчете восходящей тактики торговли линию восходящего тренда проводят через экстремумы минимума (впадины), а при расчете падающего движения через экстремумы максимумов (вершины). Делают таким образом потому, что при восходящем тренде нас интересует точка разворота к снижению. Пересечение графиком цены линии нижних экстремумов служит сигналом к возможному изменению восходящего тренда на нисходящий. При нисходящем тренде пересечение графика цены линии верхних экстремумов является сигналом о смене нисходящего тренда на восходящий. В этих пересечениях трендов участники рынка часто находят точки открытия сделок. Линиями тренда можно обозначать диапазон ценового коридора, в котором двигается цена, если провести их через вершины в верху графика и через впадины внизу графика. Получим ценовой коридор движения цены. Внутри ценового коридора (диапазона) образованного длинными трендами находят место короткие тренды или короткие ценовые диапазоны. Совсем не обязательно, чтобы эти линии, образующие ценовой коридор, были параллельными. Те экстремумы в движении цены, которые выйдут за линии ценового коридора называются прорывами. Прорывы сигнализируют о резком увеличении активности части участников рынка. Выделяют истинные и ложные прорывы. Истинные прорывы приводят к смене направления ценового движения.

На истинные прорывы указывает большой объем торговли. Ложные прорывы отражают борьбу эмоций покупателей и продавцов. Не всегда эта борьба оканчивается доминированием одних над другими.

На ложных прорывах обычно фиксируется малый объем сделок.

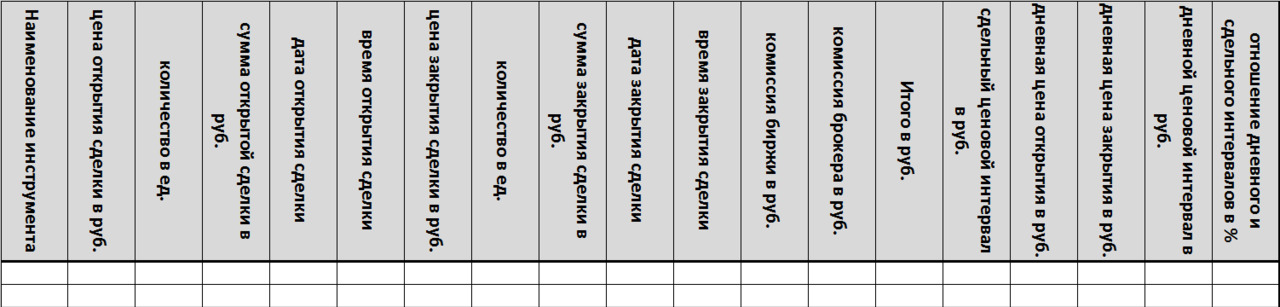

Ценовой коридор, образованный линиями тренда, позволяет оценить надежность тренда и его силу. Чем шире коридор, тем надежнее тренд. Чем больше угол наклона тренда, тем сила тренда больше. Под силой тренда будем понимать степень его продолжительности и стабильности. Перед разворотом тренда цены могут совершить резкий и крутой подъем, образовав остроугольный экстремум. Если, наблюдая за поведением цены, напрашивается вывод, что перед нами устойчивый тренд вверх или вниз, то в этом случае стоит присоединиться к этому движению. Заключить сделку купли, при движении цены вверх, либо продажи при движении цены вниз. Движение цены по тренду можно продолжать до тех пор, пока оно не встретит активного сопротивления и наступит время для закрытия сделки. Закрывать сделку стоит при достижении запланированного уровня дохода или формировании состояния неопределенность. Формирование состояния неопределенности станет сигналом о близком времени изменения ценового движения. Открывая сделку, сразу заявляется уровень ее закрытия. Этот уровень устанавливает ожидаемый доход и допустимый убыток. Если цена перестала двигаться по тренду или начала движение против ожидаемого направлении, то вместо дохода может сформироваться убыток. Значит исполнение сделки стоит незамедлительно закрыть (зафиксировать сделку). Если после фиксации сделки произойдет некоторое колебательное движения на рынке, после чего движение цены в направлении тренда продолжится, то можно снова войти в сделку и дождаться реализации своего плана по получению дохода. Но если жадность или страх помешают своевременно закрыть сделку, то на брокерском счету может начаться накапливание убытка. Если все же убыток состоялся, то его не стоит копить, ожидая что цена изменит движение сама собой и сделка снова станет прибыльной. Стоит зафиксировать сделку как можно скорее. Важным действием становится остановка торговли. За ним следует срочное действие по проведению спокойного анализа причины появления убытка. Выявленные причины появления убытка, при дистанционной работе на рынке, фиксируются в дневнике трейдера. Дневник трейдера можно создать на базе электронной таблицы, где отмечается дата, время открытия и закрытия сделки, начальной и конечной цены, размера комиссионных, финансовый результат завершённой сделки, процентное отношение ценовой тенденции к дневному интервалу цены открытия и закрытия.

К таблице можно добавлять комментарии по каждой сделке. Дневник иногда ведут на бумаге. Вручную рассчитывая и заполняя таблицу. Любые действия в дневнике трейдера способствуют формированию торговой дисциплины. Эти действия не только сохраняют историю сделок, но и мотивируют проводить более критичную оценку результатов. Ведение дневника трейдера упорядочивает как самооценку, так и систему торговли, исключая появление аналогичных ошибок в будущем при дистанционной работе на рынке.

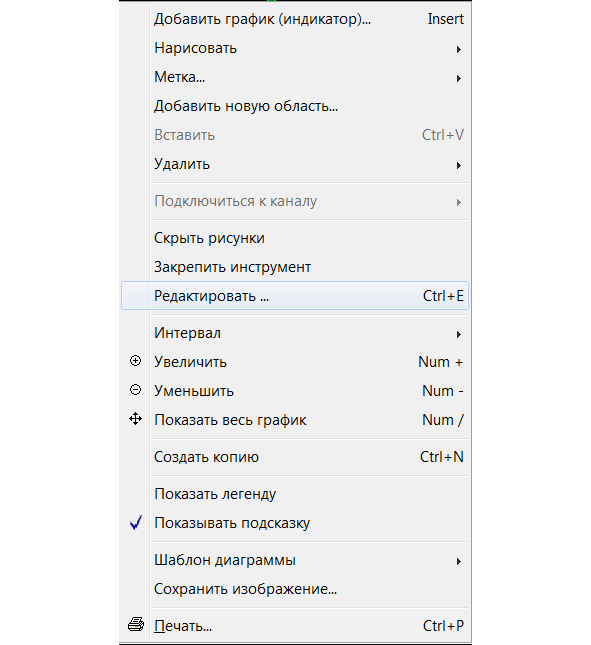

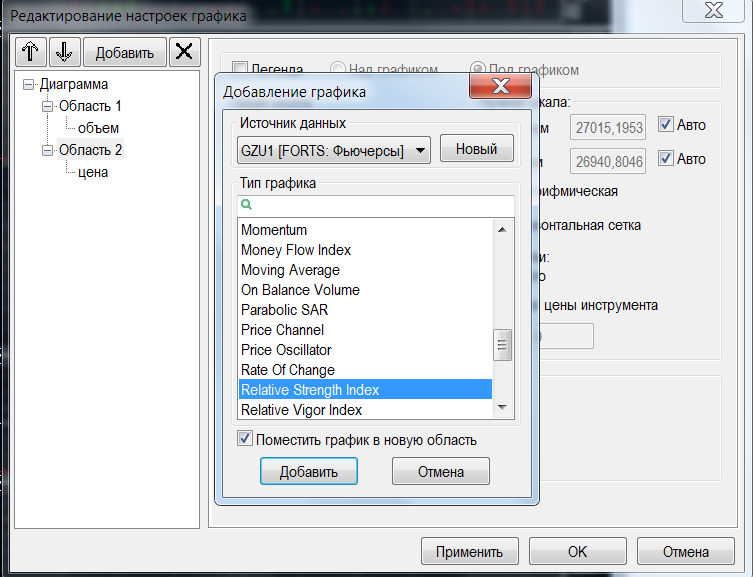

Дополнительную помощь в обзоре ситуации на рынке оказывают так называемые технические индикаторы. Являясь математическими моделями ценового поведения, они с помощью графиков показывают интерпретации поведения участников торгов. Различают трендовые индикаторы, осцилляторы и психологические индикаторы. Трендовые индикаторы помогают выявить ценовой тренд, оценить его силу и устойчивость. Индикаторы не способны своевременно определить изменение тенденций. Они обладают инерцией сигналов о начале смены трендов. Эта инерция (запаздывание), с одной стороны, помогает удерживать сделки от преждевременного закрытия во время длинных трендов, но с другой стороны мешает оперативности торговли. Они мало эффективны во время флэта и часто выдают ложные сигналы в этом состоянии рынка. Осцилляторы используются для определения зон разворота ценового тренда. Сигналы осциллятора быстрее реагируют на изменения ценового движения, выявляя ситуации перекупленности, перепроданности или неопределенности. Это же является их слабостью, поскольку они отмечают любые колебания, даже короткие. Сигналы осциллятора о старте тренда особенно удобны в состоянии флэта, а также полезны для определения уровней входа или выхода из сделок в тандеме с сигналами других индикаторов. Психологические индикаторы оценивают общее настроение на рынке и зоны накопления эмоций участников торгов. Все индикаторы оформляется в виде диаграмм, строятся на обработке данных прошлых периодов о цене открытия/закрытия сделок, их объеме и временных интервалов. Поэтому, технические индикаторы выдают сигналы с запаздыванием. У одних индикаторов сигналы запаздываютна пару минут, у других временная задержка доходит до десятков минут. Использование технических индикаторов позволяет интерпретировать причины ценовых движений. Надо понимать, что поскольку рынок всегда находится в движении, то появление ситуации, когда он то замирает в равновесии, то начинает корректировку своего движения всегда ожидаемы и всегда неожиданны. Эти состояния косвенно отражают эмоциональные колебания участников рынка. На основании оценок причин ценовых движений строятся прогнозы поведения покупателей и продавцов. Как и любое движение, движение цены имеет свою инерцию. Например, если цена росла несколько таймфреймов, то даже при снижении активности и объемов сделок движение цены вверх некоторое время будет продолжаться. На использовании этого понимания инерции в ценовом движении строятся прогнозы на ближайшую перспективу. Диаграммы технических индикаторов служат источником сигналов об ожидаемой инерции движения цены и объемов сделок. Когда технические индикаторы дают одинаковые по смыслу сигналы, подтверждая друг друга, инерция в движении цены перерастает в устойчивый тренд. Появление тренда запускает процессы заключения сделок купли или продажи. В работе с информационной системой используем следующие технические индикаторы: в качестве трендовых индикаторов скользящие средние MA (Moving Average) и MACD/MACD Histogram (Moving Average Convergence/Divergence), в качестве осциллятора — индикатор относительной силы RSI (Relative Strength Index) и объема сделок (Volume), а в качестве комбинации психологического индикатора и осциллятора — индикатор силы Элдера EFI (Elder’s Force Index). Добавим эти индикаторы на основной экран. Для этого открываем режим редактирования (нажатие правой клавиши мышки на основной таблице цены).

Далее через нажатие пиктограммы «Добавить» добавляем графики технических индикаторов, выбирая их из списка в окне «Тип графика».

В результате получаем экран, на котором указанные технические индикаторы сгруппированы по вертикали.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.