Бесплатный фрагмент - Кредит

Инструкция по применению

«Знания — лучшая валюта XXI века»

Путин В. В.

Президент России

Вступление

Как Вам известно, из учебников истории, в ранние времена люди при желании завладеть какой либо вещью обращались к ее хозяину с предложением обменять эту вещь на другую. Одни товары свободно менялись на другие.

С развитием цивилизации, обмен усложнился из–за изобилия товаров. Тогда древние люди изобрели универсальное средство обмена — деньги.

И сейчас деньги можно обменять на любой товар, а любой товар можно обменять на деньги.

Сегодня у Вас достаточно денег, что бы обменять их на билет в кино или на новые туфли. Но что делать, если Вам нужны не новые туфли, а новый автомобиль или дорогой телефон? Для равноценного обмена Вам потребуется значительно большее количество денег. А если у Вас их нет? Тогда Вам придется либо чуть-чуть подождать и накопить необходимое количество денег, либо получить нужное количество денег в кредит.

Из моей книги Вы узнаете, как грамотно вступать в отношения с кредитными организациями, как не попасться на удочку «скрытых» процентов, как защитить свои права и что делать, если кредитов стало слишком много.

Для написания этой книги использовались действующие в России Федеральные Законы, практика применения Законов Российскими Судами, мои личные профессиональные знания и опыт.

Применяя новые знания, Вы обретете «Финансовый иммунитет», сэкономите и приумножите свои деньги, а так же сможете помочь в этом своим близким.

Часть 1. «Грамотный заемщик»

Понятие кредита.

Кредит это денежные средства, предоставленные кредитным учреждением человеку (заемщику) или фирме на основании кредитного договора или договора займа, на условиях срочности (установление срока возврата полученных денег), возвратности (условие, связанное с обязанностью заемщика возвратить сумму кредита) и платности (условие, связанное с обязанностью заемщика уплатить кредитору денежные средства за использование кредита, процент по кредиту).

Проще говоря, кредит это передача денег в долг на определенный срок под оговоренный процент.

В быту это выглядит так: Сергей взял у Вероники в долг 500 рублей с условием, что через неделю Сергей вернет ей 600 рублей.

В мире существует множество различных видов кредитов. Поэтому мы с Вами рассмотрим только основные из них, и подробно остановимся на тех видах кредитов, которые чаще всего берут обычные люди, такие как я и Вы.

Основные Виды кредитов.

Основные виды кредитов, которыми обычно пользуются люди:

Потребительский кредит — кредит на нужды, не связанные с предпринимательской деятельностью.

Кредитная карта — это пластиковая карта, которая позволяет безналично оплачивать товары и услуги за счет заемных средств банка.

Автокредит — целевой кредит на покупку автомобиля, при этом автомобиль хоть и является Вашей собственностью, но находится в залоге у Вашего кредитора.

Микрозайм — кредит на небольшую сумму, но под большой процент, выдаваемый на короткий срок.

Ломбардный кредит — кредит под залог бывшего в употреблении движимого имущества (драгоценности, бытовая и цифровая техника).

Ипотечный кредит — целевой кредит на покупку недвижимости (квартиры, дома, земли) под залог приобретаемой и/или уже имеющейся у Вас недвижимости, так же это нецелевой кредит под залог недвижимости.

И в каждом из этих видов кредиторы приготовили Вам «ловушки»! Поэтому, чтобы Вы не попались в них, рассмотрим каждый из этих видов более подробно.

Потребительский кредит

Потребительское кредитование — самый распространённый вид кредитования.

Потребительский кредит называется так потому, что полученные деньги тратятся на приобретение товаров и услуг. Хорошая мебель, современный компьютер, стильный телефон, туристический отдых, модная одежда, ювелирные украшения, услуги хороших врачей и юристов, все это требует крупных затрат и все это можно приобрести на заемные средства.

Потребительский кредит достаточно доступен и прост в оформлении.

Оформить потребительский кредит можно не только в любом офисе любого банка, но и в торговых центрах, магазинах, у Вашего Финансового советника и даже через интернет! Рассмотрение заявки на кредит занимает от 30 минут до 5 рабочих дней. Сообщение о решении банка поступает обычно по телефону или электронной почте.

Простота оформления заключается в том, что для получения кредита Вам достаточно будет предъявить банковскому сотруднику Ваш паспорт и любой второй документ — водительское удостоверение, пенсионное свидетельство, а иногда и просто сообщить сотруднику банка Ваш идентификационный номер налогоплательщика. Но для получения крупной суммы кредита или получения кредита на более выгодных условиях Вам может потребоваться Справка о доходах с места работы по форме 2-НДФЛ или по форме банка, а так же заверенная работодателем копия трудовой книжки. Если Вы индивидуальный предприниматель, тогда Вам потребуется предоставить копии налоговых деклараций с отметками налоговой службы об их принятии.

В качестве обеспечения исполнения Вами обязательств по потребительскому кредиту обычно служит неустойка (определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения), реже поручительство (обязательство третьего лица (поручителя) перед кредитором исполнить обязательство за должника).

Слишком просто? И очень выгодно для Банка!

Банкиры хорошо знают людей и их слабые стороны. Основной слабостью простого человека является незнание юридических тонкостей, которое позволяет извлечь банку дополнительную выгоду, включив в кредитный договор условия, которые влекут дополнительные расходы для заемщика. Такие условия не всегда законны.

Чаще всего они имеют вид комиссии за те или иные «услуги» банка. Давайте рассмотрим их:

Комиссия за рассмотрение кредитной заявки — Самая «интересная» комиссия. Ведь в итоге Вам могут отказать в предоставлении кредита, а за «услугу» Вы окажетесь должны. Обычно сотрудник банка предлагает включить размер этой комиссии в стоимость кредита. Например, при оформлении кредита на 250 000 рублей Вам могут предложить заплатить комиссию, к примеру, 7500 рублей из суммы кредита. Договор будет составлен на сумму 250 000 рублей, проценты будут начисляться на эту сумму, но фактически «на руки» Вам выдадут 242 500 рублей.

Комиссия за ведение ссудного счета — ссудный счет используется в бухгалтерском учете, его ведение по Закону не является «услугой». Сейчас такая комиссия встречается редко, но все равно Вам следует обратить внимание, не включена ли она в условия предлагаемого Вам для подписания договора.

Комиссия за подключение к программе страхования — по Закону страхование не является обязательным условием предоставления кредита. Заемщик вправе отказаться от страхования. Однако, в этом случае, закон позволяет банку установить более высокий процент по кредиту для такого клиента. Тут Вам следует руководствоваться собственной выгодой, соотнеся Ваши расходы в обоих случаях. Так же не забывайте, что в течение 5 дней Вы вправе отказаться от приобретенной страховки.

Остерегайтесь таких фраз в договоре как «заемщик согласен нести расходы в соответствии с тарифами банка». Здесь могут скрываться самые разные виды комиссий — за прием денег через кассу, пересчет наличных, комиссия за прием денег банкоматом или платежным терминалом банка. Что бы потом не удивляться и не возмущаться потребуйте у сотрудника банка предоставить Вам для ознакомления тарифы банка и внимательно их изучите!

Часто в условиях договора имеются положения, которые являются законными, но при этом не рекомендуется подписывать кредитный договор, в котором есть:

Право банка (в договоре он будет именоваться «кредитор») в одностороннем порядке изменять существенные условия кредитного договора — процентную ставку, срок предоставления, сумму кредита, размер иных платежей. Разумеется, это не будет прямо описано в тексте кредитного договора. Это может звучать как «процентная ставка может быть изменена в случае изменения ключевой ставки Центрального банка».

Завышенная неустойка. Обратите внимание, что Размер неустойки за просрочку исполнения обязательств по договору в соответствии с Законом не может превышать 0,1% от размера просроченных обязательств за каждый день просрочки.

Право банка уступить права требования по договору третьим лицам, в том числе не имеющим лицензии на осуществление банковской деятельности. То есть право банка «продать» Ваш долг «коллекторам». О «коллекторах» чуть позже.

Так же имеются некоторые «финансовые хитрости», знание которых позволит Вам получить кредит на более выгодных условиях:

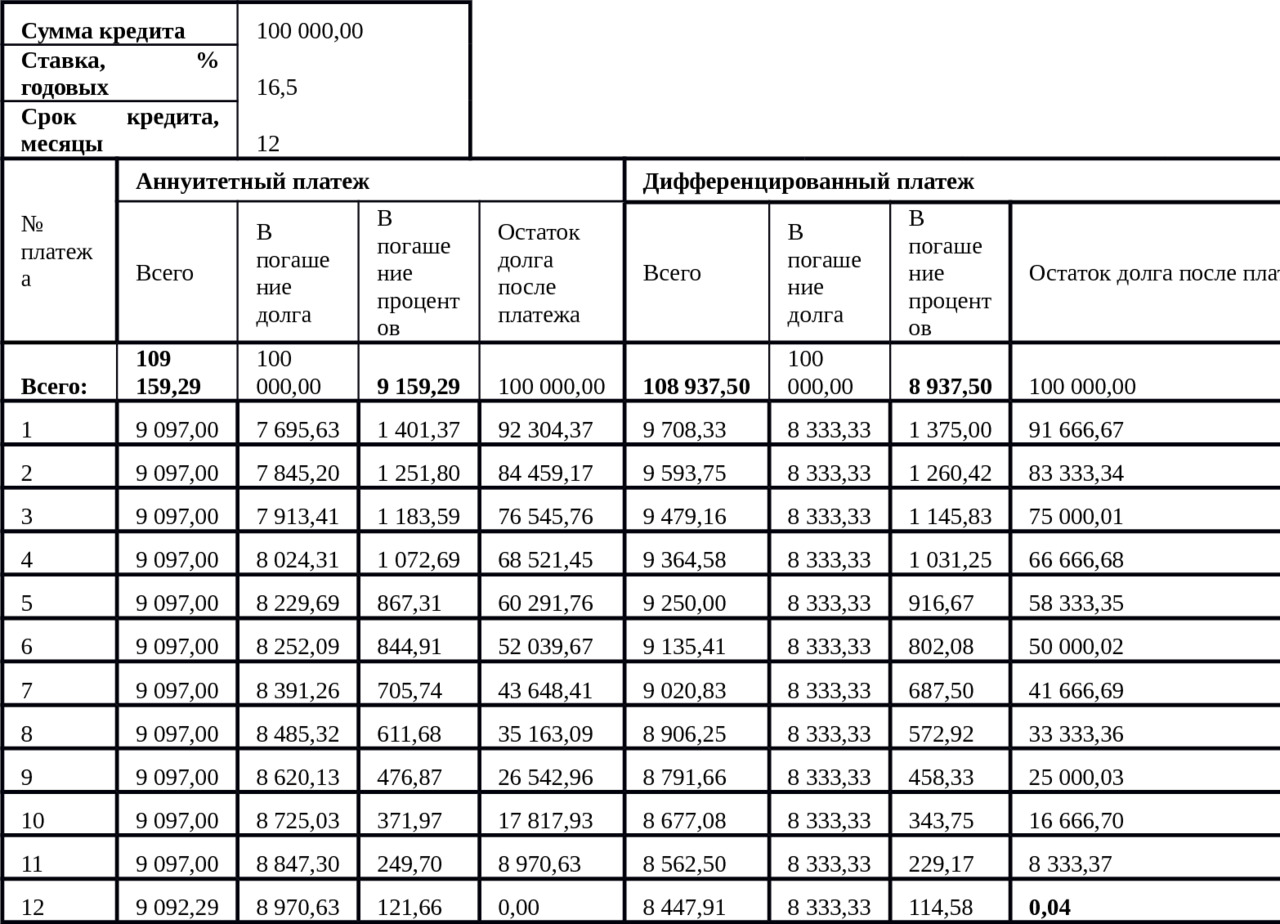

Виды ежемесячного платежа — потребительский кредит погашается путем внесения ежемесячных платежей в определенном графиком платежей количестве и размере. Ежемесячные платежи бывают двух видов: аннуитетный и дифференцированный.

Аннуитетный график платежей предусматривает начисление равных платежей на весь срок погашения кредита. При этом в первой половине срока погашения задолженность по кредиту практически не гасится — выплачиваются в большей части проценты. Эта особенность делает платежи относительно небольшими, но значительно увеличивает общую сумму начисляемых процентов.

Важно: Выбирайте аннуитетный график платежей только в том случае, если для Вас важно погашение кредита равными ежемесячными платежами и Вы не планируете досрочное погашение кредита!

Дифференцированные платежи характерны тем, что задолженность по кредиту погашается равномерно, начиная с самых первых выплат, а проценты начисляются по фактическому остатку. Таким образом, каждый последующий платеж меньше предыдущего.

Вот наглядный пример:

Очень часто сотрудник банка скрывает возможность выбора вида ежемесячного платежа, а говорит примерно так: «платеж аннуитетный, правильно?» и получает ответ от незнающего клиента: «ну да, наверное». Представьте удивление сотрудника, когда Вы ему скажите: «нет, распечатайте мне оба варианта графика платежей — по аннуитету и дифференцированный, я хочу ознакомиться с ними и выбрать тот, который выгоднее для меня». Это Ваше право, пользуйтесь им с выгодой для себя!

Вот Правила поведения при оформлении потребительского кредита, которых рекомендуется придерживаться:

До момента подачи кредитной заявки попросите предоставить Вам текст типового договора, общие условия предоставления кредита и тарифы банка, попросите сделать Вам предварительный расчет полной суммы кредита и расчет графика платежей в соответствии с Условиями банка по выбранному Вами кредиту (кредитному продукту).

Внимательно прочитайте все документы, особенно то, что написано мелким шрифтом! Ознакомьтесь с существенными условиями кредитного договора — суммой кредита, сроком кредита, полной стоимостью кредита, установите наличие комиссий и иных обязательных платежей и наличие в договоре пунктов, с которыми Вы познакомились в этой главе. Если что-то непонятно, попросите специалистов банка объяснить Вам содержание каждого непонятного Вам пункта, пока Вы его не поймете.

Обратите внимание на сроки и способы погашения кредита. В момент внесения денег через кассу банка, они сразу поступают на Ваш счет. Однако если Вы платите через другие банки, почту, платежные терминалы или банкоматы, а так же банковским переводом, возможна задержка денег «в пути». Датой погашения кредита считается дата зачисления денежных средств на Ваш текущий счет в банке–кредиторе. Такие задержки могут привести к применению к Вам штрафных санкций и начислению неустойки.

Помните, в таких документах не бывает «опечаток», все, что в них написано, имеет юридическую силу! Возьмите договоры и документы с собой, и по дороге домой посетите своего Юриста или Финансового советника. Узнайте его мнение, проконсультируйтесь и следуйте их рекомендациям.

Перед подписанием кредитного договора еще раз внимательно взвесьте свои риски и финансовые возможности, перечитайте условия кредитного договора, и если у Вас есть сомнения — откажитесь от подписания в настоящий момент, и еще раз все хорошенько обдумайте.

Итак, Вы взяли потребительский кредит, и теперь накопили достаточную сумму, что бы закрыть его досрочно. Вы имеете на это право, но и тут у банкиров есть для Вас очень хитрая ловушка! Заключается она в следующем:

При оплате кредита Вы вносите денежные средства на свой текущий счет (408 –й счет), а банк их списывает и переводит на Ваш ссудный счет (455-й счет), с которого списывает их на свои счета.

Сумма достаточная для досрочного погашения не включает в себя часть процентов и несколько меньше полной суммы выплат указанной в кредитном договоре.

По Закону, о досрочном погашении кредита необходимо письменно уведомить банк минимум за 30 дней до предполагаемой даты возврата кредита. Сотрудник банка может не сообщить Вам об этом!

Важно: если Вы не напишите и не отдадите в банк заявление о досрочном погашении кредита и закрытии счета, банк продолжит списывать внесенные Вами деньги по графику платежей, а когда они закончатся, у Вас образуется просроченная задолженность и банк начислит Вам неустойку!

Вот порядок действий при досрочном погашении кредита (он распространяется на все виды кредитов!):

обратитесь в банк с письменным заявлением о досрочном погашении;

получите от банка письменную справку о сумме для досрочного погашения на дату предполагаемой оплаты;

внесите требуемую сумму в банк;

возьмите с банка справку о том, что кредит погашен.

Совет: Если Вы в чем-то не уверены или у Вас что-то идет не так, как описано выше — обратитесь за помощью к Вашему Юристу или Финансовому советнику.

Кредитные карты

Кредитная карта — банковская платёжная пластиковая карта, предназначенная для совершения операций, расчёты по которым осуществляются исключительно за счёт денежных средств, предоставленных банком клиенту в пределах установленного лимита в соответствии с условиями кредитного договора.

Заемные средства предоставляются клиенту в момент оплаты товара или услуг или снятия денег в банкомате в размере, заявленном клиентом, в пределах установленного банком кредитного лимита (предельного размера предоставляемого кредита). Следует запомнить — снятие наличных денег с кредитной карты не приветствуется банками и за это взымаются большие комиссии.

Многие кредитные карты имеют так называемый «льготный период» — это время, в течение которого проценты на сумму потраченных заемных денег не начисляются.

Часто банки обещают длительный «льготный период» по своим кредитным картам, иногда до 55 дней. Однако Вам следует внимательно ознакомиться с условиями выпуска и обслуживания кредитной карты — может оказаться, что таким длительным будет только первый «льготный период». А, к примеру, второй период будет составлять уже 30 дней. Третий — всего 15 дней, и он будет последним «льготным периодом» по этой карте.

Важно: обязательно прочитайте в договоре, с какого момента начинается действие «льготного периода» и на какие расходные операции он распространяется!

Кредитная карта существенно отличается от потребительского кредита! Давайте рассмотрим эти отличия:

Сумма кредита может меняться в течение всего срока действия кредитного договора, как в большую, так и в меньшую сторону. Денежные средства предоставляются по желанию клиента, выраженном в оплате картой или снятии денег в банкомате, в любой сумме, не превышающей размер кредитного лимита. При определении кредитного лимита банк учитывает различные характеристики будущего заемщика: возраст, уровень дохода и кредитную историю.

Отсутствует график платежей. Клиент обязан уплачивать банку ежемесячно «минимальный платеж», в размере определенного процента от суммы задолженности по карте до момента полного единовременного погашения задолженности.

Минимальный платеж, в большинстве случаев, погашает только проценты, «набежавшие» за месяц, и никак не погашает сумму долга.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.