Бесплатный фрагмент - Как выбрать и выгодно купить коммерческую недвижимость

Введение. О чем эта книга. Кем и для кого она написана

«Никогда не инвестируйте в бизнес, который вы не понимаете»

Уоррен Баффетт

Инвестиции в недвижимость — популярный финансовый инструмент приумножения капитала. Самые состоятельные люди вкладывали и продолжают вкладывать большую часть средств в различные объекты недвижимости.

Основное преимущество этого вида инвестиций в том, что получать доход можно не только с арендных платежей, но также от роста стоимости самого объекта недвижимости. Поэтому такие инвестиции защищены от инфляции.

На эту тему написано большое количество книг. Но проблема в том, что большинство из них написаны зарубежными авторами — Эндрю Мак-Лином, Кеном Макэлроем, Робертом Кийосаки и другими. Эти книги отражают реалии западных стран и имеют мало общего с рынком недвижимости в нашей стране.

Книга, которую вы читаете — концентрат практических навыков и знаний по теме выбора и покупки коммерческой недвижимости в России.

За 12 лет работы в этой сфере я приобрел определенный опыт и знания. 5 лет работал управляющим объектами коммерческой недвижимости с портфелем более 10500 кв. м торговых, офисных и складских площадей. С 2018 года работаю в компании федерального девелопера UDS, в настоящий момент — на позиции руководителя направления коммерческой недвижимости. Я помог клиентам выбрать и выгодно купить более 230 объектов коммерческой недвижимости на общую сумму более 3 миллиардов рублей.

Кому будет полезна эта книга:

— Инвесторам, которые планируют покупку коммерческой недвижимости для сдачи в аренду или перепродажи;

— Предпринимателям, которые планируют приобретение объекта недвижимости для собственного бизнеса;

— Агентам, которые работают с коммерческой недвижимостью.

От того, какой объект недвижимости будет выбран, по какой цене и на каких условиях заключен договор, зависит — какую доходность принесет инвестиция, насколько быстро получится сдать помещение в аренду и как дорого его в дальнейшем продать.

При этом в работе по подбору помещения, переговорах и оформлению сделки нет никакой «магии». В книге подробно по шагам разобраны все этапы этого процесса — от теоретической подготовки (в первой части книги) до конкретных практических действий (во второй части).

По QR-кодам в книге вы сможете скачать множество полезных материалов: от шаблонов финансовых моделей в Excel для расчета показателей эффективности инвестиций до шаблонов договоров и различных документов. А также найдете ссылки на полезные ресурсы, которые помогут оценить потенциал локации, рассчитать налоги, проверить продавца и будущего арендатора на добросовестность.

Итак, начнем.

ЧАСТЬ 1. Что нужно знать о коммерческой недвижимости перед выбором объекта и покупкой

Глава 1. Почему коммерческая, а не жилая

Когда инвестор решает приобрести недвижимость, возникает вопрос о том, во что лучше вложить средства — в квартиру или в коммерческое помещение.

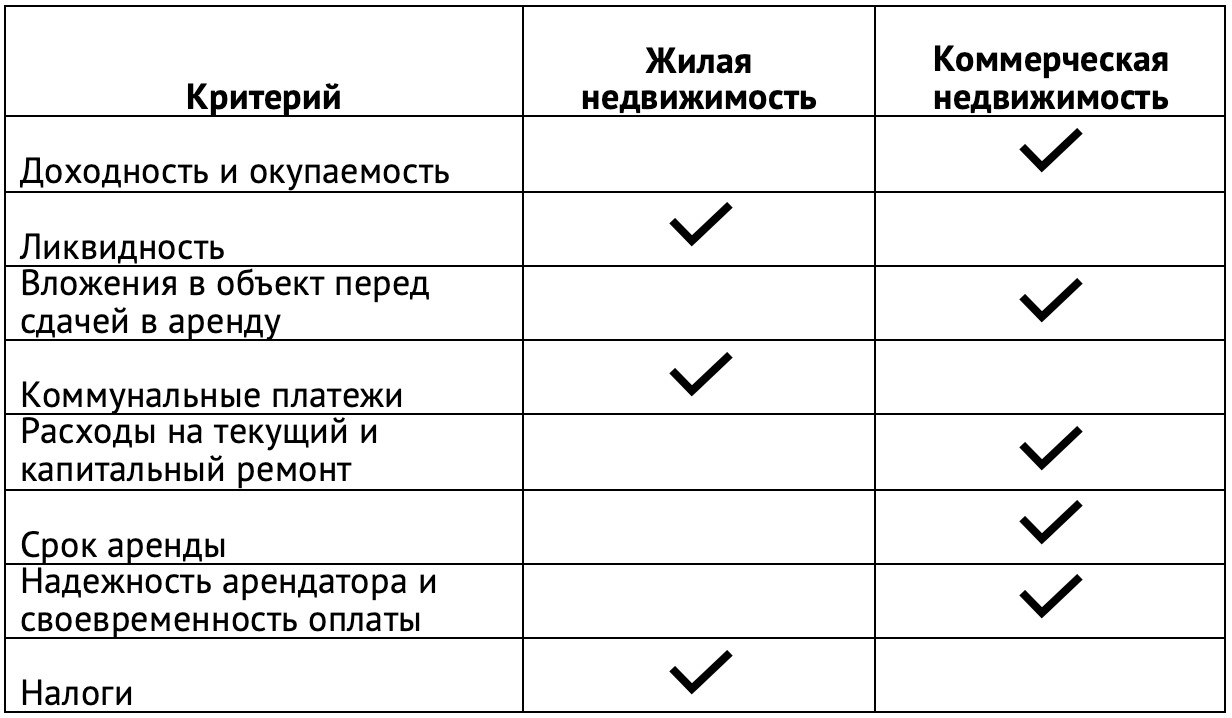

Сравним по самой популярной стратегии — покупка объекта с целью долгосрочной сдачи в аренду. Что интереснее, определим по следующим критериям: доходность, ликвидность, текущие и капитальные расходы, срок аренды, надежность арендатора, своевременность оплаты арендных платежей и налогов.

ДОХОДНОСТЬ И ОКУПАЕМОСТЬ

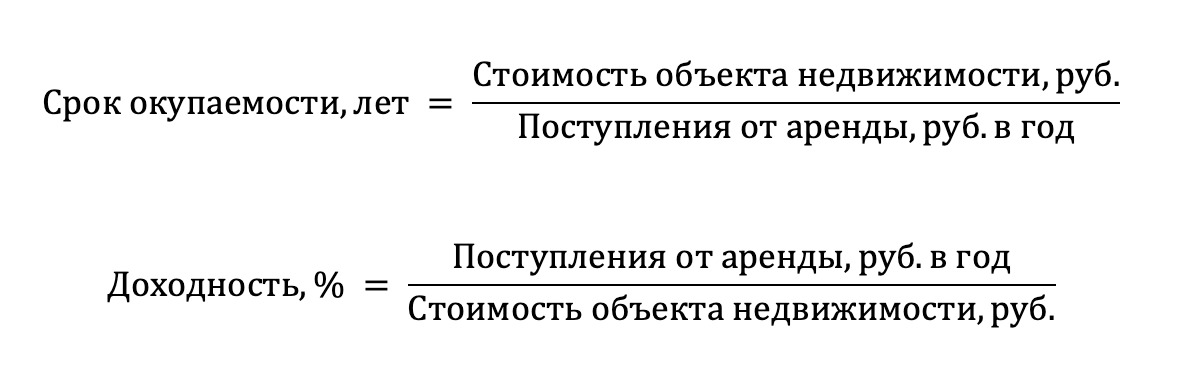

Доходность и окупаемость — основные финансовые показатели, определяющие привлекательность недвижимости в качестве объекта инвестирования.

Простые формулы расчета окупаемости и доходности:

Чтобы получить точные значения показателей, нужно учитывать дополнительные факторы и переменные. Такие как ставка дисконтирования, изменение стоимости объекта и эксплуатационных расходов во времени, налоги и прочее. Подробно расчет окупаемости и доходности будет описан в 13 главе.

Сейчас значения доходности по стратегии долгосрочной сдачи в аренду коммерческой недвижимости в России составляют 7—10% годовых. Окупается коммерческое помещение в среднем за 10—12 лет.

Сдача в аренду квартиры принесет доходность 4—6%. А средняя окупаемость жилой недвижимости составляет 19 лет.

Таким образом, по критериям окупаемости и доходности коммерческая недвижимость интереснее жилой.

ЛИКВИДНОСТЬ ПОМЕЩЕНИЯ

Ликвидность недвижимости определяется тем, насколько быстро можно найти арендатора или продать объект.

Скорость продажи

Жилая недвижимость в целом ликвиднее коммерческой. Это объясняется тем, что объем этого рынка существенно больше и средняя стоимость квартиры ниже стоимости коммерческого помещения.

Хотя многое зависит от объекта. 4-комнатная квартира на первом этаже панельного дома советской постройки на окраине города будет менее ликвидна по сравнению с торговым помещением площадью 50 квадратных метров на центральной улице за остановкой общественного транспорта.

Срок поиска арендатора и заключение договора

При покупке строящегося объекта коммерческой недвижимости возможно за 3–6 месяцев до ввода объекта в эксплуатацию заключить предварительный договор с будущим арендатором, чтобы исключить период простоя помещения после сдачи. Операторы торговых сетей охотно идут на согласование коммерческих условий и подписание договора заранее чтобы занять лучшие локации и получить преимущество перед конкурентами.

В жилой недвижимости, к сожалению, нет такой возможности. Арендатор готов подписать договор только тогда, когда сделан ремонт, установлена мебель, техника и квартира готова к заезду.

По готовым объектам срок подбора арендатора на квартиру меньше, хотя повторюсь, что многое зависит от площади объекта, характеристик и локации.

ВЛОЖЕНИЯ В ОБЪЕКТ ПЕРЕД СДАЧЕЙ В АРЕНДУ

При покупке квартиры или коммерческой недвижимости в новостройке помещение, как правило, передается в базовой предчистовой отделке.

Стоимость чистовой отделки в обоих случаях сопоставимы. На отделку вы потратите сумму из расчета 25 000—40 000 рублей за 1 квадратный метр.

Однако, если вы решили приобрести жилую недвижимость, необходимо заложить еще расходы на покупку мебели и техники: кухонного гарнитура, дивана, шкафов, стиральной машины, холодильника и прочее.

Наличие кондиционера добавляет ценность сдаваемой в аренду квартире или коммерческому помещению. Арендаторы торговых площадей — сетевые продуктовые операторы, аптеки, пекарни и прочие — берут вопрос установки и обслуживания кондиционеров на себя. Арендаторы квартир не берут на себя инициативу по установке кондиционера и тем более не заботятся о его обслуживании и профилактике. Это становится очередной проблемой собственника.

КОММУНАЛЬНЫЕ ПЛАТЕЖИ

Тариф на эксплуатацию коммерческих помещений в составе многоквартирных жилых домов не отличается от тарифа жилой недвижимости. Он рассчитывается по площади и оплачивается напрямую управляющей компании или ТСЖ. Собственники коммерческих площадей вынуждены также оплачивать расходы на администраторов, обслуживание лифтов и уборку мест общего пользования, хотя по факту они не пользуются этими услугами.

Стоимость электроэнергии, водоснабжения и тепла по коммерческим помещениям выше. Собственники должны заключать прямые договоры с ресурсоснабжающими организациями по повышенным тарифам, в отличие от владельцев квартир.

Значительно выше расходы на коммунальное обслуживание коммерческих помещений в составе бизнес-центров и торговых центров. Коммунальные расходы по таким объектам могут достигать 20% от суммы арендных платежей. Это связано с тем, что между собственниками дополнительно распределяются расходы на эксплуатацию и содержание более сложных инженерных систем здания, охрану и администрирование, уборку мест общего пользования.

ТЕКУЩИЙ И КАПИТАЛЬНЫЙ РЕМОНТ ПОМЕЩЕНИЯ

С течением времени любая квартира или коммерческое помещение требует вложений в ремонт.

В квартире при смене арендатора его всегда делает собственник.

Арендаторы коммерческой недвижимости после приемки помещения, как правило, делают ремонт сами, в соответствии со спецификой бизнеса и фирменным стилем. А срок ремонтных работ, порядок проведения и размер компенсации прописываются в договоре аренды.

СРОК АРЕНДЫ, НАДЕЖНОСТЬ АРЕНДАТОРА И СВОЕВРЕМЕННОСТЬ ОПЛАТЫ АРЕНДНЫХ ПЛАТЕЖЕЙ

Любой собственник желает сдать объект недвижимости надежному арендатору, на длительный срок и получать своевременно платежи.

Нужно отметить, что арендаторы жилой и коммерческой недвижимости абсолютно разные. И работа с ними кардинально отличается.

В коммерческой недвижимости это преимущественно юридические лица. Они берут в пользование помещение для ведения бизнеса, имея долгосрочные планы развития. Сетевым федеральным операторам интересна аренда сроком от 5 лет и более.

Если дела идут хорошо и финансовый результат положительный, то арендатор «держится» за помещение. С ним можно и нужно аргументированно обсуждать вопрос повышения аренды.

Для бизнеса эта статья расходов носит приоритетный характер, поэтому собственник может рассчитывать на своевременное и регулярное поступление платежей.

Арендаторы квартир — преимущественно физические лица, поэтому они могут часто меняться по причине переезда в другой город, смены места работы, покупки собственного жилья и прочее.

Арендная плата для них индексируется редко.

Арендаторы жилой недвижимости часто находят причины задержки платежей: задержали зарплату, сломалась машина и срочно нужны деньги на ее ремонт и так далее.

НАЛОГИ

Собственник недвижимости платит два вида налогов:

1. Налог на имущество;

2. Налог на доходы, полученные от сдачи помещения в аренду.

Налог на имущество

Рассчитывается от кадастровой стоимости объекта недвижимости. Налоговые ставки регионы устанавливают сами в рамках заданного диапазона, определенного федеральными органами власти.

Ставки налога на имущество в 2024 году:

— Жилая недвижимость — от 0,1 до 0,3%.

— Коммерческая недвижимость — от 1,2 до 2%.

Налог на доходы

Налог на доходы, полученные от сдачи недвижимости в аренду, не зависит от вида недвижимости. Ставка зависит от того, как вы подаете декларацию (как физическое лицо, индивидуальный предприниматель или организация).

Если вы декларируете доходы как физическое лицо, то платежи по налогам составят 13% от полученных доходов.

При большой сумме доходов от аренды целесообразно оформить ИП и платить 6% с доходов по упрощенной системе налогообложения или приобрести патент.

Подробно тема налогообложения раскрыта в 8 главе.

СРАВНЕНИЕ ЖИЛОЙ И КОММЕРЧЕСКОЙ НЕДВИЖИМОСТИ

Таким образом, с результатом 5:3 преимущество за коммерческой недвижимостью, в том числе по главному критерию — доходности и окупаемости.

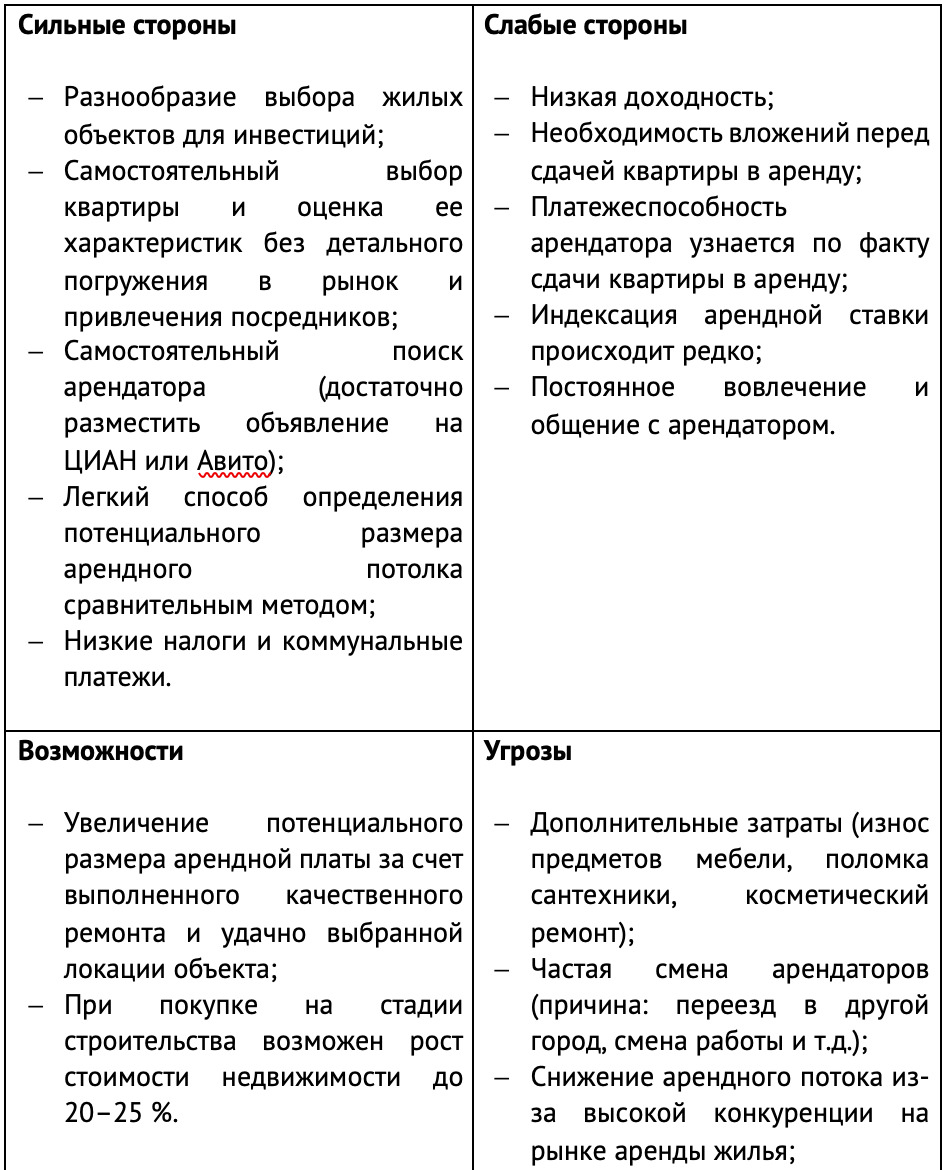

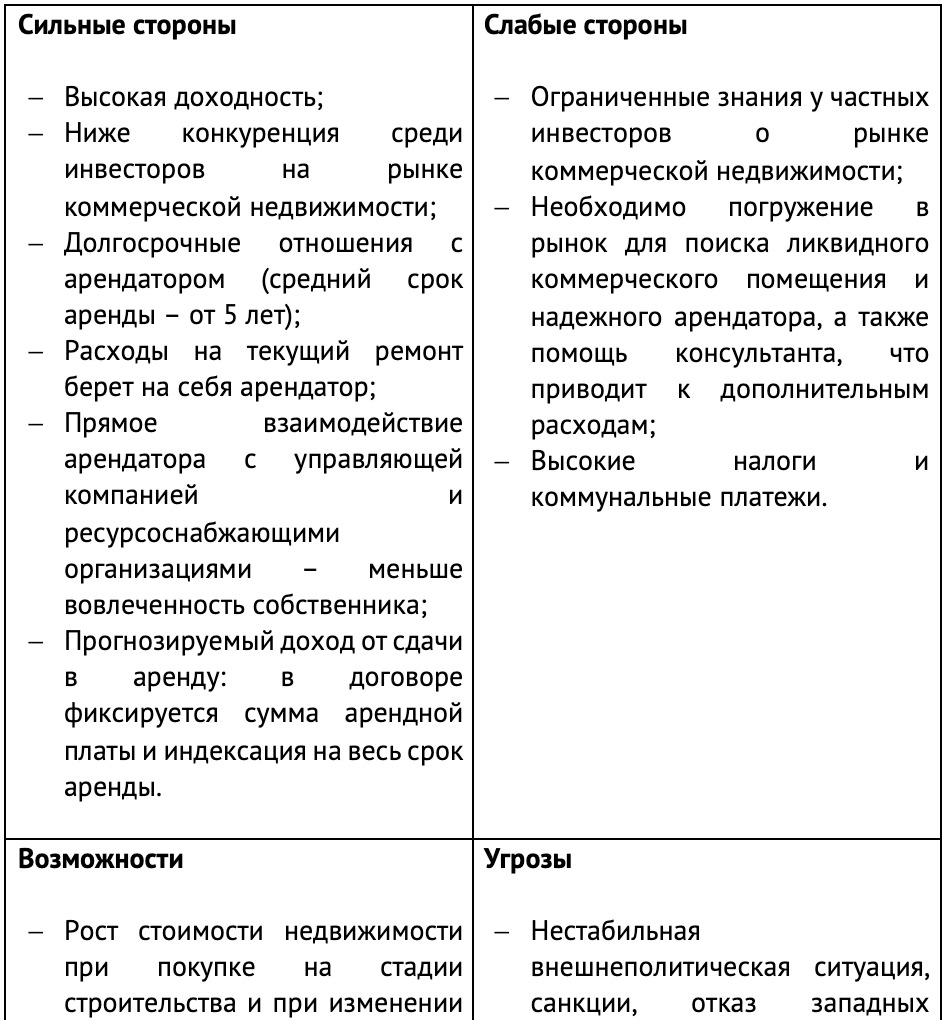

Дополним анализ сильных и слабых сторон жилой и коммерческой недвижимости анализом угроз и возможностей.

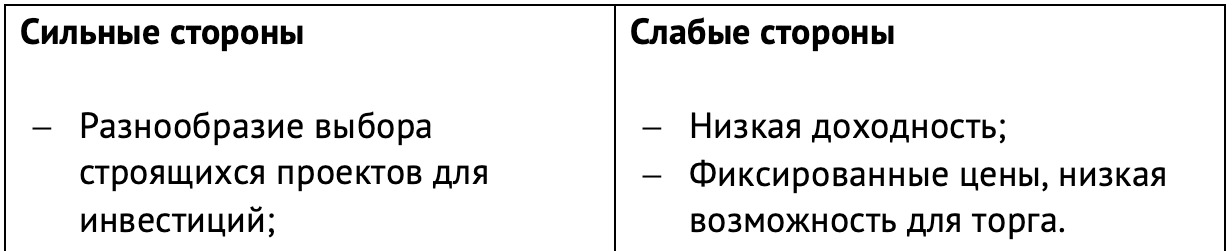

SWOT-анализ жилой недвижимости

SWOT-анализ коммерческой недвижимости

ПОДВОДИМ ИТОГИ — КОММЕРЧЕСКАЯ ИЛИ ЖИЛАЯ НЕДВИЖИМОСТЬ?

Инвестиции в жилую и коммерческую недвижимость имеют свои сильные и слабые стороны, свои риски и возможности.

При этом, по самому важному критерию для инвестора — окупаемости и доходности — преимущество с перевесом в два раза за коммерческой недвижимостью.

Таким образом, считаю выбор в пользу коммерческой недвижимости очевидным. Главное правильно подобрать объект инвестирования и минимизировать возможные риски. О том, как это сделать, будем говорить в следующих главах книги.

Для начала разберемся в классификации коммерческой недвижимости.

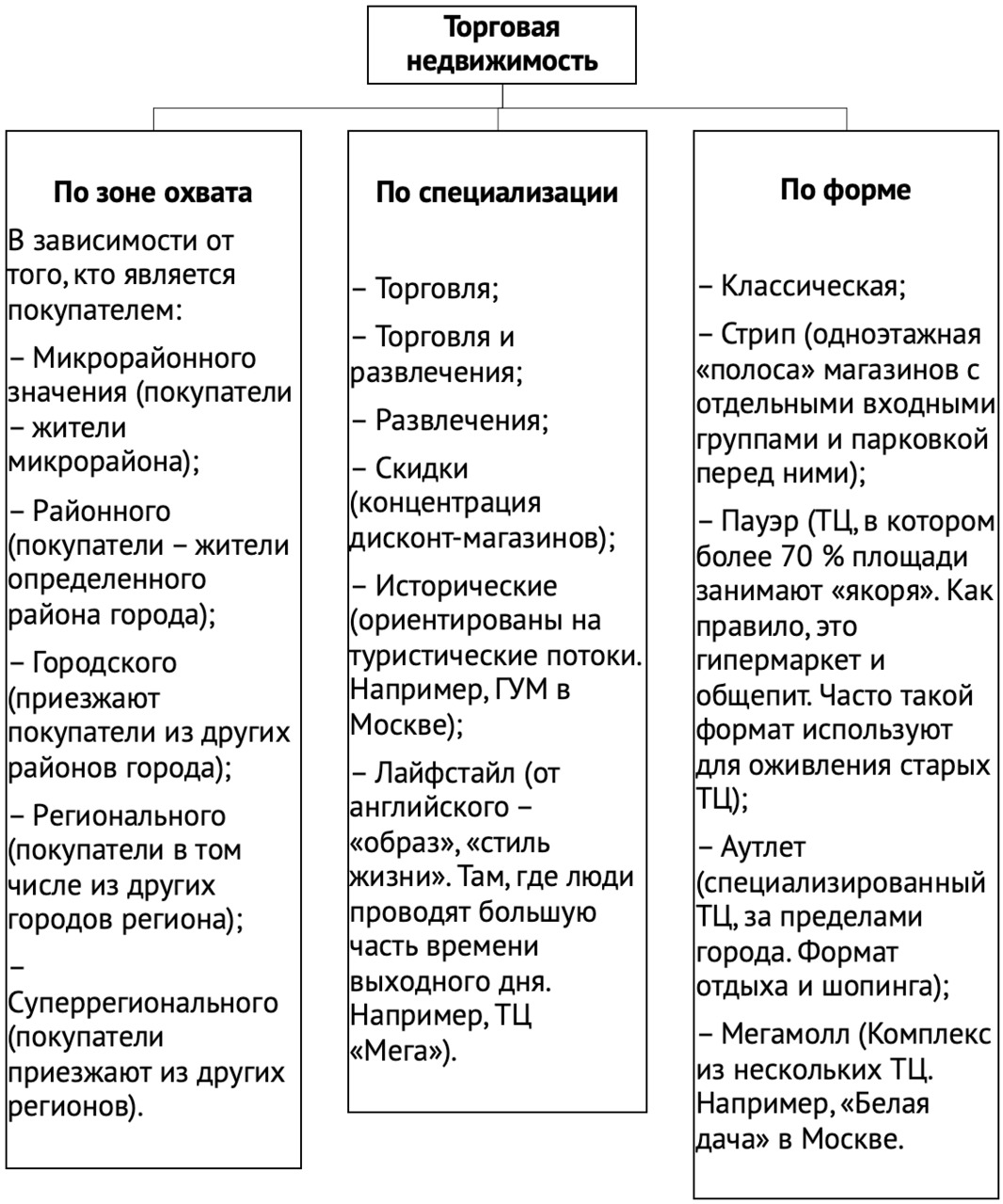

Глава 2. Классификация коммерческой недвижимости

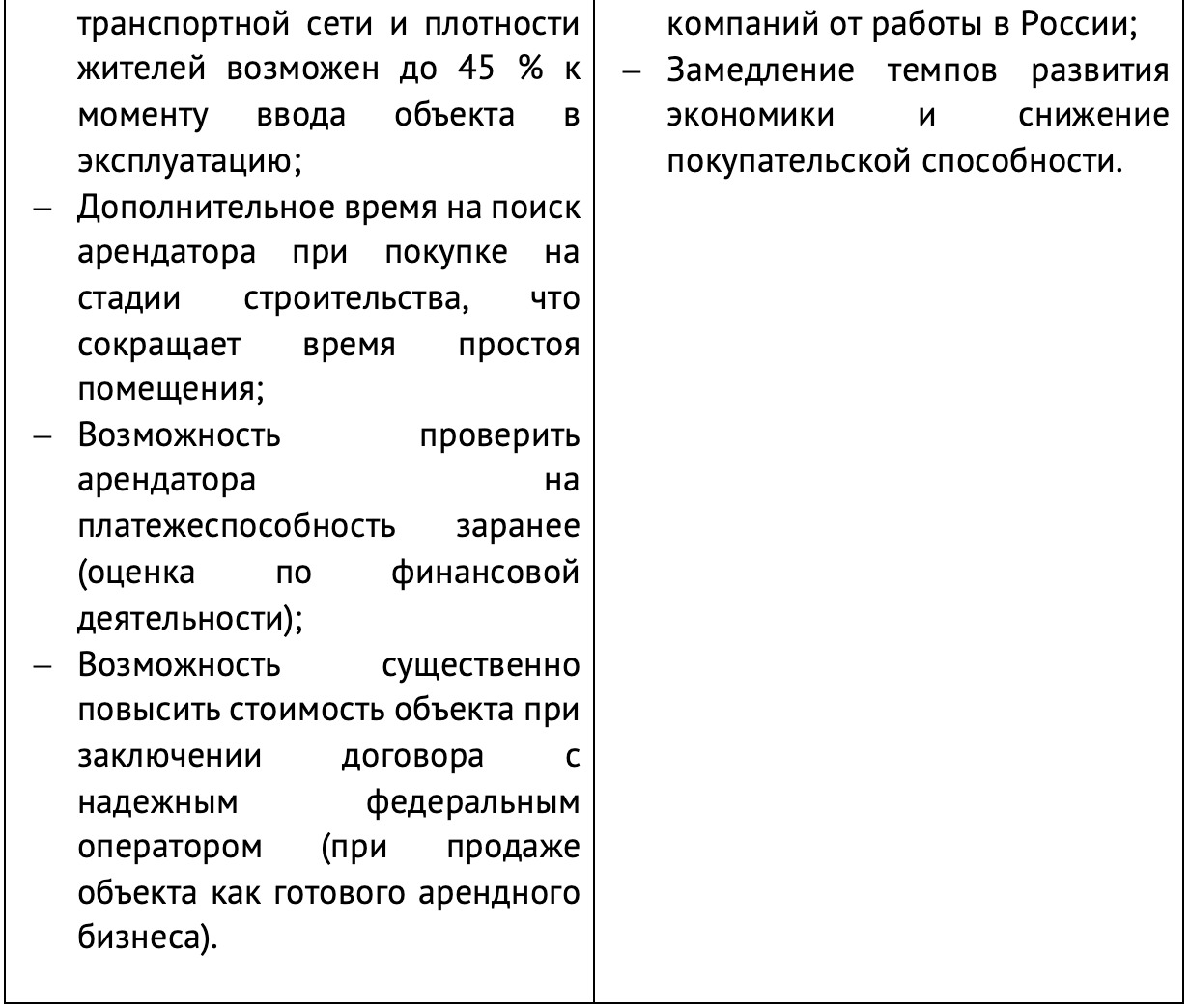

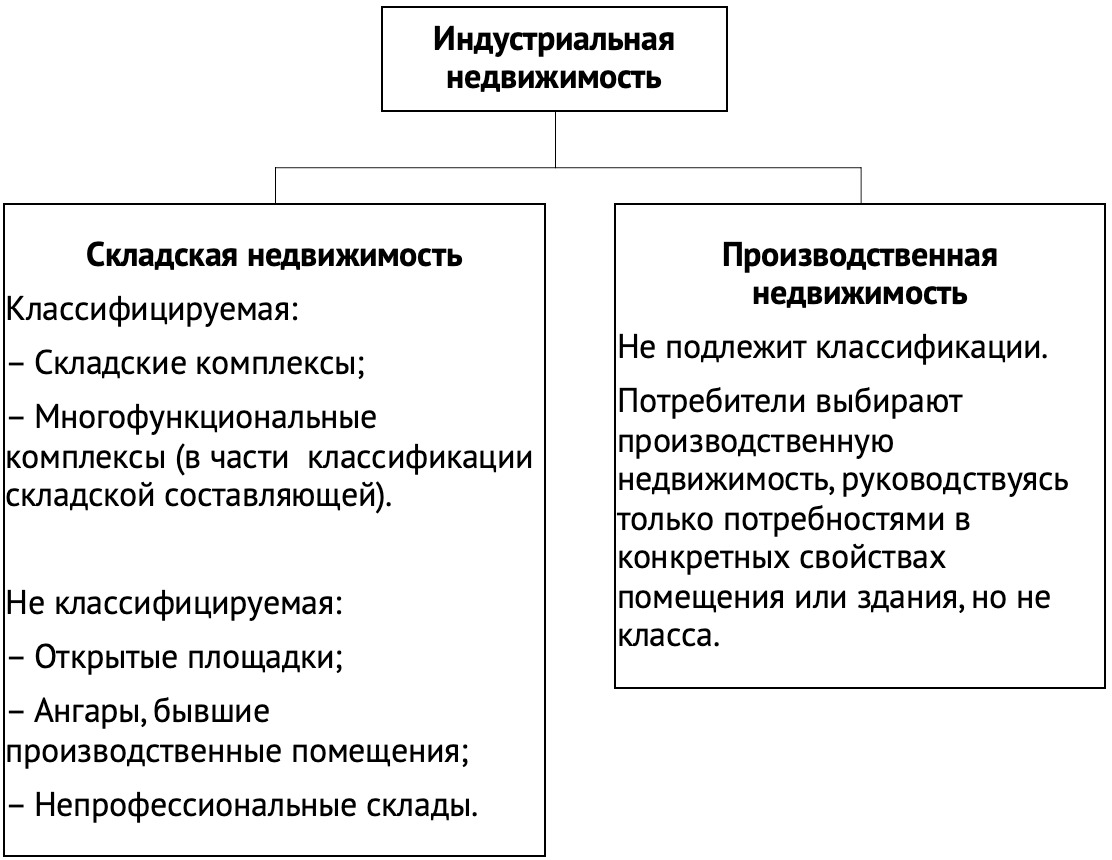

Рынок недвижимости можно разделить на три группы:

1. Жилая;

2. Индустриальная;

3. Коммерческая.

Жилая недвижимость — предназначена для постоянного проживания людей.

Индустриальная недвижимость — предназначена для промышленного производства и хранения товаров.

Коммерческая недвижимость — предназначена для извлечения прибыли из бизнеса, посредством продажи товаров или услуг.

КЛАССИФИКАЦИЯ ОФИСНОЙ НЕДВИЖИМОСТИ

Стандарты и требования к офисным помещениям формируют компании — пользователи недвижимости. Крупным компаниям и корпорациям, таким как Microsoft, Unilever, Electrolux, Сбербанк России, Роснефть и прочим, нужны стандарты, позволяющие принимать решения о покупке или аренде помещений в условиях сложных и долгих согласований внутри организационных структур компаний.

На основе этих требований формируется классификация офисной недвижимости. При этом стоит отметить, что единой классификации, признанной во всем мире, на данный момент не существует.

Это связано с большими различиями в градостроительных нормах и законодательстве, архитектуре, плотности застройки различных стран и городов.

Поэтому практически во всех странах мира используются различные классификации офисной недвижимости, но наиболее популярной считается система, которую разработали в Международной ассоциации владельцев и управляющих зданиями BOMA (Building Owners and Manager Association).

BOMA — крупнейшая профессиональная организация в сфере недвижимости, которая базируется в США и Канаде. Ассоциация основана в 1907 году, в ее состав входят владельцы зданий, руководители компаний, занимающихся управлением активами, а также управляющие корпоративными объектами.

Согласно классификации, разработанной BOMA, бизнес-центры делятся на три категории: А, В и С. Наиболее престижными и качественными являются офисные помещения класса А, а требования к классу С минимальны. Принадлежность офиса к тому или иному классу зависит от его соответствия следующим характеристикам:

— Местоположение;

— Тип здания;

— Год постройки;

— Планировочные решения, отделка и конструктив здания;

— Инженерные системы, системы кондиционирования и вентиляции;

— Системы телекоммуникаций;

— Паркинг и количество парковочных мест;

— Количество и характеристики лифтов;

— Инфраструктура объекта.

В России единой системы классификации объектов офисной недвижимости нет. Но наиболее популярной является классификация от Российской гильдии управляющих и девелоперов (ГРУД), которая в конце 2021 года опубликовала новую редакцию классификации офисных помещений.

Согласно ей, офисные площади делятся по семи ключевым характеристикам:

1. Инженерные системы;

2. Конструктивные особенности здания;

3. Местоположение и транспортная доступность;

4. Парковка;

5. Управление зданием и услуги для арендаторов;

6. Условия договоров аренды, доступ для маломобильных групп населения;

7. Экологическая эффективность.

За последние 7 лет классификацию РГУД прошли более 1 000 объектов из Москвы и Московской области, Санкт-Петербурга, Екатеринбурга, Казани, Нижнего Новгорода, Новосибирска, Омска, Перми, Ростова-на-Дону, Самары, Тюмени, Челябинска, Краснодара и других городов России.

5 главных отличий классификации 2021 года от предыдущей редакции, которая была опубликована в 2014 году:

— Исключение из списка класса С и прекращение выдачи сертификатов соответствия объектам этого уровня. Сохранились классы А, В+ и В;

— Обязательное наличие автоматизированной системы управления зданием, обеспечивающей централизованный мониторинг, диспетчеризацию и управление оборудованием инженерных систем для объектов класса B+;

— Повышение требований к приточно-вытяжной вентиляции, кондиционированию, дополнение рекомендацией по интеграции интеллектуальных инженерных систем и BMS с 2023 года для объектов класса А;

— Обязательные условия использования энергоэффективных технологий и материалов для помещений класса А: высота потолков должна быть не менее 3,3 метров в чистоте, шаг колонн — минимум 6х6, нагрузка на перекрытия — минимум 400 кг, наличие фальшпола;

— Соответствие стандартам «зеленой» сертификации с 2024 года.

Альтернативную классификацию применительно к офисным помещениям Москвы разработали компании NF Group, CORE. XP, IBC Real Estate, Nikoliers и Commonwealth Partnership и представили на Московском Исследовательском форуме в мае 2024.

Эта классификация разделяет офисы Москвы на четыре класса: Prime, А, В+ и В- по следующим параметрам: инженерные системы здания, его конструктивные особенности, местоположение, парковка, вид собственности, управление зданием и услуги для арендаторов.

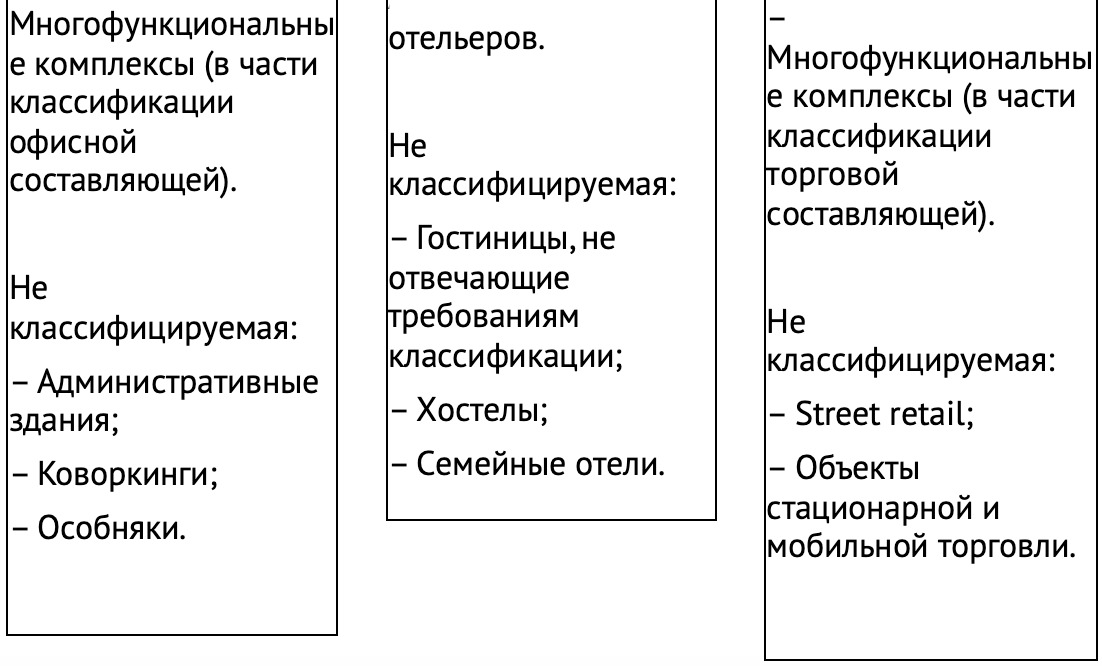

КЛАССИФИКАЦИЯ ТОРГОВОЙ НЕДВИЖИМОСТИ

Теперь, имея общее представление о видах коммерческой недвижимости, поговорим о целях, для реализации которых она приобретается.

Глава 3. Девять целей покупки коммерческой недвижимости

Перед тем как приступить к выбору объекта недвижимости, нужно ответить на вопрос: какая ваша настоящая цель покупки. Разберем 9 основных целей.

На первый взгляд все очевидно — недвижимость должна приносить доход. Первые четыре цели действительно носят инвестиционный характер и связаны с извлечением прибыли от объекта недвижимости:

ЦЕЛЬ 1. СПЕКУЛЯТИВНАЯ

Заключается в поиске и покупке недооцененных объектов недвижимости с целью их немедленной перепродажи. Носит краткосрочный характер и реализуется в рамках года. При этом не важно, как будет меняться инфраструктура, какие тенденции и тренды на рынке, какая долгосрочная перспектива объекта.

Эта цель также реализуется при стратегии флиппинга (подробно стратегии инвестирования в коммерческую недвижимость разберем в следующей главе).

ЦЕЛЬ 2. СОХРАНЕНИЕ КАПИТАЛА

Когда необходимо минимизировать риски и обеспечить доходность на уровне инфляции, помещение должно быть понятным и предсказуемым с точки зрения сдачи в аренду. Объект недвижимости должен обеспечить стабильный и непрерывный финансовый поток.

Хорошим вариантом будет торговое помещение на первой линии с федеральным арендатором. Хорошо, если улица находится в центральной части города, где не планируется дальнейшая застройка, изменение транспортной сети, светофоров, перенос остановок и, как следствие, изменение пешеходных и транспортных потоков.

Такой объект должен быть изначально коммерческим помещением, а не квартирой, переведенной в нежилое помещение, иметь высоту потолка выше 3 метров, отдельную систему вентиляции, отвечать всем пожарным требованиям. При этом стоит рассчитывать на доходность 7–9% годовых.

ЦЕЛЬ 3. ИЗВЛЕЧЕНИЕ МАКСИМАЛЬНО ВОЗМОЖНОГО ДОХОДА

Для реализации этой цели нужно выбирать объект, который подойдет для сдачи в аренду бизнесу, готовому в текущей рыночной ситуации платить максимальные ставки аренды.

Сейчас это пекарни, кофейни, пивные магазины 24/7. Таким арендаторам нужна небольшая площадь до 80 кв. м и важен только трафик. Они готовы арендовать бывшие ларьки у остановок, цокольные помещения и нежилые помещения, переведенные из квартир.

Подобное коммерческое помещение может иметь доходность до 15–20% годовых. Но при этом есть риск снижения ликвидности и доходности объекта при изменении рыночной ситуации, при изменении законодательства и требований по лицензированию для отдельных видов бизнеса.

ЦЕЛЬ 4. ПОЛУЧЕНИЕ ДОХОДА ОТ УВЕЛИЧЕНИЯ СТОИМОСТИ ОБЪЕКТА НЕДВИЖИМОСТИ

В этом случае инвестор думает о том, как изменится стоимость объекта во времени, какова перспектива района, как изменится инфраструктура. Для реализации этой цели можно рассмотреть коммерческую недвижимость в строящихся жилых комплексах.

На рынке можно найти объекты, стоимость которых за время строительства возрастет на 30–40%, что при среднем сроке строительства в 1,5–3 года составит от 7 до 25% годовых. А если застройщик ведет квартальную застройку, стоимость объекта коммерческой недвижимости может значительно прибавить в стоимости после сдачи дома, пока вводятся в эксплуатацию следующие очереди строительства.

ЦЕЛЬ 5. ДЛЯ СОБСТВЕННОГО БИЗНЕСА

В этом случае задача — купить максимально подходящий объект под конкретную сферу бизнеса по минимальной цене. При этом желательно чтобы он был уже готовый, и не требовал дополнительных вложений.

Следующие четыре цели не такие очевидные:

ЦЕЛЬ 6. ТВЕРДЫЙ ЗАЛОГ

Наличие недвижимости позволяет получить кредит по более выгодным условиям.

При рассмотрении банком заемщика и согласовании условий предоставления кредита, недвижимость оценивается банком лучше, чем оборотные средства и прочее. Появляется возможность получить большее кредитное плечо по низкой ставке.

В этом случае перед покупкой узнайте у банка, как будет оценен объект недвижимости.

ЦЕЛЬ 7. ПРЕСТИЖ

В этом случае недвижимость приобретается с целью подтверждения статуса ее владельца. Для этого объект должен обладать уникальными характеристиками, находиться в центральной части города. Если помещение в составе жилого комплекса, то это должен быть комплекс бизнес- или премиум-класса.

ЦЕЛЬ 8. ОБЪЕКТ ДЛЯ УМЕНЬШЕНИЯ НАЛОГООБЛАГАЕМОЙ БАЗЫ

Данная цель в принципе не связана с получением дохода. Наоборот, для ее реализации объект недвижимости должен номинально приносить одни расходы ее собственнику.

Поясню. Когда размер налоговых отчислений напрямую зависит от чистой прибыли компании, нужно показать максимальный объем расходов. В этом случае объект недвижимости, требующий постоянных затрат на ремонт, идеальное решение.

Заключается договор с подрядчиком, по нему собственник оплачивает ремонтные работы, на величину которых уменьшает чистую прибыль компании. Далее деньги тем или иным способом возвращаются собственнику обратно.

Также в ряде регионов России действуют специальные налоговые режимы с более низкими ставками налогов, чем в среднем по стране. Один из вариантов для организации перейти на льготное налогообложение — приобрести объект недвижимости в таком регионе и получить движение денежных средств по доходам и расходам объекта.

ЦЕЛЬ 9. СПОКОЙСТВИЕ

Эта цель особенно актуальна в нашей стране. Страх того, что деньги обесценятся, подогревается нестабильной внешнеэкономической обстановкой, а также множеством кризисов, которые имели место в последние 20 лет.

В этой ситуации покупка недвижимости обеспечивает спокойствие и уверенность в завтрашнем дне.

Таким образом, мы видим, что цели и мотивы покупки коммерческой недвижимости могут быть абсолютно разными и их может быть несколько. Определив, для чего и с какой целью планируется покупка, вы сможете найти идеальное решение из огромного количества объектов, которые предлагаются на рынке.

Далее рассмотрим, какие инвестиционные стратегии помогут реализовать ваши цели покупки объекта коммерческой недвижимости.

Глава 4. Четыре стратегии инвестирования в коммерческую недвижимость

Основные стратегии инвестирования в коммерческую недвижимость:

1. Покупка готового объекта с целью долгосрочной сдачи в аренду;

2. Покупка строящегося объекта и перепродажа по завершению строительства;

3. Флиппинг;

4. Строительство собственного объекта коммерческой недвижимости.

Разберем особенности, сильные и слабые стороны каждой инвестиционной стратегии.

ПОКУПКА ГОТОВОГО ОБЪЕКТА С ЦЕЛЬЮ ДОЛГОСРОЧНОЙ СДАЧИ В АРЕНДУ

Важно отметить, что здесь идет речь не только об аренде по долгосрочным договорам, которые заключаются на срок от пяти лет и более с такими федеральными операторами как «Пятерочка», «Магнит», «Красное&Белое» и другими. Но и об аренде по договорам краткосрочным, заключенным на срок 11 месяцев, которые предусматривают и подразумевают продление договора на следующие периоды.

Идея этой инвестиционной стратегии в том, что объект приобретается на срок от 7 лет и более, для сдачи в аренду на весь период владения объектом.

В связи с этим, у стратегии долгосрочной сдачи в аренду три особенности:

Первое — большой горизонт инвестирования

Горизонт инвестирования — это период времени, в течение которого инвестор планирует владеть объектом. И по истечении которого планирует его продать.

Продажу лучше планировать тогда, когда стоимость объекта станет максимальной. Например, вы покупаете помещение в новом строящемся микрорайоне, срок строительства которого 10 лет. В этом случае можно запланировать продажу, когда строительство завершится и рост стоимости объекта, связанный с ростом числа жителей, остановится.

Или продажу можно запланировать перед серьезными капитальными вложениями в объект. Например, когда вы понимаете, что через год-два потребуется капитальный ремонт кровли, который на объекте в 500 кв. м может обойтись более чем в миллион рублей.

В такие периоды нужно планировать продажу, чтобы фиксировать прибыль и перекладывать средства в новый — более перспективный проект.

Даже если при покупке объекта вы не думаете о будущей продаже, все равно важно определить горизонт, то есть временные рамки инвестиции. Любая инвестиция должна иметь срок, чтобы можно было сравнить ее эффективность в цифрах и показателях с другими альтернативными вариантами сохранения и приумножения капитала.

Большой горизонт обуславливает дополнительную сложность и погрешность в прогнозировании на длительный срок. Например, сложно с уверенностью сказать, какая ставка инфляции будет в стране через 5–10 лет, какие будут процентные ставки по кредитам, и какая ситуация будет на рынке недвижимости.

Поэтому перед покупкой объекта важно построить финансовую модель, которая учтет изменения макро- и микроэкономических условий. Также важно предусмотреть возможность внесения уточнений и корректировок в модель во время всего периода инвестиционного проекта.

В рамках этой книги процесс создания финансовых моделей мы разбирать не будем, так как это очень объемная тема. Если вам интересен вопрос создания финансовых моделей, вы можете изучить его в моем отдельном курсе «Финансовое моделирование в недвижимости».

Вторая особенность — большое количество входных условий

Чтобы корректно оценить эффективность инвестиции по стратегии долгосрочной сдачи объекта в аренду, нужно учитывать большое количество переменных. Особенно когда анализируется проект на длительном периоде.

Это такие макроэкономические показатели, как инфляция, ставка капитализации (ставка по которой определяется стоимость объекта, исходя из его доходности), процентные ставки по банковским кредитам, налоги и так далее.

Также нужно учитывать множество информации по самому объекту. Кроме очевидных данных о стоимости и площади объекта, важно учитывать кадастровую стоимость, стоимость коммунальных и эксплуатационных расходов, расходов на текущий и капитальный ремонт и так далее.

Важны данные и условия по договору аренды. Кроме ставки аренды, это условия по компенсации коммунальных и эксплуатационных платежей, арендные каникулы.

И третья особенность — сложная структура входных условий

Бывает, что приобретаемый объект состоит из нескольких помещений, каждое из которых занимает отдельный арендатор с разными условиями по ставкам аренды, возмещению коммунальных расходов. Например, в одном договоре коммунальные платежи включены в стоимость аренды, а по другому договору их оплачивает арендатор. Или разными условиями возмещения ремонтных работ по помещению.

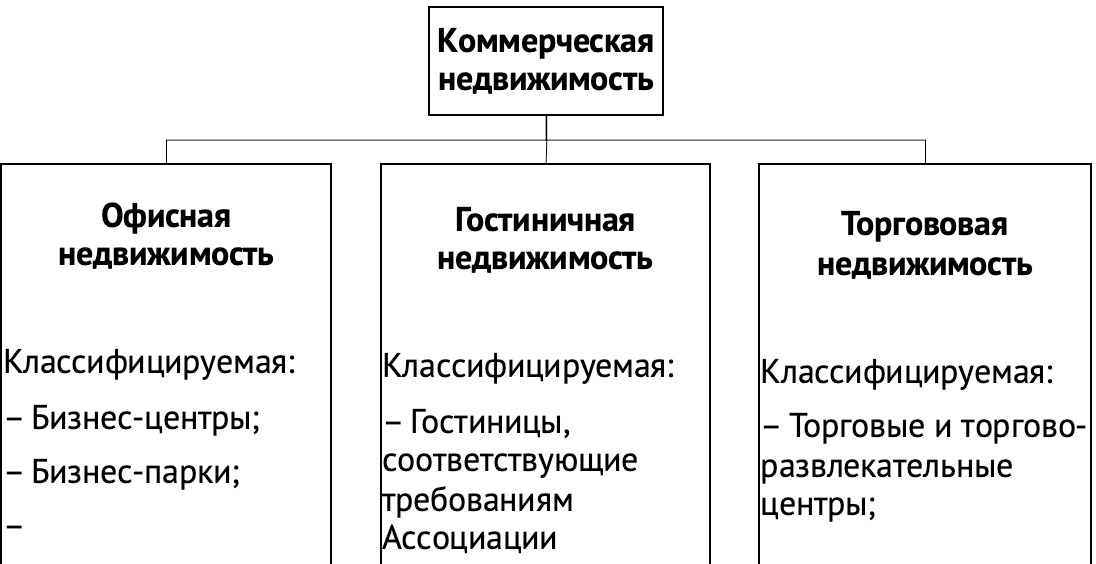

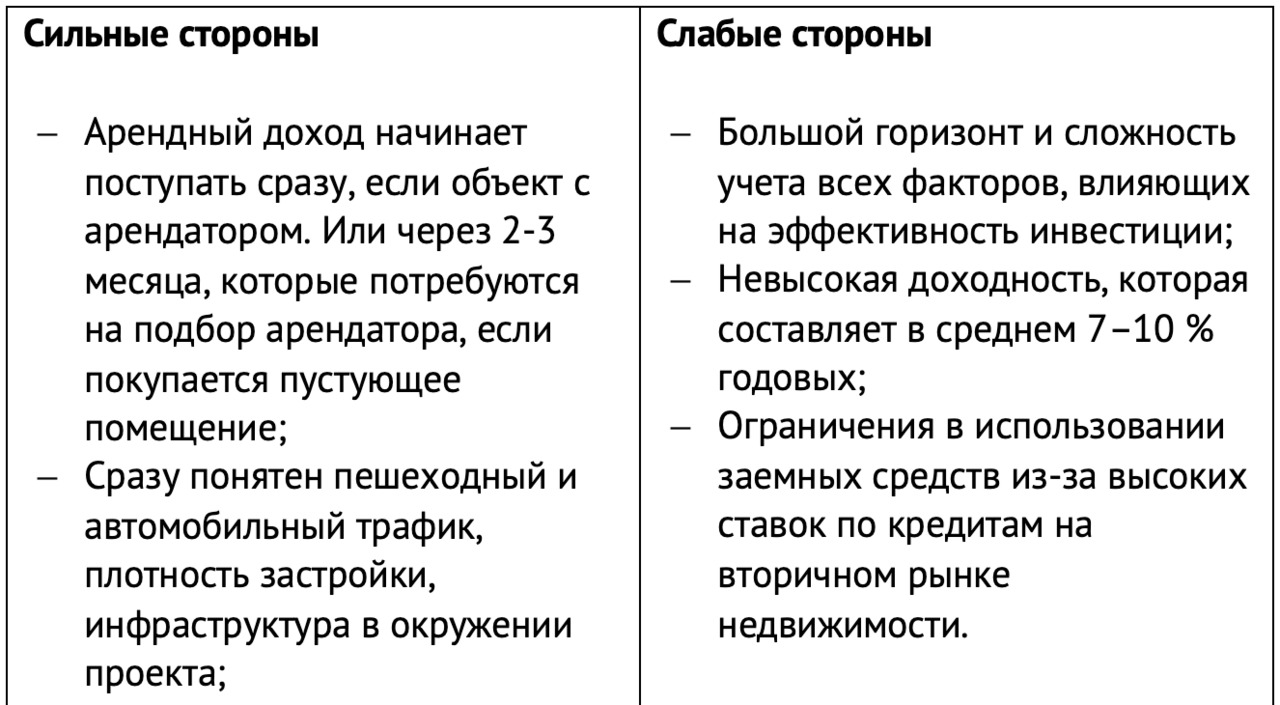

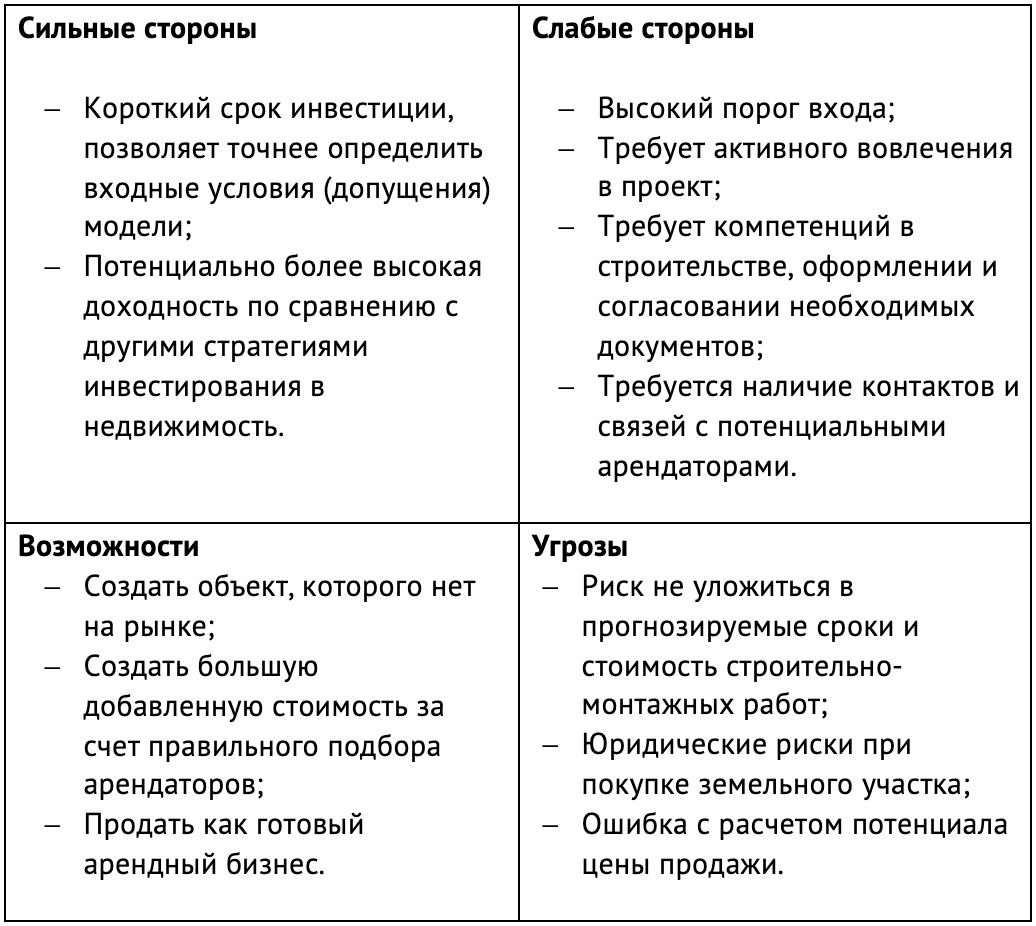

Посмотрим на сильные и слабые стороны этой инвестиционной стратегии, угрозы и возможности, которые она имеет через SWOT-анализ.

SWOT-анализ инвестиционной стратегии покупки готового объекта с целью долгосрочной сдачи объекта в аренду

ПОКУПКА СТРОЯЩЕГОСЯ ОБЪЕКТА ДЛЯ ПЕРЕПРОДАЖИ

Вторая инвестиционная стратегия — покупка строящегося объекта для перепродажи после завершения строительства.

Преимущества покупки строящегося объекта недвижимости для перепродажи

1. Большое количество строящихся жилых комплексов и объектов коммерческой недвижимости.

Инвестору есть из чего выбрать. Конкуренция заставляет застройщиков внедрять инновации в проектные и строительные решения. И делать каждый следующий проект интереснее предыдущих в техническом и архитектурном плане. А маркетинговые материалы — от буклетов и макетов до VR-туров, позволяют покупателю во всех деталях получить представление о проекте.

2. Отсутствие дополнительных вложений.

Здесь имеется в виду отсутствие расходов на дизайн, чистовую отделку и техническое оснащение квартиры или коммерческого помещения. Это позволяет сэкономить время и силы на расчетах и прогнозах.

Такая инвестиционная стратегия позволяет продать объект в том состоянии, в котором он был куплен.

3. Низкие риски.

В 2019 году российские девелоперы перешли от долевого строительства к проектному финансированию с использованием эскроу-счетов.

При такой форме расчетов покупатель перечисляет средства за объект недвижимости на свой эскроу-счет, деньги лежат на нем до окончания строительства, а застройщику они поступают только после ввода объекта в эксплуатацию. И в случае, если по каким-либо причинам проект не будет реализован, деньги с эскроу-счета вернутся покупателю на личный счет.

4. Низкие налоги при продаже до ввода объекта в эксплуатацию.

Если инвестор продает объект недвижимости по договору уступки до оформления на него права собственности, налог платится с разницы от суммы продажи к сумме покупки у застройщика. В отличие от ситуации, когда объект, которым инвестор владеет менее 5 лет, продается по договору купли-продажи — в таком случае налог рассчитывается от общей суммы объекта.

5. Возможность найти объект с высоким потенциалом роста цены, который обеспечит доходность от 20% годовых и более.

Средняя доходность по стратегии инвестирования в строящиеся объекты с целью перепродажи — невысокая, от 7 до 12% годовых. Но при грамотном подходе и анализе можно найти помещения, которые принесут доходность в два и более раза выше средних значений по рынку.

Подробно порядок действий по выбору объектов разберем во второй части книги.

6. Возможность использования программ кредитования с государственной поддержкой.

Процентные ставки по ипотеке с государственной поддержкой в два и более раза ниже среднерыночных. А использование кредитного плеча под низкий процент повышает доходность инвестиции и позволяет заходить в проект, имея ограниченную сумму собственных средств.

Далее посмотрим на недостатки этой стратегии инвестирования

1. Низкая доходность.

Доходность инвестиций напрямую связана с риском. Так как риск в анализируемой стратегии небольшой, то и на высокую доходность рассчитывать не приходится.

2. Мало возможности для торга и снижения реальной цены покупки от цены экспозиции.

Когда приобретается объект недвижимости на вторичном рынке и продавцу срочно нужно продать объект — проще договориться о дисконте при быстром выходе на сделку и оплате. А программы лояльности застройщиков позволяют рассчитывать на скидку максимум в размере 2–5% процентов в зависимости от формы оплаты.

3. Высокая конкуренция при продаже объекта.

Перед вводом дома в эксплуатацию в продаже появляются квартиры или офисы (если вы инвестируете в коммерческую недвижимость) от других инвесторов, которые перепродают объекты с целью заработать и стремятся успеть совершить сделку до регистрации права собственности, чтобы не платить подоходный налог со всей стоимости помещения. Плюс предложения инвесторов дополняют непроданные лоты от застройщика.

Таким образом, при избыточном предложении продавцы вынуждены дисконтировать и снижать цены, чтобы сократить срок реализации объекта недвижимости.

4. Риск задержки срока ввода в эксплуатацию.

Застройщик может задержать срок ввода дома в эксплуатацию, что отодвинет продажу и приведет к увеличению горизонта инвестирования, а, следовательно, повлияет на расчетные значения финансовых показателей.

Сведем в тезисы перечисленные преимущества и недостатки покупки строящегося объекта недвижимости для перепродажи

ФЛИППИНГ

Флиппинг — это покупка объекта недвижимости (дом, квартира или коммерческое помещение), его преобразование, которое, как правило, заключается в ремонте и меблировке, и продажа по более высокой цене через короткий срок.

Флиппинг появился в конце 1980-х годов в США. Слово произошло от английского глагола to flip — «переворачивать». В то время инвесторы в Соединенных Штатах начали активно покупать старые дома, ремонтировать их и продавать по более высоким рыночным ценам. И эта стратегия имела успех, так как в то время Америка преодолела серьезный экономический кризис, и отремонтированные под ключ и меблированные дома пользовались высоким спросом.

В России сейчас модель флиппинга, как правило, реализуется через покупку и перепродажу квартир. Одни инвесторы покупают «убитое» жилье в старых домах с большим дисконтом, ремонтируют и перепродают по рыночной стоимости. Другие — покупают квартир в новостройках, делают в них чистовую отделку, оснащают техникой и мебелью и продают с премией к рынку.

При любом случае процесс флиппинга проходит три этапа.

1. Выбор объекта;

2. Его преобразование.

3. Продажа.

При этом срок реализации проекта составляет от 2 до 8 месяцев.

Преимущества флиппинга

1. Короткий срок инвестиции.

Срок реализации проектов по стратегии флиппинга не превышает одного года, что позволяет точно учесть основные рыночные факторы, такие как ставки по депозитам и кредитам, оценить баланс спроса и предложения и спрогнозировать стоимость реализации объекта. А также точно понимать, какие возникнут налоги при реализации проекта.

2. Потенциально высокая доходность.

Доходность по флиппингу может быть существенно выше доходности по стратегии покупки и перепродаже площадей в строящемся объекте или при долгосрочной сдаче в аренду. И может достигать 30–60% годовых.

3. Возможность создания добавленной стоимости за счет вкуса и дизайна.

Сделать ремонт, который будет выглядеть дорого и актуально, — ключевая компетенция при работе по стратегии флиппинга.

Этот навык позволяет получить конкурентное преимущество, поэтому инвестор должен не жалеть сил и времени на изучение профильных ресурсов по дизайну интерьеров для того, чтобы повысить чувство вкуса и «насмотренность». Также важно тщательно подбирать подрядчиков для работы по дизайну и меблировке.

В соответствии с теорией инвестирования, потенциально высокая доходность стратегии флиппинга не может достигаться без наличия рисков и слабых сторон.

Недостатки флиппинга

1. Необходимость активного вовлечения в проект.

В отличие, например, от покупки строящегося объекта с целью перепродажи, где инвестор затрачивает время только на этапе выбора выбора и продажи, во флиппинге необходимо полное погружение в проект на протяжении всего периода его реализации.

Здесь нужно активно сопровождать и контролировать процесс: работать с дизайнерами и подрядчиками по отделке, заниматься меблировкой. Потому что от того, насколько качественно, в рамках запланированного бюджета и в предусмотренный срок преобразится недвижимость, напрямую будут зависеть значения финансовых показателей, которые инвестор получит при реализации проекта.

2. Сложность оценки реальной стоимости ремонтных работ и необходимых вложений в помещение.

Ни для кого не секрет, что при ремонте возникают нюансы, которые не были учтены изначально, и итоговая стоимость сметы на отделку всегда получается выше первоначальной. Особенно при флиппинге квартир в старых домах.

Поэтому в расчетах финансовых моделей лучше сразу закладывать этот риск и применять повышающий коэффициент к суммам на ремонт. Или вводить дополнительную строку — «непредвиденные расходы» при формировании денежного потока по проекту.

3. Высокие ставки по кредитам и ипотеке на вторичном рынке.

Здесь не получится воспользоваться программами государственной поддержки и программами льготного кредитования, которые есть в работе со строящимися объектами. А соответственно, дорогое кредитное плечо может сильно ухудшить финансовые показатели, особенно в случаях, когда затягивается реализация проекта.

4. Ошибка с выбором локации.

Кроме возможности найти недооцененную локацию и объект с большим потенциалом к увеличению цены, существует риск допустить ошибку.

Например, администрация города подпишет постановление, что рядом с домом пройдет автомагистраль, на которую будут выходить окна квартиры. Или обнаружится скрытый дефект в самом доме, связанный с конструктивом, например, трещина в несущей стене. Или возникнет необходимость замены коммуникаций. Или обнаружится наличие в доме или квартире плесени или муравьев, которых трудно вывести. В общем, скрытых дефектов множество, особенно в старых домах.

5. Риск не уложиться в сроки ремонтных работ.

Увеличение сроков, особенно если в проекте участвуют заемные средства, приводит к серьезному ухудшению финансовых показателей.

6. Риск увеличения срока реализации объекта.

Если объект продается дольше, чем планировалось — это само по себе ухудшает расчетные показатели эффективности инвестиции, а также может потребовать дополнительного дисконтирования в цене, что еще сильнее занизит финансовый результат проекта.

7. Юридические риски.

Не забываем о юридических рисках, которые особенно актуальны при покупке квартиры в старых домах, где часто встречаются сделки с детскими долями, залогами, долгами по коммунальным платежам и так далее.

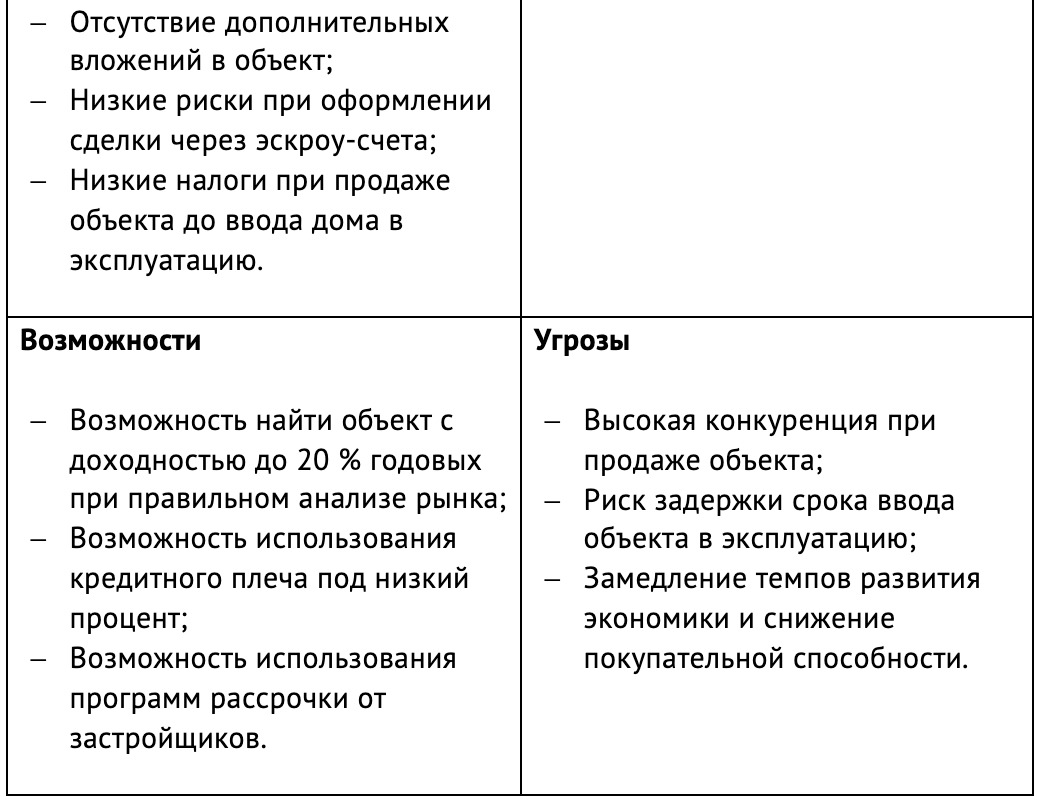

SWOT-анализ флиппинга

Таким образом, SWOT-анализ флиппинга подтверждает прямую взаимосвязь потенциально высокой доходности по этой стратегии инвестирования с большим количеством рисков и большим личным вовлечением в проект.

СТРОИТЕЛЬСТВО СОБСТВЕННОГО ОБЪЕКТА НЕДВИЖИМОСТИ

Как и по предыдущим стратегиям инвестирования выделим преимущества и недостатки этой инвестиционной стратегии.

Преимущества строительства собственного объекта недвижимости

1. Короткий строк инвестиции.

Как правило, цикл реализации проекта при строительстве объекта площадью до 1000 кв. м занимает не более года, что позволяет достаточно точно определить и рассчитать изменения входных условий и, соответственно, получить более точные значения рассчитываемых финансовых показателей.

2. Потенциально высокая доходность.

Строительство собственного объекта недвижимости, особенно при продаже после завершения строительства с арендаторами (как готовый арендный бизнес), позволяет рассчитывать на внутреннюю норму доходности 40–60% и даже выше, в случае успешной реализации проекта.

3. Возможность создать объект, которого нет на рынке.

Особенно это актуально сейчас, когда хороших объектов коммерческой недвижимости на экспозиции мало и доходности по ликвидным помещениям постоянно снижаются.

Эта ситуация позволяет получить финансовый результат, который нельзя получить на рынке готовых объектов недвижимости.

4. Возможность создать добавленную стоимость за счет правильного подбора арендаторов.

Покупателю-инвестору интереснее купить помещение с федеральным оператором, такими как «Пятерочка», «Монетка», с федеральной аптекой или пекарней, чем с местным арендатором, финансовая устойчивость и платежеспособность которого вызывает сомнения.

5. Из этого вытекает следующая возможность — продать объект как готовый арендный бизнес.

Помещение с арендатором, которое уже приносит доход, стоит дороже свободного помещения. А при стратегии строительства собственного объекта недвижимости можно создать готовый арендный бизнес с ноля.

Далее — сложности и слабые стороны этой стратегии инвестирования

1. Высокий порог входа.

Для реализации проектов по строительству собственных объектов недвижимости даже небольшой площади нужно обладать существенным капиталом. Например, строительство коммерческого объекта площадью 500–600 кв. м потребует инвестиций в 40–50 миллионов рублей.

2. Активное вовлечение в проект.

Даже если найти хорошего управляющего, который возьмет на себя основную координацию и управление проектом, все равно необходимо контролировать процесс, проверять и согласовывать сметы, следить за соблюдением сроков, чтобы финансовый результат получился в рамках прогнозируемых значений.

3. Необходимость компетенций.

Для реализации таких проектов нужны компетенции в области строительства, оформления документов, взаимодействия с органами власти, умение договариваться и находить нестандартные решения. От этого будет напрямую зависеть финансовый результат.

4. Необходимость наличия связей и контактов с федеральными сетями.

От качества подобранных арендаторов, коммерческих условий по договорам аренды, будет зависеть месячный арендный поток, а значит и стоимость, по которой можно будет продать объект. А связи и контакты с федеральными сетями (потенциальными арендаторами) нарабатываются в процессе работы в сфере недвижимости на протяжении времени.

5. Риск выйти за рамки изначальной сметы на строительство или не уложиться в установленные сроки.

Срок реализации проекта и стоимость строительно-монтажных работ — это две ключевые составляющие финансовой модели по стратегии строительства, которые в наибольшей степени влияют на результат.

Уменьшить этот риск помогут: тщательный выбор подрядчика, который будет выполнять строительно-монтажные работы, и ужесточение условий договора в части ответственности за соблюдение сроков и ограничения в корректировке стоимости работ.

6. Юридические риски при покупке земельного участка.

Помимо юридической чистоты продавца важно проверять все документы на землю: обременения, целевое назначение, документацию по технологическим условиям и прочее.

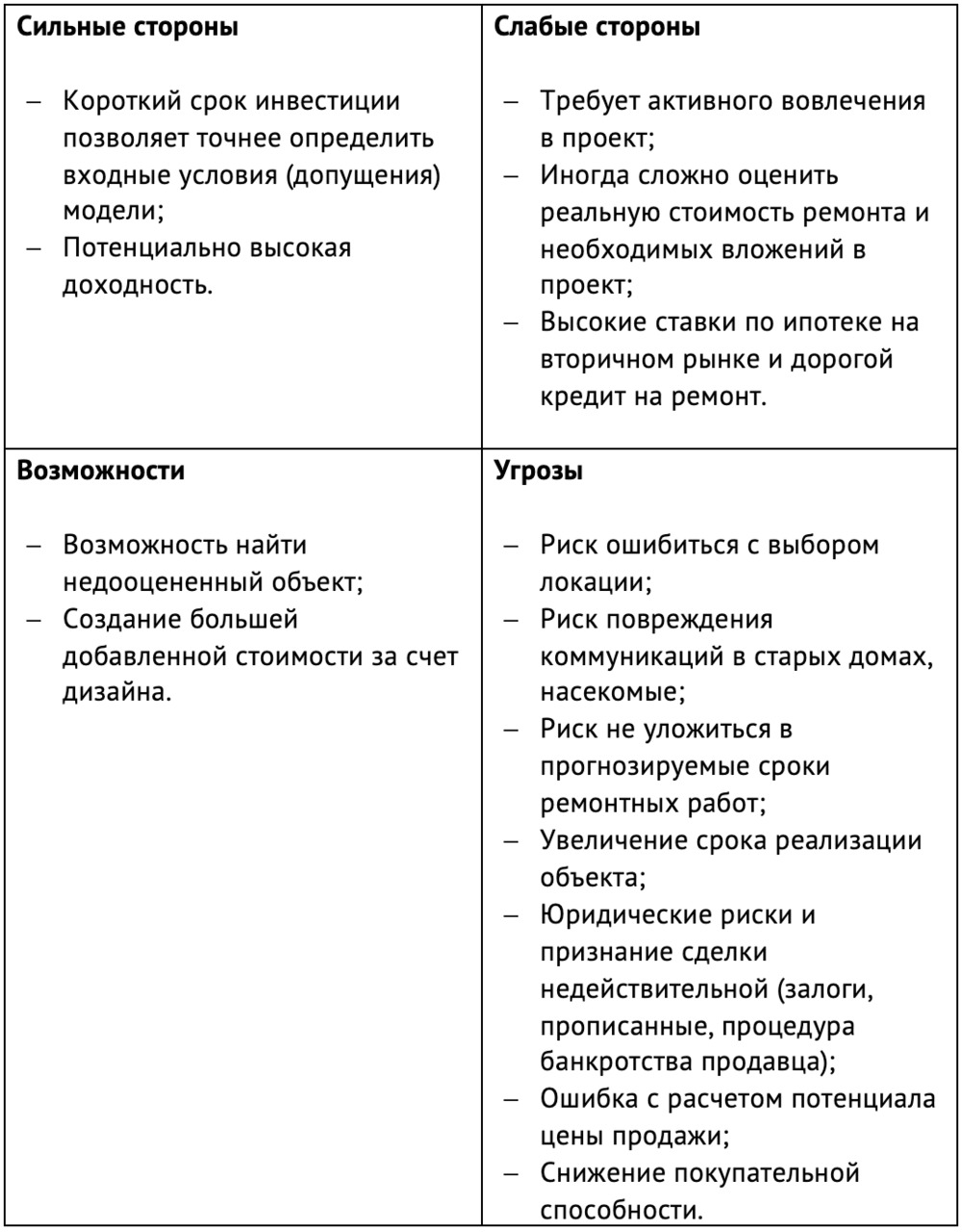

SWOT-анализ строительства собственного объекта

Мы рассмотрели четыре основные стратегии инвестирования в недвижимость: покупка строящегося объекта для перепродажи, покупка готового объекта с целью долгосрочной сдачи в аренду, флиппинг и строительство собственного объекта недвижимости.

Анализ этих стратегий подтверждает главное правило инвестирования — высокая доходность напрямую зависит от рисков и ресурсов (финансовых, трудовых и временных), которые в разной степени требует каждая инвестиционная стратегия.

Далее рассмотрим финансовые показатели, которые нужно анализировать при любой стратегии инвестирования и методы их расчета. А также разберем суть временной стоимости денег, понимание которой позволит принимать правильные и взвешенные решения при выборе объектов недвижимости.

Глава 5. Временная стоимость денег, формулы расчета процентов и ставка дисконтирования

ВРЕМЕННАЯ СТОИМОСТЬ ДЕНЕГ

Эффективность инвестиций, в том числе в недвижимость, оценивается по денежному потоку, который формирует инвестиция за определенный период времени. А при анализе денежного потока базовой концепцией является временная стоимость денег.

Эта концепция заключается в том, что определенная сумма денег в настоящем стоит больше, чем такая же сумма в будущем. Это справедливо, потому что деньги, которые есть прямо сейчас, можно инвестировать и получить прибыль, таким образом создавая еще большую сумму денег в будущем.

Существует три основных фактора, которые определяют временную стоимость денег.

Первый и самый очевидный фактор — инфляция

Инфляция определяется как процесс обесценивания денег, то есть падение их покупательной способности вследствие либо чрезмерной эмиссии (выпуска), либо сокращения товарной массы при неизменном количестве уже выпущенных денег.

Другими словами, инфляция заключается в том, что цена идентичных товаров со временем увеличивается. На одну и ту же сумму через определенный период времени можно купить меньше товаров и услуг, чем прежде. То есть покупательная способность денег снижается, деньги обесцениваются.

Нужно отметить, что это справедливо только для рыночной экономики. В административно-командных системах (как в бывшем СССР) обесценивание денег может не приводить к изменению цен, так как они регулируются государством. В этом случае оно приводит к нарастающему товарному дефициту.

Инфляцию как длительный и устойчивый процесс следует отличать от разового роста цен. Например, из-за денежной реформы или политического события. Также важно понимать, что инфляция не означает рост всех цен одновременно. На отдельные товары и услуги нои могут периодически понижаться или оставаться без изменения, но общий тренд, как правило, всегда положительный.

В экономике выделяют следующие причины инфляции:

Первая — рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, тем самым увеличивая денежную массу сверх потребностей товарного обращения. Обычно это проявляется в военные и кризисные периоды.

Вторая причина — чрезмерное расширение денежной массы за счет массового кредитования. При этом финансовый ресурс для кредитования берется не из сбережений, а из эмиссии необеспеченной валюты.

Следующая причина — сокращение реального объема ВВП, которое при стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров и услуг соответствует прежнее количество денег.

Кроме того, инфляцию могут спровоцировать увеличение и ввод новых государственных налогов, пошлин и акцизов при стабильном уровне денежной массы.

Таким образом, мы видим, что инфляция — процесс далеко непростой. И при этом очевидно, что временная стоимость денег зависит от него напрямую.

Следующий фактор, определяющий временную стоимость денег — риск

Даже в случае нулевой инфляции деньги имеют временную стоимость, обусловленную фактором риска.

Риск понимается как возможность потери инвестированных денег (их части или целиком) в результате неопределенности. Другими словами, когда вы вкладываете деньги в какой-либо проект или даете в долг, есть вероятность, что проект получится недостаточно прибыльным или даже убыточным. А долг вам могут просто не вернуть или же вернуть, но не в полном объеме и не в срок.

Очевидно, что чем выше риск, тем выше должна быть доходность, чтобы инвестор был готов вкладывать средства в определенный проект.

И третий фактор, определяющий временную стоимость денег — премия за отложенное потребление

Даже если нет ни инфляции, ни рисков. А рисков может не быть в случае, если получено обеспечение, значительно превышающее сумму вложений. Например, вы инвестировали 10 миллионов, а в обеспечение получили объект недвижимости стоимостью 150 миллионов. В этом случае деньги все равно имеют временную стоимость. Так как даже при отсутствии риска и инфляции инвестор хочет получить определенную премию за отложенное потребление. В своем роде это психологический фактор, свойственный людям.

Другими словами — это премия за то, что мы отказываемся от определенных благ здесь и сейчас, рассчитывая получить большие блага в будущем.

В экономике такую премию также называют безрисковой ставкой доходности.

Классической мерой определения безрисковой ставки является ставка по казначейским обязательствам правительства США, потому что остальные инструменты имеют ту или иную долю риска.

В России для определения безрисковой ставки часто используют доходность по банковским вкладам крупных банков, таких как Сбербанк, ВТБ, Россельхозбанк. Также используют доходность по государственным ценным бумагам, ставку рефинансирования или ставку межбанковских кредитов.

ФОРМУЛЫ РАСЧЕТА ПРОЦЕНТОВ

Формулы расчета процентов, которые используются в инвестиционном анализе, базируются на концепции временной стоимости денег. Среди низ выделяют простые и сложные.

Простые — когда начисление процентов идет только на основную сумму. А сложные — когда начисление процентов идет на основную сумму плюс сумму уже начисленных процентов. Таким образом происходит капитализация процентов.

При расчете эффективности инвестиций в недвижимость, как правило, используют сложные проценты.

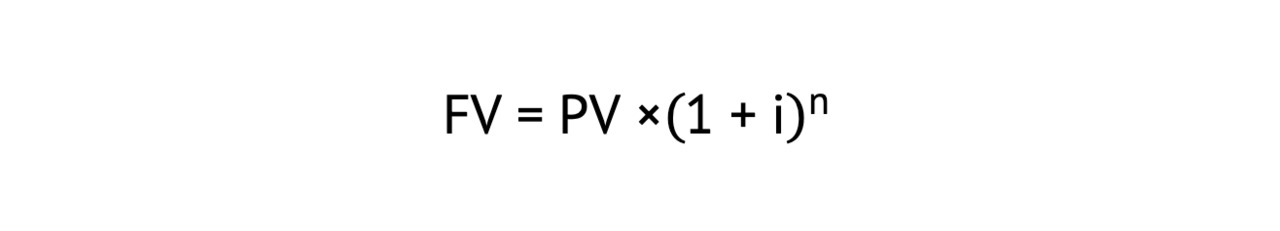

Формула начисления сложных процентов по ставке i в течение n периодов:

Здесь:

FV (future value) — будущая стоимость;

PV (present value) — текущая стоимость;

i — ставка дисконтирования, то есть мера временной стоимости денег;

n — количество периодов.

Эта формула описывает переход от текущего момента времени к будущему. Такой процесс называется наращением.

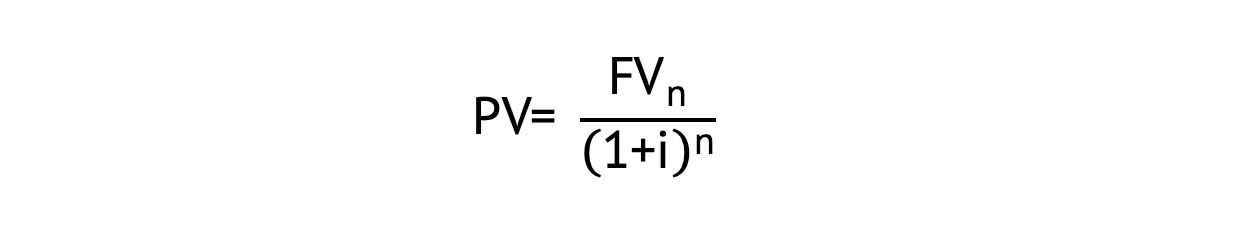

Обратный процесс определения текущей стоимости называется дисконтированием.

В этом случае мы переходим от будущей стоимости денег FV к текущей стоимости PV через деление будущей стоимости на 1 + ставка дисконтирования в степени n.

Это две основные формулы, которые лежат в основе анализа денежных потоков и инвестиционной оценки.

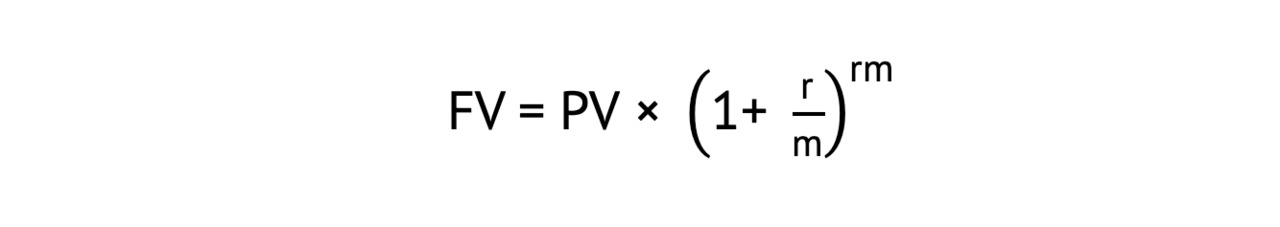

Далее рассмотрим формулу, которая объясняет выгоду максимальной частоты капитализации процентов.

В этом случае начисление процентов происходит не один раз за период n, а m раз. При этом ставка делится на m, но и сумма 1 + r/m возводится не в степень n, а на произведение n*m.

При таком расчете чем больше значение m, то есть чем больше раз начисляются проценты в периоде n, тем больше будущая стоимость FV.

В этом и заключается сила сложного процента.

СТАВКА ДИСКОНТИРОВАНИЯ

Имея представление о понятии временной стоимости денег и понимая формулы и логику определения текущей и будущей стоимости, можно определить ставку дисконтирования.

Ставка дисконтирования — это процент, отражающий соотношение будущего дохода и его текущей стоимости.

При определении этого показателя учитывают все риски проекта, включая инфляцию, обострение политической ситуации, ошибки менеджмента и так далее. Поэтому для разных проектов и разных инвесторов эта ставка разная.

Общая формула для расчета ставки дисконтирования:

Эту формулу можно считать основной формулой инвестиционного анализа.

Также она используется для определения справедливой цены объекта недвижимости, когда в основе оценки лежит доходный метод.

Подходы к расчету ставки дисконтирования

Применительно к инвестированию в недвижимость выделяют два основных подхода к определению ставки дисконтирования:

1. Метод агрегирования — когда ставка дисконтирования рассчитывается как сумма составляющих: безрисковой ставки, инфляции и премии за риск.

R = безрисковая ставка + инфляция + премии за риск

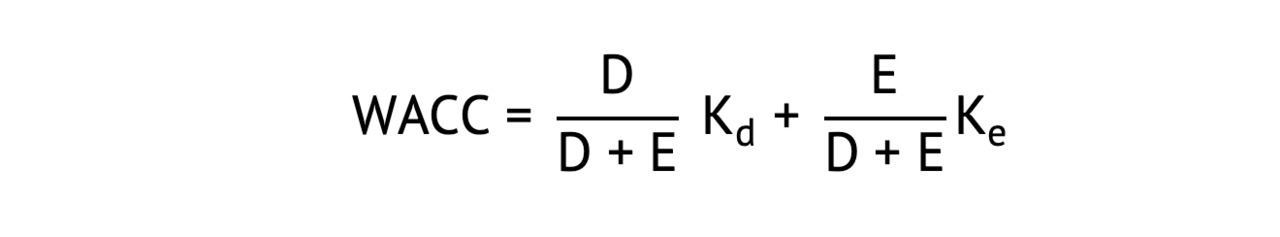

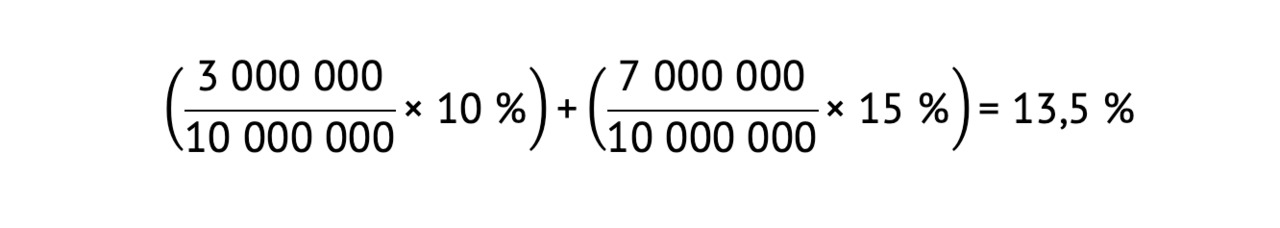

2. Метод средневзвешенной стоимости капитала — ставка дисконтирования определяется по средневзвешенной стоимости собственного и заемного капитала.

Здесь:

WACC (weighted average cost of capital) — средневзвешенная стоимость капитала;

D — заемные средства;

Е — собственные средства;

Кd — стоимость заемных средств;

Ke — стоимость собственных средств.

Рассмотрим на примере. Инвестор покупает объект недвижимости стоимостью 10 млн рублей. Из них 7 млн — собственные средства с ожидаемой нормой доходности 15%. И 3 млн — заемные средства под 10% годовых.

В этом случае средневзвешенная стоимость капитала будет равна:

Далее рассмотрим показатели, по которым оценивается эффективность инвестиций в недвижимость.

Глава 6. Показатели эффективности инвестиций в недвижимость

В этой главе разберем показатели эффективности инвестиций в недвижимость и формулы их расчета. Это показатели, по которым инвестор принимает решение о покупке объекта недвижимости, а также может определить оптимальный срок владения и принять решение, когда его лучше продать.

Нужно отметить, что все эти показатели основаны на концепции временной стоимости денег, о которой говорилось ранее.

Первый показатель эффективности инвестиций в недвижимость — окупаемость инвестиций

Окупаемость инвестиций (ROI, return on investment) — показывает отношение суммы прибыли или убытков к сумме инвестиций.

У этого показателя простая и понятная формула:

(Доход — Расход) / Расход x 100%

Ограничение ROI в том, что этот показатель не учитывает срок инвестиции. Поэтому имеет прикладное значение в краткосрочных стратегиях инвестирования. Как правило, его используют при расчете эффективности покупки строящегося объекта с целью перепродажи и во флиппинге.

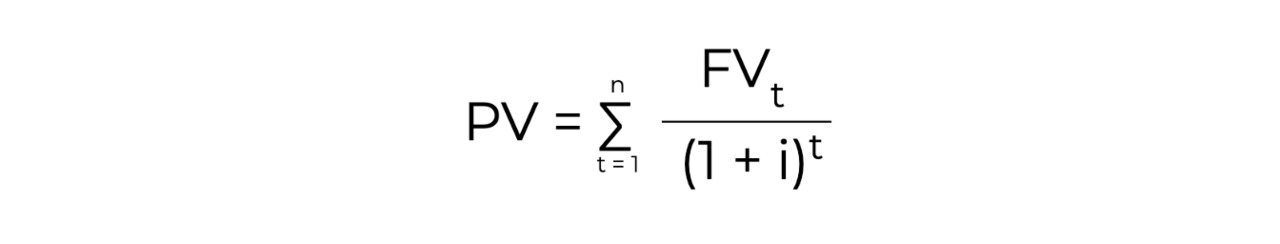

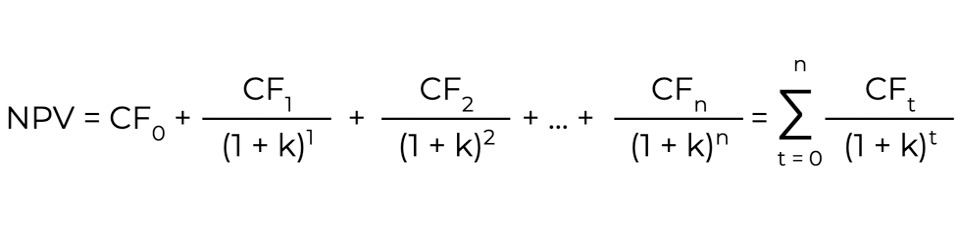

Второй показатель эффективности инвестиций — чистая приведенная стоимость

Чистая приведенная стоимость (NPV, net present value) — это сумма дисконтированных значений денежного потока, приведенная к текущему моменту времени.

Это одна из модификаций формулы, которую рассматривали в главе о временной стоимости денег. Здесь также берется денежный поток по каждому периоду, дисконтируется, а затем все потоки суммируются для того, чтобы получить чистую приведенную стоимость.

Таким образом, NPV показывает величину денежных средств, которую инвестор ожидает получить от проекта после того, как будущие денежные притоки окупят первоначальные инвестиции и денежные оттоки, которые могут быть на начальной стадии реализации проекта.

В случае с покупкой объекта недвижимости первоначальными оттоками могут быть, кроме самой стоимости объекта, капитальные вложения в помещение, расходы на отделку и комиссии брокерам. А притоками: будущие арендные платежи, сумма от продажи при выходе из проекта.

Поскольку денежные потоки оцениваются с учетом временной стоимости и рисков, NPV можно определить как стоимость, добавляемую проектом. Ее также можно интерпретировать как общую прибыль инвестора.

То есть NPV показывает, насколько вырастет благосостояние инвестора при реализации проекта при заданной ставке дисконтирования.

Если NPV больше 0 — вы станете богаче на конкретную сумму (на значение NPV) и покупка помещения целесообразна. Если меньше ноля — станете беднее и стоит отказаться от реализации проекта. Если NPV = 0, значит ваше благосостояние не поменяется — скольком вы хотели заработать при заданной ставке инфляции и рисков, столько и будет.

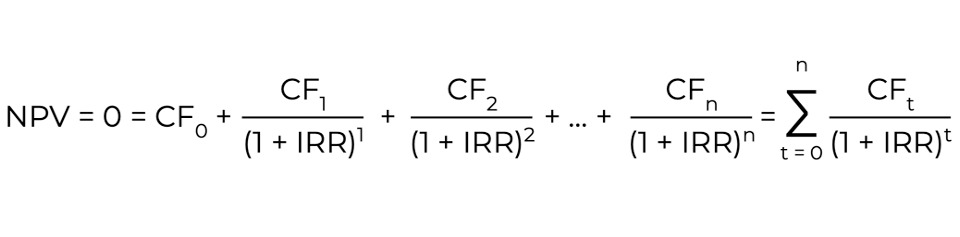

Третий показатель эффективности инвестиций в недвижимость — внутренняя норма доходности

Внутренняя норма доходности (IRR, internal rate of return) — процентная ставка, при которой уравнивается приведенная стоимость будущих денежных поступлений и стоимость исходных инвестиций, то есть чистая приведенная стоимость равна 0.

Если NPV> 0, значит IRR больше ставки дисконтирования и такой проект интересен инвестору. И наоборот, если IRR меньше ставки дисконтирования — такой проект инвестору неинтересен.

IRR — самый популярный показатель для определения эффективности инвестиций в недвижимость. Это объясняется тем, что IRR показывает среднегодовую доходность инвестиций и описывает весь проект одним числом — процентом годовых.

Такой понятный показатель позволяет сравнить разные потенциальные к инвестированию объекты. В том числе сравнить вариант вложения в недвижимость с альтернативными инструментами инвестирования.

Следующий показатель — индекс доходности

Индекс доходности (PI, profitability index) — это отношение суммы всех дисконтированных будущих положительных притоков по проекту к первоначальным инвестициям.

PI = 1 + NPV / Инвестиции

На мой взгляд, это самый недооцененный показатель, который редко используется в расчетах, хотя имеет важное прикладное значение.

По сути, это еще один показатель, который отражает значение NPV. Если NPV больше ноля — индекс доходности больше единицы. Если меньше ноля — индекс доходности меньше единицы.

Однако ключевое преимущество индекса доходности заключается в том, что он позволяет оценить, насколько эффективно используется инвестированный капитал.

Например, есть два проекта с одинаковыми значениями NPV. В обоих условно можно заработать 10 млн. Но при этом первый проект требует 2 млн собственных инвестиций, а во второй проект нужно вложить 5 млн. Очевидно, что инвестору будет интереснее первый проект, в который нужно инвестировать меньше для получения заданной нормы прибыли.

И последний показатель — срок окупаемости

Срок окупаемости — это период времени, в течение которого первоначальные инвестиции окупаются положительными денежными потоками от проекта.

Срок окупаемости = Размер вложений / Чистая годовая прибыль

Выделяют простой и дисконтированный срок окупаемости, в зависимости от того, какие потоки используются при расчетах.

Этот показатель популярен у начинающих инвесторов в недвижимость, так как предельно понятен и прост.

При этом, с одной стороны, срок окупаемости — хорошая мера определения ликвидности проекта. С другой стороны, не учитывает денежные потоки, которые находятся за горизонтом окупаемости.

Таким образом, мы рассмотрели пять основных показателей эффективности инвестиций в недвижимость, каждый из которых имеет свою особенность. Свои плюсы и минусы.

Чтобы получить комплексную оценку для принятия инвестиционного решения, необходим расчет и анализ всех пяти показателей.

Механику расчета подробно разберем в 13 главе. А далее рассмотрим риски, которые могут быть при покупке недвижимости.

Глава 7. Риски при покупке недвижимости и управление рискам

Инвестиции в недвижимость считаются низкорисковыми, но фактор риска все же присутствует.

Первая группа рисков — макроэкономические. Они отражают изменения в экономике страны, повлиять на них нельзя, но учитывать необходимо.

Инфляционный риск

Чем выше инфляция, тем выше риск. Темпы роста инфляции могут опережать рост стоимости недвижимости или стоимости аренды, ухудшая показатели доходности и окупаемости.

Нестабильность национальной валюты

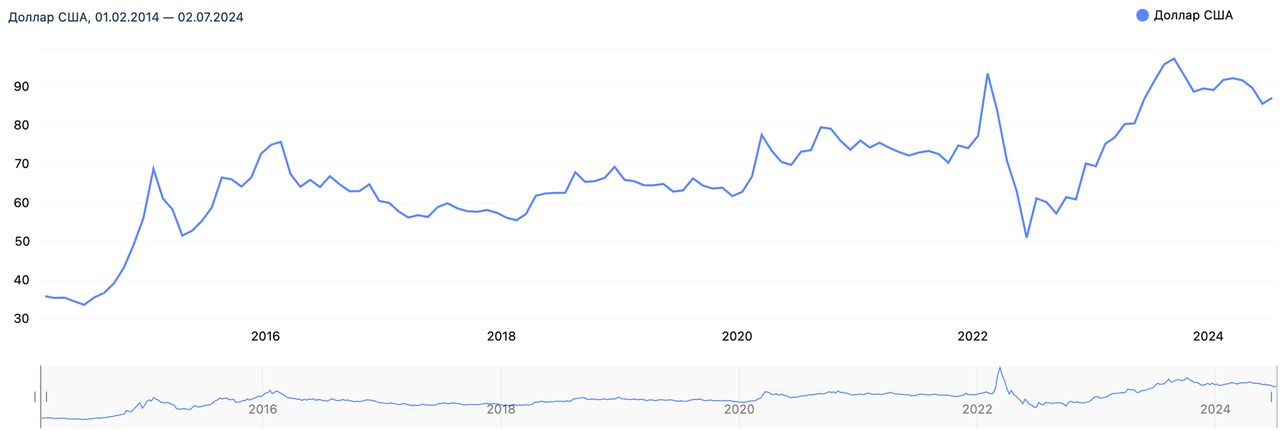

Это ощутили на себе иностранные инвесторы, которые вкладывали средства в российскую недвижимость до 2014 года. За период с июля по декабрь 2014-го курс доллара вырос с 34 до 65 рублей, и менее чем за 6 месяцев их активы подешевели в 2 раза.

А максимальная волатильность была в 2022 году, когда курс доллара колебался с 73 рублей в начале года к 117 рублям в марте, опускаясь до 53 рублей за доллар в июне и медленно возвращаясь к 70 рублям к концу 2022 года.

В сырьевых экономиках на нестабильность национальной валюты также влияют изменения цен на нефть и другие ресурсы. В России цены на недвижимость снижались в период с 2008 по 2009 год, а также в 2015 году, когда наблюдалось значительное снижение цен на нефть.

Риск покупательной способности

Покупательная способность населения напрямую влияет на востребованность коммерческих помещений. Она снижается или увеличивается при изменении численности населения. При этом численность важно учитывать не только по стране, но и для отдельных регионов и городов. Также на покупательную способность влияет уровень доходов населения, динамика ВВП, баланс импорта и экспорта.

Политические риски

Смена власти, введение санкций со стороны других государств, военные действия. Все это негативно отражается на экономике, в том числе на рынке недвижимости.

Правовые риски

Здесь имеются в виду изменения в законодательстве: повышение и введение новых налогов, введение ограничительных законов, касающихся строительства и инвестиций.

Изменение ключевой процентной ставки

Ключевая ставка — это минимальная процентная ставка, по которой Центральный Банк предоставляет кредиты коммерческим банкам. От нее зависят ставки по депозитам, а также ставки по ипотеке. Чем ниже ключевая ставка, тем доступней становится ипотека, соответственно спрос на недвижимость и ее стоимость растет. А если ключевая ставка увеличивается — растут проценты по депозитам и спрос снижается.

Вторая группа рисков связана с конкретным проектом или сделкой.

Финансовый риск

На финансовые риски влияет выбор способа финансирования и управление заемными средствами. Как правило, чем выше доля заемного капитала, тем выше риск.

Риски планирования

Риски планирования несет как собственник помещения, так и арендатор.

Собственник может неверно оценить стоимость и сроки ремонтных работ в помещении, время на поиск арендатора, будущую цену и срок продажи объекта. А арендатор может просчитаться в прогнозах по рентабельности и прибыли бизнеса и потерять возможность оплачивать аренду.

Приобретение объекта некапитального строительства

К объектам некапитального строительства относят киоски, небольшие мобильные магазины, кафе и пекарни.

Когда они находятся на земельном участке с правом аренды, собственник участка (как правило — администрация города) вправе расторгнуть договор аренды и попросить демонтировать постройку. Такая необходимость может возникнуть в связи с благоустройством территории, строительством дорог и различных социальных объектов.

В этом случае судебная практика не дает возможности отстоять права на коммерческое помещение, поэтому покупка таких объектов крайне рискованна.

Ненадлежащий собственник и другие юридические риски

До подписания договора важно убедиться в том, что лицо, с которым ведутся переговоры, уполномочено на подписание документов.

Перед сделкой запросите свежие выписки из ЕГРН, в которых указывается собственник объекта недвижимости. А если документы подписывает представитель собственника по доверенности, убедитесь, что у представителя есть право на подписание соответствующего документа — внимательно изучите доверенность.

Подписание сделки ненадлежащим собственником приводит к признанию сделки недействительной, дальнейшим спорам и судебным разбирательствам.

Обременения

Обременения могут быть со стороны третьих лиц и кредитных организаций. Также на недвижимость могут быть наложены запреты и аресты.

Бывает, что продавец заключает с покупателем предварительный договор, получает задаток за помещение, а потом выясняется, что недвижимость в обременении у банка. В этом случае сделка срывается, а получение обратно внесенных авансом денежных средств вызывает большие затруднения.

Состояние объекта и инженерное оснащение

Год постройки, техническое состояние объекта, наличие систем пожарной безопасности и других инженерных систем, планировка помещения — все это влияет на ликвидность недвижимости и риски.

Часто старые и изношенные объекты дают хорошую доходность в моменте, но более рискованны в долгосрочной перспективе.

Арендатор и договор аренды

Федеральный арендатор с долгосрочным договором аренды надежнее местной компании с краткосрочным договором.

При покупке объекта с арендатором, обращайте внимание на то, когда истекает срок договора аренды и какие условия его пролонгации. А также на ответственность сторон, авансовые и депозитные платежи, условия расторжения договора, гарантии и поручительства, текущий ремонт и обслуживание, штрафы и пени, уступку прав и возможность субаренды, страхование ответственности. Все эти пункты договора могут регулировать степень риска.

Удаленное управление объектом

Удаленное управление объектом повышает уровень риска. Поэтому при нахождении объекта недвижимости на расстоянии лучше доверить управление и эксплуатацию специализированной компании.

УПРАВЛЕНИЕ РИСКАМИ

Взять под контроль и управлять рисками помогут шесть мероприятий:

1. Анализ риска

При покупке объекта можно заранее просчитать и проанализировать возможные риски. По каждому виду и типу коммерческой недвижимости есть свои допустимые нормы, сформированные на основе статистики, опыта предыдущих сделок и экспертного мнения.

У каждого инвестора также свои допустимые нормы риска, которые обусловлены системой налогообложения, возможностями по привлечению заемных средств, объемом собственных средств и прочее.

2. Диверсификация

Вложение средств в разные объекты коммерческой недвижимости снижает среднее значение риска.

Объекты можно диверсифицировать:

— По типам (торговые помещения, офисы, гостиничная недвижимость, складские и производственные помещения);

— По подтипам (для торговой недвижимости это торговые и торгово-развлекательные центры; многофункциональные комплексы; street-retail; объекты стационарной и мобильной торговли);

— По площади помещений;

— По видам бизнеса арендаторов (продукты, общепит, банки, аптеки и так далее);

— По географии (разные районы города и регионы).

Хорошо, когда объект имеет возможность перепрофилирования. Например, перевод гостиничной недвижимости в жилой фонд и наоборот.

3. Страхование

Классический вид управления рисками. Застраховать можно как сам объект недвижимости, так и ответственность перед третьими лицами, контрагентами и подрядчиками.

4. Распределение риска

Риск можно распределить между собственником и арендатором, продавцом и покупателем. И предусмотреть соответствующие пункты в договоре аренды или купли-продажи недвижимости.

Например, инфляционные риски можно сократить путем указания в договоре условий по индексации ставки аренды на уровень инфляции.

А если переложить ответственность за повреждение помещения на арендатора и при этом застраховать объект, то в этом случае при наступлении страхового события арендатор сам восстанавливает помещение, а собственник получает дополнительно выплату от страховой компании.

5. Выбор формы владения

Выбор организационно-правовой формы (физическое лицо, организация или ИП) влияет на личную ответственность собственника помещения или инвестора перед кредиторами и законом.

6. Проверка объекта, продавца и документов перед сделкой

Всесторонняя проверка объекта, продавца, договора купли-продажи, доверенностей и других документов перед покупкой также поможет снизить риски. Подробно этот вопрос будет рассмотрен в 14 главе.

Таким образом, при выборе объекта важно оценивать потенциальные риски, которые при грамотном управлении можно свести к минимуму. При этом важно понимать, что более высокая доходность связана с большими рисками и баланс между риском и доходностью каждый инвестор устанавливает сам.

Глава 8. Налоги в коммерческой недвижимости

После покупки объекта недвижимости и оформления на него права собственности у инвестора возникает обязанность по уплате трех видов платежей в бюджет:

1. Налог на имущество;

2. Налог на доходы от сдачи недвижимости в аренду;

3. Страховые взносы.

В этой главе рассмотрим, от чего зависит и как рассчитать размер налога на имущество перед покупкой объекта недвижимости, а также, какую систему налогообложения выбрать, чтобы снизить размер налоговых отчислений с доходов от аренды и страховых взносов.

НАЛОГ НА ИМУЩЕСТВО

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.