Бесплатный фрагмент - Финансовый анализ: формализация содержательных уточнений

Коротко о главном

Введение

Про финансовый анализ написано множество книг и статей. В них детально рассматриваются назначение финансового анализа, проблемы организации его проведения, различные аналитические методики, перечисляется множество используемых в анализе коэффициентов, объясняется порядок их интерпретации и т. д. В этой книге таких подробностей нет: акцент сделан на предельно компактном изложении основного материала и как можно более полной формализации порядка выполнения аналитических расчетов в зависимости от доступной пользователю информационной базы.

Для более полного знакомства с современными методиками финансового анализа автор настоятельно рекомендует обратиться к источнику [1], поскольку методология изложения и методические положения, являющиеся основой приводимых в данной книге расчетных моделей, алгоритмов и требований к их информационному обеспечению, в существенной степени базируются на изложенном в [1] материале.

Книга имеет Интернет-поддержку на сайте. На страницах поддержки будут публиковаться уточнения и дополнительные материалы к тексту книги. Кроме того, там будут размещаться средства автоматизированного самотестирования на знание основных положений представленного в книге материала, а также инструкции по его проведению. Однако страницы Интернет-поддержки доступны только авторизованным пользователям сайта http://shurem.ru. «Случайным» посетителям сайта эти страницы недоступны. То есть необходимо зарегистрироваться, авторизоваться на сайте и далее пройти по пути Публикации => Поддержка книг => Финансовый анализ: формализация содержательных уточнений.

С пожеланиями и предложениями можно обратиться к автору по адресу shurem@mail.ru

Глава 1. Финансовый анализ и финансовая стратегия

Финансовый анализ (ФА) является важнейшей и наиболее востребованной составной частью экономического анализа. В узком смысле под ним понимается анализ финансового состояния организации, проводимый на основе данных финансовой отчетности. Однако назначение, цели и возможности ФА существенно шире. По определению, предложенному в [1]:

Финансовый анализ — это процесс, основанный на изучении данных о финансовом состоянии предприятия и результатах его деятельности в прошлом с целью оценки будущих условий и результатов его деятельности.

Финансовый анализ позволяет:

— оценить финансовое состояние компании и ее бизнес-единиц;

— выявить риски, которые могут ухудшить финансовое состояние в будущем;

— оценить достаточность средств, необходимых для осуществления текущей деятельности, долгосрочных инвестиций, выплаты дивидендов;

— выявить потребность в источниках финансирования с учетом выбранной стратегии развития;

— определить способность к сохранению и возрастанию капитала;

— оценить обоснованность политики распределения и использования прибыли;

— выявить наиболее приоритетные направления развития бизнеса;

— оценить эффективность инвестиционных решений.

Современный финансовый анализ позволяет определить ключевые показатели, исходя из стоящих перед организацией задач, и обосновать достижимость их целевых значений.

Для успешного проведения финансового анализа необходимо выполнение следующих основных принципов.

— Понимание принципов формирования финансовой информации и умение ее интерпретировать.

— Владение методами финансового анализа.

— Ориентированность методики анализа на конкретные цели его проведения.

— Необходимость учета особенностей деятельности конкретной организации и стадии ее развития;

— Понимание ограничений, присущих применяемым аналитическим инструментам, и влияние этих ограничений на достоверность получаемых результатов.

— Минимизация затрат на выполнение аналитических работ при достижении удовлетворительной точности результатов расчетов.

— Заинтересованность руководства в получении достоверных результатов.

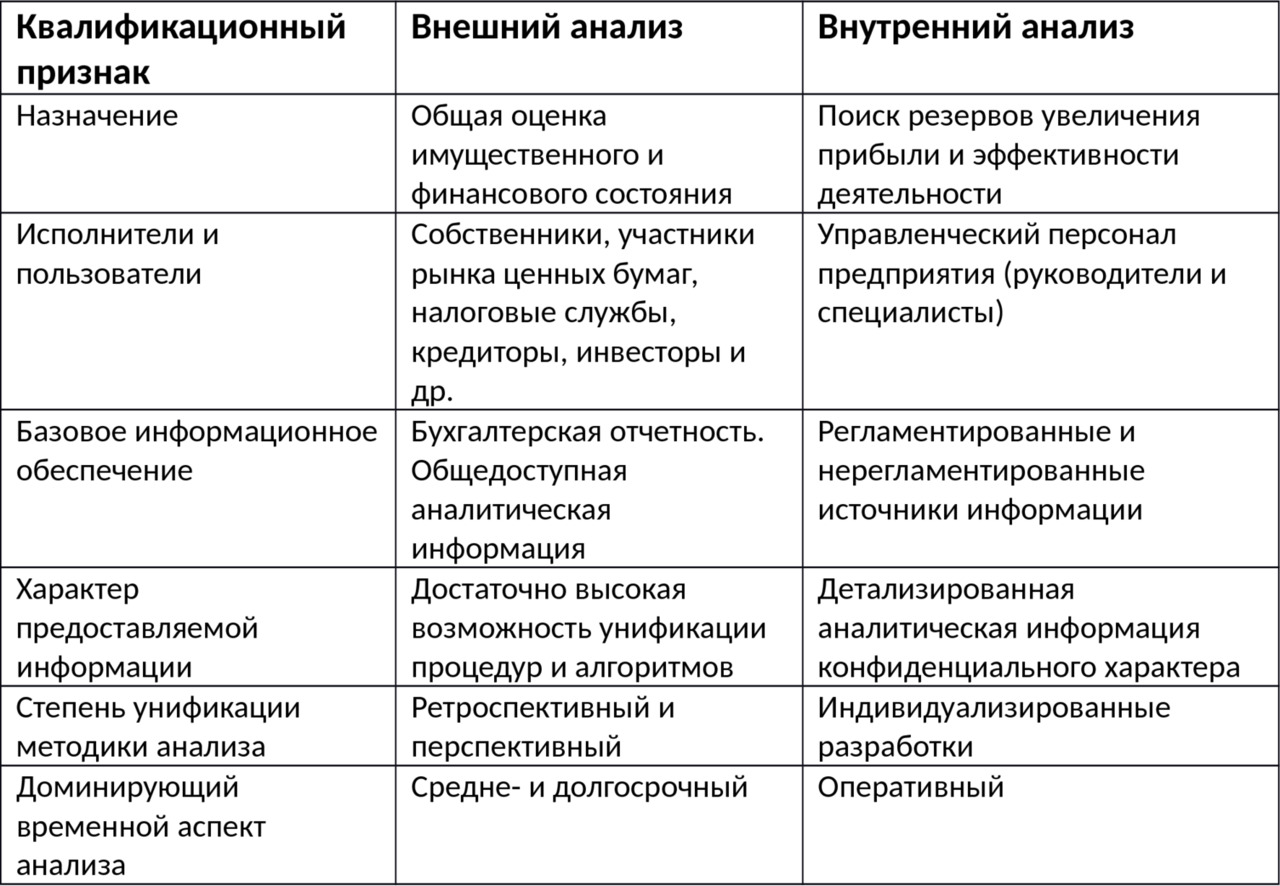

Финансовый анализ может производиться внутренними и внешними пользователями экономической информации. Особенности внутреннего и внешнего анализа сведены в следующую таблицу.

С формальной точки зрения основными различиями внешнего и внутреннего анализа являются:

— широта и доступность привлекаемого информационного обеспечения;

— степень универсальности аналитических процедур и алгоритмов.

Понятно, что внутренним пользователям экономической информации доступна вся возможная информация о предприятии, а внешним — главным образом публикуемая открытая отчетность. Из-за этого внешние пользователи ограничены в числе процедур анализа и, как правило, применяют только некоторый стандартный набор исследовательских средств. Внутренние пользователи при анализе специфической информации, недоступной внешним аналитикам, могут применять различные нестандартные процедуры. Поэтому существует множество пакетов программ, где реализована поддержка примерно одинакового набора стандартизованных инструментов. Естественно, для реализации специфических аналитических процедур такой широкой программной поддержки нет.

Зачастую финансовый анализ пытаются представить как некий набор достаточно формализованных процедур, направленных на вычисление и интерпретацию некоторого набора частных и общих показателей. Некоторые разработчики программного обеспечения даже указывают на своих сайтах, что их программы все сделают за пользователей сами. Нужно только ввести данные отчетности и получить массу таблиц, графиков и автоматически сформированное текстовое заключение о состоянии предприятия. Впрочем, чтение такого рода автоматических «заключений» оставляет впечатление не слишком большой содержательности.

В этой связи важно отметить, что интерпретация многих показателей не может быть в достаточной степени формализована без учета большого числа качественных факторов, которые плохо поддаются формализации.

В [1] рекомендована следующая последовательность проведения финансового анализа. Разумеется, существуют и более «приземленные» альтернативы.

Сначала необходимо выявить миссию организации.

Целевая картина (миссия) — долгосрочная концепция развития организации.

Обычно миссия формулируется кратким определением основной цели существования и развития организации. Для ее практического воплощения она должна быть конкретизирована в виде совокупности целевых задач, требующих решения для ее реализации. Для контроля степени достижения целей необходимы количественные измерители — целевые (ключевые) показатели.

Система целевых показателей должна строиться с учетом:

— стадии жизненного цикла компании;

— приоритетных целевых задач развития.

Стадии жизненного цикла компании:

— создание;

— интенсивный рост;

— зрелость;

— старение.

На стадии создания основная цель — закрепиться на рынке. Поэтому основным показателем является объем продаж при обязательном контроле за расходованием денежных средств.

На стадии роста происходит значительное увеличение объемов продаж, формирование устойчивой клиентской базы. Рост выручки требует постоянных инвестиций в оборотный капитал и приводит к росту потребности в дополнительных источниках финансирования. Основная задача — обосновать такие темпы роста продаж, которые позволяют поддерживать платежеспособность. Основной контролируемый показатель — чистый денежный поток от текущей деятельности.

На стадии зрелости темпы роста стабилизируются. Обычно компания в состоянии генерировать устойчивый денежный поток. Важнейшими становятся показатели рентабельности вложения капитала и создания стоимости.

На стадии старения (спада) целевые показатели зависят от решения о продолжении или ликвидации бизнеса.

Выбор ключевых показателей зависит также от целевых задач на ближайшую перспективу.

Если основная цель — увеличение объема продаж, то ключевыми показателями являются объем продаж и доля рынка.

Если цель — повышение рентабельности, то — рентабельность инвестиций, рентабельность основного капитала.

Если цель — получение и изъятие прибыли, то — чистая прибыль, коэффициент дивидендных выплат.

Если цель — рост стоимости компании, то основными показателями являются величина капитализации, а также показатели создания стоимости.

Можно выделить следующие общие требования к целевым показателям.

1) Любой показатель должен иметь числовое выражение и четко определенный алгоритм расчета.

2) Показатели должны быть сопоставимы.

3) Целевые значения выбранных показателей должны быть достижимы и быть стимулом к развитию.

4) На каждой стадии жизненного цикла компании отдельные финансовые показатели имеют разную значимость.

5) Показатели оценки деятельности сотрудников должны быть им понятны.

6) Показатели должны способствовать мотивации персонала.

Оценку работы на базе финансовых показателей рекомендуется дополнять нефинансовыми показателями. Наиболее распространенной концепцией комплексного применения финансовых и нефинансовых показателей в настоящее время является сбалансированная система показателей Нортона-Каплана (BSC).

Для реализации поставленных целей и достижения ключевых показателей должна быть выработана финансовая стратегия организации. Она базируется на результатах стратегического финансового анализа, позволяющего выявить достаточно ли у организации ресурсов для достижения поставленных целей, обосновать выбор путей их достижения и выявить возможные риски.

Задачи стратегического финансового анализа:

— разработка различных сценариев финансового плана и оценка последствий их реализации;

— выбор ключевых показателей для всех сценарных вариантов финансового плана;

— обоснование значений ключевых показателей в различные временные периоды;

— оценка сбалансированности показателей;

— анализ чувствительности ключевых параметров деятельности к различным факторам риска.

Анализ финансовой стратегии в [1] рекомендуется начинать со SWOT-анализа. Его результаты оформляют в виде матрицы, в отдельных квадрантах которой отражаются сведения о сильных сторонах — конкурентных преимуществах организации, ее слабостях, возможностях развития и возможных угрозах (рисках), с которыми организация может столкнуться при реализации возможных путей развития.

Результаты SWOT-анализа позволяют:

— выявить направления, в которых сочетаются преимущества и возможности компании;

— своевременно понять и оценить основные проблемы;

— исключить слабые направления бизнеса.

В дополнение к SWOT-анализу могут быть проведены GAP- и PEST-анализ.

GAP-анализ — сравнение текущего состояния компании с желаемым положением дел в будущем.

PEST-анализ — анализ политических, экономических, социальных и технологических аспектов внешней среды.

Финансовая стратегия должна быть трансформирована в систему финансовых бюджетов, основными из которых являются:

— бюджет доходов и расходов;

— бюджет движения денежных средств;

— прогнозный баланс.

Выполнение бюджетов должно постоянно контролироваться. При возникновении существенных отклонений необходимо разрабатывать корректирующие мероприятия (и/или) корректировать бюджеты следующих периодов.

Таким образом, взаимосвязь стратегического и оперативного управления может быть представлена следующей последовательностью:

Миссия → Целевые задачи → Целевые показатели → Стратегия → Бизнес-план → Система бюджетов организации и структурных подразделений → Анализ степени соответствия фактических результатов поставленным целевым задачам

Глава 2. Оценка финансового состояния

Оценка финансового состояния — наиболее распространенная группа задач финансового анализа. Особую значимость оценка финансового состояния имеет для внешних пользователей экономической информации (поставщиков, клиентов, партнеров, банков, инвесторов). Инструменты оценки финансового состояния являются основной частью большинства программных продуктов, предназначенных для решения задач экономического анализа. В узком смысле финансовый анализ понимают именно как оценку финансового состояния. Однако назначение финансового анализа намного шире.

Основные цели анализа финансового состояния:

— получение информации о способности зарабатывать прибыль;

— формирование информации об имущественном и финансовом состоянии — источниках получения прибыли.

Задачи анализа финансового состояния:

— оценка имущественного положения организации;

— анализ ликвидности отдельных групп активов;

— анализ состава и структуры источников формирования активов;

— характеристика обеспеченности обязательств активами;

— анализ взаимосвязи групп активов и пассивов;

— анализ способности генерировать денежные средства;

— оценка сохранения и прироста капитала.

Основной информационной базой оценки финансового состояния являются данные открытой бухгалтерской отчетности. Однако рекомендуется привлекать дополнительные источники, к которым относятся:

— макроэкономические данные (источники: официальные статистические организации, Центральный Банк, профильные министерства, международные финансовые организации, специализированные издания, аналитические агентства);

— специфическая отраслевая информация (источники: отраслевые министерства, обзоры состояния конкретных рынков и общей ситуации в конкретных отраслях);

— нормативная правовая база (зависит от отрасли).

В результате проведения полноценного анализа деятельности компании необходимо:

— выявить ключевые направления деятельности и перечень основных продуктов (работ, услуг);

— выявить стратегию развития (стратегия развития продаж, привлечения источников финансирования);

— дать прогноз ключевых показателей;

— изучить данные о натуральных показателях;

— оценить масштабы инвестиционной деятельности.

Целевые установки оценки финансового состояния

При проведении оценки финансового состояния рекомендуется руководствоваться системой целевых установок.

При анализе активов необходимо:

— выявить способы оценки отдельных статей;

— установить факты изменения учетной политики;

— выделить оборотные и внеоборотные активы;

— оценить значимость отдельных статей в имуществе;

— сопоставить динамику изменения отдельных статей активов с изменением величины выручки;

— сравнить динамику изменения оборотных активов и краткосрочных обязательств.

При анализе обязательств необходимо:

— выделить аналитические группы (кратко- и долгосрочные, срочные и просроченные, обеспеченные и необеспеченные);

— оценить значимость кратко- и долгосрочных источников заемного финансирования для формирования активов;

— выявить наличие условных обязательств и обязательств, вытекающих из правил деловой этики.

При анализе капитала необходимо:

— оценить структуру капитала (взносы собственников + суммарное увеличение за счет нераспределенной прибыли);

— выявить способность компании обеспечивать рост капитала;

— оценить наличие резервного капитала как запаса финансовой прочности.

Основываясь на результатах анализа активов, обязательств и капитала, следует провести комплексный анализ:

— оценить ликвидность баланса за счет сопоставления активов, сгруппированных по срокам оборачиваемости, и пассивов, сгруппированных по срочности погашения;

— исследовать соотношение собственного капитала и обязательств;

— оценить долю долгосрочных источников финансирования (собственного капитала и долгосрочных обязательств) в общей величине источников.

Методика анализа финансового состояния

Анализ финансового состояния в [1] рекомендуется проводить в следующей последовательности.

1. Предварительная оценка. На этом этапе проводится оценка надежности информации, чтение информации, общая экономическая интерпретация бухгалтерского баланса.

Оценка надежности информации подразумевает:

— оценку взаимного соответствия показателей различных форм бухгалтерской отчетности;

— выявление фактов изменения учетной политики по сравнению с предыдущими периодами.

Чтение информации предполагает:

— оценку однородности принципов оценки статей и правил составления отчетности;

— оценку удельного веса статей баланса и их изменений по сравнению с прошлыми периодами.

Оценка удельного веса статей баланса (вертикальный анализ) производится по отношению к валюте баланса, то есть делением соответствующей статьи на итог баланса. Это позволяет установить значимость статьи по отношению к общему объему активов (пассивов). Кроме того, полезно изучить изменение удельного веса статей во времени.

Для оценки изменений статей баланса в динамике (горизонтальный анализ) используются разные формы представления данных. По мнению автора, наиболее простым и наглядным способом представления данных за несколько периодов одновременно является использование базисных темпов роста. Хотя в литературе по финансовому анализу и поддерживающих его программных продуктах часто используются и другие формы представления динамических данных.

Наряду с оценкой удельного веса статей баланса и их изменения в динамике имеет смысл провести вертикальный и горизонтальный анализ отчета о финансовых результатах. Базой для вертикального анализа можно использовать выручку от реализации, а горизонтальный анализ также проводить путем исследования базисных темпов роста статей.

2. Экспресс-анализ. Основан на расчете и интерпретации финансовых коэффициентов (см. далее). Он предназначен для выявления основных проблем, которые необходимо изучить в процессе дальнейшего анализа.

Экспресс-анализ производится на основе исследования финансовых коэффициентов, которые принято делить на следующие группы:

— ликвидности и платежеспособности;

— деловой активности и оборачиваемости средств;

— финансовой структуры и долгосрочной платежеспособности;

— эффективности бизнеса;

— активности на рынке ценных бумаг.

Алгоритмы, особенности и примеры расчета конкретных финансовых коэффициентов рассматриваются во всем последующем изложении.

Использование финансовых коэффициентов требует понимания:

1) надежности оценки показателей финансовой отчетности;

2) сопоставимости показателей отчетности (изменения в учетной политике, вариативность способов оценки отдельных статей);

3) взаимозависимости показателей отчетности.

3. Углубленный анализ. Требует привлечения дополнительной информации для уточнения результатов экспресс-анализа, проводимого по данным бухгалтерской отчетности. Из-за этого он не всегда доступен внешним пользователям экономической информации.

4. Прогнозный анализ основных финансовых показателей. Целью прогнозного анализа является выявление влияния прошлых событий, сложившихся тенденций и вновь принимаемых решений на способность организации сохранять финансовую устойчивость.

Анализ текущей платежеспособности и ликвидности

Долгосрочная платежеспособность — способность предприятия рассчитываться по своим обязательствам в долгосрочной перспективе.

Краткосрочная платежеспособность (ликвидность) — способность платить по краткосрочным обязательствам.

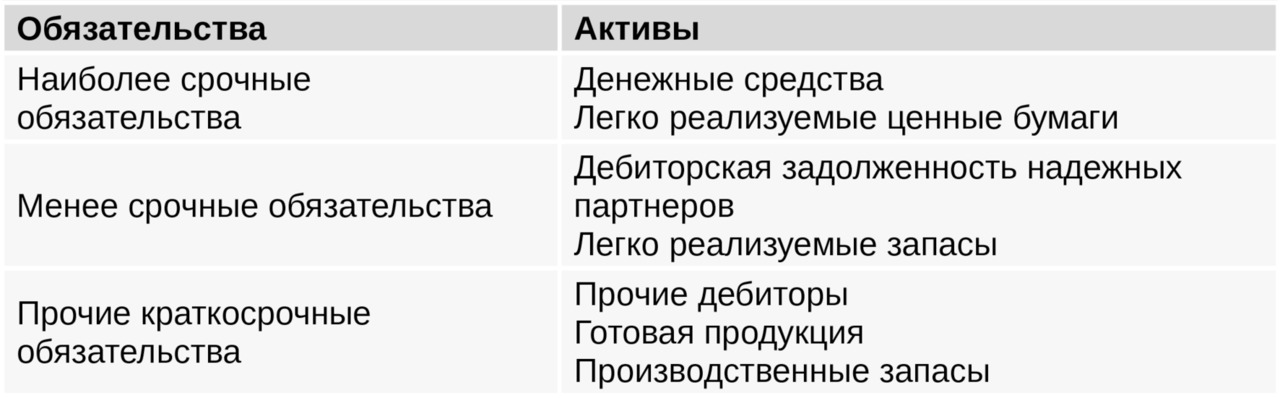

При оценке ликвидности рекомендуется разделять оборотные активы на следующие группы:

1) безусловно ликвидные средства (денежные средства, высоколиквидные ценные бумаги);

2) условно ликвидные средства (обязательства покупателей, товарно-материальные ценности);

3) неликвидные средства (долгосрочная дебиторская задолженность, незавершенное производство, расходы будущих периодов).

Пропорции указанных групп оборотных активов существенно зависят от сферы деятельности предприятия и скорости оборота средств. Понятно, что они могут быть совершенно различны у розничного магазина и судостроительного завода. Уже хотя бы поэтому, общими рекомендации и порядок интерпретации используемых в анализе показателей быть не могут.

Отнесение статей к группам зависит от многих условий. Например, часть дебиторской задолженности может попадать во вторую, а часть — в третью группу. При различной длительности производственного цикла незавершенное производство может относиться ко второй или к третьей группе.

При отнесении оборотных активов к группам ликвидности следует учитывать:

— возможность свободного распоряжения активами (не сданы в залог);

— возможность быстрой утраты ценности актива из-за морального или физического износа, что особенно важно для торговли, пищевой и фармакологической промышленности;

— доступность актива для текущего распоряжения (наличие замороженных счетов денежных средств);

— контролируемость актива (заемщик не намерен вывести актив);

— наличие условных (потенциальных) обязательств (гарантийные обязательства, обязательства по суду).

Краткосрочные обязательства также следует разделять по степени срочности.

Порядок сопоставления оборотных активов и срочных обязательств.

Идеальной является ситуация, когда суммы в левой и правой частях таблицы примерно равны по каждой из строк. Это означает, что структура оборотных активов соответствует срочности обязательств. Исходя из этого факта, уже можно сделать предварительный вывод, что предприятие платежеспособно.

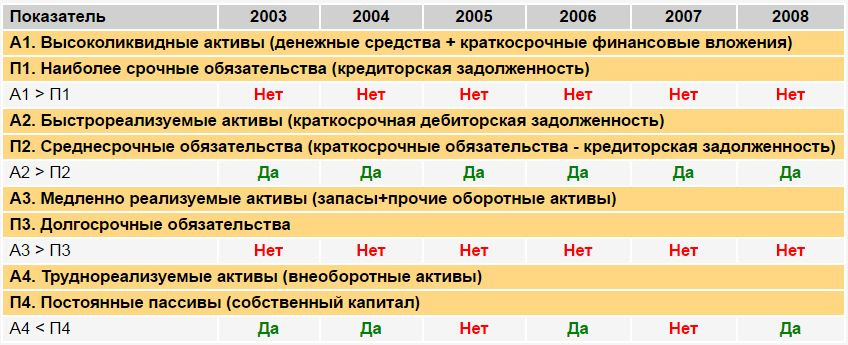

Разумеется, идеальная картина такого соответствия встречается редко. На приведенном далее рисунке показан один из вариантов представления результатов подобного анализа по данным отчетности одной из крупнейших российских компаний из списка «Наше все».

Как видно из приведенной на рисунке таблицы некоторые соотношения не выполняются никогда, а некоторые — через раз. Однако эта компания слишком велика, чтобы разориться. Если бы такая же картина имела место у менее крупной компании, не из списка «голубых фишек», то это был бы повод с настороженностью относиться к ее перспективам.

Неопределенность оценок финансовых коэффициентов

Обычно для экспресс-оценки ликвидности используется система финансовых коэффициентов. Рассмотрим наиболее значимые коэффициенты и особенности их расчета в зависимости от наличной информационной базы.

Коэффициент абсолютной ликвидности

По определению коэффициент абсолютной ликвидности является отношением суммы денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам. Данное определение в прямолинейной интерпретации указывает на следующую зависимость:

KALB = (DS+KFV) /KOB (2.1)

Где

KALB — коэффициент абсолютной ликвидности (в оценке по балансу);

DS — денежные средства по балансу (строка 1250);

KFV — краткосрочные финансовые вложения по балансу (1240);

KOB — краткосрочные обязательства по балансу (1500).

Однако подобный подход к оценке коэффициента абсолютной ликвидности не отражает реальности.

В отношении краткосрочных обязательств имеет смысл выделить следующие содержательные составляющие.

1) По экономическому содержанию доходы будущих периодов (1530) нельзя считать обязательствами, поскольку это никак не долги, которые надо срочно погашать. Поэтому и нет смысла включать соответствующие суммы в расчет показателя.

2) Оценочные обязательства (1540) во многих случаях также можно не рассматривать как «очень срочные» обязательства, поскольку по определению — это обязательства с неопределенной величиной и (или) сроком погашения. А коль скоро срок в данном случае — величина неопределенная, то и считать эти обязательства «срочными» (по крайней мере, в полном объеме) не имеет смысла.

3) Прочие краткосрочные обязательства (1550) также не всегда могут считаться «очень срочными». Поэтому вопрос об их включении в состав краткосрочных (в экономическом, а не бухгалтерском смысле) обязательств не всегда является очевидным.

4) В каком-то смысле нельзя в полной мере считать обязательствами авансы, полученные от покупателей (далее — APP). Это связано с тем, что они будут покрыты продукцией (товарами) или услугами и потому могут не считаться очень срочными текущими пассивами, поскольку для их погашения не нужны денежные средства. Хотя, конечно, здесь о нюансах интерпретации можно долго и нудно спорить.

Таким образом, в общем случае оценка величины реальных краткосрочных обязательств может существенно отличаться от оценки бухгалтерского баланса. Поэтому для их расчета можно использовать следующую достаточно общую модель:

KOR = KZS + KZ + ko_dbp*DBP + ko_koo*KOO + ko_pko*PKO — ko_app*APP

(2.2)

Где

KZS — кредиторская задолженность;

KZ — заемные средства;

DBP — доходы будущих периодов;

KOO — краткосрочные оценочные обязательства;

PKO — прочие краткосрочные обязательства;

APP — авансы, полученные от покупателей.

ko_dbp — доля доходов будущих периодов, принимаемая в расчет при оценке краткосрочных обязательств;

ko_koo — доля краткосрочных оценочных обязательств, принимаемая в расчет при оценке краткосрочных обязательств;

ko_pko — доля прочих обязательств, принимаемая в расчет при оценке краткосрочных обязательств;

ko_app — доля авансов поставщиков, принимаемая в расчет при оценке краткосрочных обязательств.

Все введенные коэффициенты kor_* должны принадлежать отрезку [0;1]. Если аналитик считает, что оценочные и прочие краткосрочные обязательства следует включить в оценку в полном объеме, авансы, выданные покупателям, безусловно считать задолженностью, а доходы будущих периодов задолженностью не считать, то просто надо положить:

ko_koo = ko_pko = 1

ko_dbp = ko_app = 0

Использование модели 2.2 позволяет создавать вариативность оценок, соответствующую разным сценариям. Например, в пессимистичном сценарии все включаем в задолженность, а в оптимистичном что-то исключаем. Для внешнего аналитика сценарный подход может быть достаточно полезен, поскольку данные баланса весьма агрегированы, а других источников информации у него обычно нет.

Много неопределенностей существует и в оценке числителя формулы (2.1).

1) Не все денежные средства могут быть доступны предприятию в полном объеме, поскольку часть из них может находиться на депозитах в проблемных банках. Что в последнее время отнюдь не редкость.

2) Ценные бумаги некоторых компаний, учитываемые в составе краткосрочных финансовых вложений, могут оказаться неликвидными или вдруг резко упасть в цене.

3) Часть срочных займов другим организациям, также входящие в состав краткосрочных вложений, вполне могут оказаться не такими уж «срочными», если данные организации вдруг столкнулись или могут столкнуться в ближайшее время с непредвиденными финансовыми проблемами.

4) Вклады в уставные капиталы других организаций с большой вероятностью к высоколиквидным средствам вряд ли можно отнести.

5) Дебиторская задолженность, приобретенная на основании уступки права требования, также с большой вероятностью не может рассматриваться как источник ликвидных средств.

Таким образом, и здесь нужно выделять отдельные сущности:

ZDS — замороженные денежные средства;

NCB — неликвидные ценные бумаги;

SZDO — срочные займы другим организациям;

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.