Бесплатный фрагмент - Финансовое планирование. Искусство создавать доход

УДК 658

ББК 65.29—80

В53

Александр Высоцкий

Финансовое планирование. Искусство создавать доход.

Эта книга о том, как управлять финансами в бизнесе, — и не про- сто управлять вручную, а создать эффективную и безопасную систему управления, благодаря которой финансы навсегда перестанут быть головной болью руководителей. Есть много учебников о финансах, но разобраться в них совсем не просто, а большинство

из них просто не предназначены для использования на практике. В этой книге управление финансами описано очень просто и практично, чтобы любой руководитель смог разобраться в этом предмете, а затем с успехом применить даже в небольшой компании. Никакую часть этой книги нельзя воспроизводить, хранить в информационно-поисковой системе или пересылать в любом виде любым способом — электронным, механическим, путем фотокопирования или с помощью любых других средств записи — без явного письменного разрешения владельца авторских прав.

Эта книга не о том, как придумать гениальную идею бизнеса, а о том, как организовать работу компании, чтобы она действовала как настоящая команда и была способна воплотить стоящую идею.

© 2021 Александр Высоцкий. Все права защищены

ОБРАЩЕНИЕ К ЧИТАТЕЛЮ

Эта книга о том, как управлять финансами в бизнесе, и не просто управлять вручную, а создать эффективную и безопасную систему управления, благодаря которой финансы навсегда перестанут быть головной болью руководителей. Есть много учебников о финансах, но разобраться в них совсем не просто, большинство из них просто не предназначены для использования на практике.

Мéнеджмент — искусство управления группой людей, предприятием, организацией с целью эффективного взаимодействия для достижения поставленных целей. От англ. management — управление, руководство.

В этой книге управление финансами описано очень просто и практично, чтобы любой руководитель смог разобраться в этом предмете, а затем с успехом применить даже в небольшой компании. Это не голословное утверждение, наши консультанты помогли внедрить описанные в этой книге принципы на более чем 650 предприятиях разных размеров и видов бизнеса — от совсем небольших компаний до компаний, где работают более тысячи сотрудников. Использование этих принципов помогло им не только выйти на новый уровень организованности, но и значительно повысить доход.

Основные идеи о системах управления финансами компании, с которыми вы познакомитесь в этой книге, были давно уже описаны в работах классиков менеджмента. Но как вы уже, наверное, сами убедились, от теории к практике перейти не так уж просто. Особенно ценным в преодолении этой дистанции является практичное ноу-хау в области управления финансами. Благодаря такому ноу-хау можно создать необычайно эффективную и простую систему обращения с деньгами компании, подходящую самым разным видам бизнеса.

Ноу-хау — знание того, как что-то практически делать, в отличие от того, чтобы обладать теоретическими знаниями. Наличие ноу-хау подразумевает наличие практического опыта. Происходит от англ. know-how — «знаю как».

Когда вы будете читать эту книгу, обращайте внимание на специальные термины и непонятные для вас слова. Понимание значений слов создает прочный фундамент, на котором строится компетентность. В области финансов используется множество специальных терминов, которым иногда довольно сложно найти простое и понятное определение. Поэтому в этой книге для тех слов, которые могут быть непонятны, даются пояснения. Если чтение становится для вас слишком утомительным и вы теряете интерес, скорее всего, вы пропустили слово, значения которого не понимаете, проясните его. Финансы — очень простая область, которая выглядит сложной только из-за специальных терминов.

Когда вы прочитаете эту книгу последовательно, главу за главой, у вас появится ясная и полная картина финансовой деятельности компании. Вы получите ответы на самые сложные и болезненные вопросы, связанные с управлением деньгами. Владельцам бизнеса эта книга поможет выйти из оперативного управления и заняться вопросами развития, сохранив при этом полный контроль. Руководители разных уровней получат ответ на вопрос, как должна быть организована система финансов, чтобы можно было влиять на распределение денег с целью обеспечения хорошей работы своего подразделения. Специалисты по финансам смогут получить полное представление о том, как на практике организовать финансовую деятельность и добиться от руководителей плодотворного сотрудничества в формировании бюджета и принятии решений в отношении распределения средств.

Финансы (в практике управления предприятием) — это искусство управления деньгами. Слово «финансы» происходит от франц. finances — оплаты. Часто, говоря о финансах, подразумевают денежные средства.

Я искренне считаю, что любой руководитель обязан хорошо понимать, как должно быть организовано управление финансами компании. Без этого просто невозможно достичь успеха.

Глава 1

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

Уверен, что вы уже слышали о понятии «финансовый менеджмент», или по-русски — «управление финансами». Кто-то сильно постарался, чтобы создать идею, что это нечто сложное. Однако это довольно простой предмет, ведь любая толковая хозяйка может вам объяснить основы этого дела. Если у хозяйки денег хватает на то, чтобы покрыть все нужды семьи, и она не делает долгов, значит она умеет управлять финансами. Как она это делает? Она просто планирует все расходы исходя из реально полученного дохода, причем планирует так, чтобы все важные статьи были обеспечены деньгами. Затем она поддерживает железную дисциплину в отношении расходов, не допуская, чтобы выделенные на квартплату деньги тратились на развлечения и т. п. В этой главе будет рассмотрено, что такое финансовый менеджмент и что является его целью. В отношении этого вопроса есть разные идеи. Кто-то считает, что управление финансами необходимо для того, чтобы экономно распределить имеющиеся средства и сберечь их. Кто-то считает, что главное — использовать их так, чтобы компания как можно быстрее развивалась и повышала доход. Эта глава поможет вам разобраться в этом.

На первый взгляд может показаться, что следующий пример не имеет отношения к управлению финансами в бизнесе, но это не так. Речь идет о моей маме, а также об огромном количестве людей, которые интуитивно используют основы финансового менеджмента в своей жизни. Только повзрослев, я понял, что моя мама — гуру финансового менеджмента. Ведь у нее никогда не было долгов, и ни разу я не слышал, чтобы она купила что-то в кредит. И кроме того, у нее всегда были отложены какие-то деньги на черный день, поэтому даже в случае непредвиденных расходов ей не приходилось занимать. И это при том, что у нее весьма скромный доход! Просто она умеет откладывать деньги, постепенно накапливая на значительные покупки, и отдельно откладывает деньги на непредвиденные расходы.

Вы обращали внимание на то, что по отношению к деньгам людей можно разделить на две категории: одни разумно распоряжаются деньгами и не делают долгов независимо от размера своего дохода, другие — делают долги, даже когда имеют заработок значительно выше среднего? Одни всегда живут по средствам, другие постоянно попадают в неприятности из-за денег. Это не имеет никакого отношения к размеру дохода, можно сказать, что у одних есть финансовый менеджмент, а у других нет, их действия в отношении финансов хаотичны и результаты этих действий непредсказуемы.

Несколько лет назад в начале лета я случайно встретил на автозаправке старого знакомого, он выглядел довольно преуспевающим. Стояла чудесная теплая погода, но до летнего зноя было еще далеко. Мой знакомый был за рулем прекрасного нового «Порше Кайен», что меня удивило, так как я не слышал, чтобы он был особенно богат. Мое внимание привлекли колеса его машины — он был на зимней резине, это было странно. Поговорив с ним несколько минут, я понял, что у этого парня просто нет денег, чтобы купить комплект подходящей летней резины для своего нового авто.

Согласитесь, это поразительно — приобретая автомобиль, он не задумался о будущих расходах на его обслуживание. Можно сказать, что финансовый менеджмент у этого парня был в ужасном состоянии, ведь он даже не мог получить удовольствие от приобретения дорогого авто. Сомнительное удовольствие — ездить на мощном автомобиле по нагретому солнцем асфальту на зимней резине. Она ведь слишком тяжелая и шумная и, кроме того, скользит по лужам, так как протектор не рассчитан на такие условия вождения. На любой машине со спортивным характером водитель в полной мере ощутит последствия от использования неподходящей резины. Получается, что его инвестиция в удовольствие от вождения была неудачной из-за того, что он не смог правильно спланировать расходы и согласовать их с доходами. В результате вместо удовольствия он получил дополнительные сложности — слишком дорогое для него обслуживание авто вдобавок к большим выплатам по кредиту. Причина — отсутствие элементарных основ финансового менеджмента.

Протектор — часть шины колеса, находящаяся в контакте с дорогой. От предназначения шины зависят конструкция и внешний вид протектора. Например, внедорожные шины имеют протектор с высокими и мощными элементами, что позволяет шине лучше цепляться за грунт. Происходит от англ. protect — защита.

То же самое можно сказать и о бизнесе, где руководству приходится вручную справляться с нехваткой денег и непредвиденными расходами. Обычное положение дел в бизнесе — в конце месяца руководителю приходится выкраивать деньги на заработную плату и аренду, откладывая оплату остальных счетов, и время от времени он сталкивается с необходимостью занимать деньги, чтобы справиться с неожиданными проблемами. И наоборот, если денег хватает на все, что действительно необходимо для деятельности и развития компании, а счета контрагентов оплачиваются вовремя, можно с уверенностью сказать — финансами умело управляют.

Контрагент — одна из сторон в гражданско-правовых отношениях. Например, контрагентами являются поставщики, клиенты, партнеры и т. д. От лат. contrahens — договаривающийся; contra — против + agens — действующий.

Финансовый менеджмент — это действенное и эффективное управление деньгами таким образом, чтобы это помогало достигать целей организации.

В целом это довольно просто: если компания тратит деньги разумно, не создает долгов, которые не может оплатить, и при этом развивается, с финансовым менеджментом все в порядке. Звучит просто, но в этом есть определенный подвох. Ведь этот результат можно получить и тогда, когда этим занимается собственноручно руководитель. Можно ли считать эффективным такой «ручной финансовый менеджмент»? Давайте с этим разберемся.

При создании компании владельцы и руководители, как правило, собственноручно занимаются распределением денег, принимают решения по одобрению счетов. Можно сказать, что в этот момент формируется определенная модель «ручного» финансового менеджмента, которая сохраняется много лет. Как и любая другая привычка, она дает определенные преимущества, ведь в самом начале деятельности даже незначительная ошибка может привести к плачевным последствиям. Человек, который стоит во главе компании, как правило, полностью берет на себя ответственность за последствия решений и поэтому не может выпустить из своих рук финансовые вопросы. Ведь довольно часто он либо рискует собственными деньгами, либо деньгами инвесторов, которые ему доверяют. В этот период каждая копейка на счету, деньги являются самым важным ресурсом, и от того, насколько разумно они используются, зависят успех и скорость развития.

Когда была основана моя первая производственная компания, я прекрасно понимал, что создание производства потребует значительных инвестиций и немало времени. Причем инвестировать придется не только в оборудование, материалы, помещения, но и в «нематериальные» объекты: маркетинг и компетентность сотрудников. При этом у меня не было иллюзий, что можно будет быстро вернуть вложенные средства, — чтобы создать известность, репутацию и подготовить хороших специалистов, потребуется время. При этом денег было совсем немного, и они закончились практически в тот момент, когда было оборудовано производство и наняты первые сотрудники. Все последующее финансирование мы получали в виде дохода за выполненные работы. Денег катастрофически не хватало, и мне приходилось практически ежедневно решать финансовые головоломки. На счету была не просто каждая копейка, все доходы, которые мы должны были получить в ближайшем будущем, мы были уже кому-то должны. Мне приходилось ежедневно жонглировать деньгами и обязательствами, чтобы свести концы с концами. У меня были и неоплаченные счета за аренду, и долги перед поставщиками, и даже долги по заработной плате. Примерно год моей жизни ушел на то, чтобы рассчитаться со всеми долгами и выйти в нормальный режим работы.

В то время я не имел никакого представления об основах финансового менеджмента, и, честно говоря, мне было совсем не до того, чтобы изучать, как правильно управлять компанией. Даже если бы нашелся кто-то, кто сказал бы мне: «Парень, ты тратишь слишком много своего ценного времени и внимания на решение финансовых вопросов, это можно сделать по-другому», — я бы просто его не услышал. Сейчас, когда у меня за плечами создание нескольких успешных бизнесов, я прекрасно понимаю, что моя некомпетентность в том, как организовать обращение с деньгами в компании, и ручное управление всеми расходами просто крали мое время и творческую энергию. Если бы у меня было представление о том, как это правильно организовать, я бы мог потратить свои силы на развитие маркетинга, продаж и производства, и компания от этого только бы выиграла.

Для большинства владельцев бизнеса, особенно если речь идет о небольших компаниях, финансовый менеджмент начинается с ручного управления и остается таким навсегда. Начинается все с того, что создатель компании полон энтузиазма и с удовольствием справляется с этими задачами, но, если фаза ручного управления затягивается, это превращается в рутину. С точки зрения развития компании эта рутина страшна тем, что не дает возможности вырваться из оперативного управления. Ведь чтобы принять решение о том, на что приоритетно потратить деньги, необходимо разобраться детально в разных расходах и сравнить их важность. Оплачивать ли этот счет за рекламу или лучше купить больше материалов? Ответить на этот вопрос можно, только разобравшись, что это за реклама, как она должна работать и как будут использоваться материалы для производства. В попытках разобраться с такими вопросами руководителю приходится вникать во все детали. Можно сказать, что его внимание распыляется на тысячи мелких вопросов и в результате у него нет возможности видеть всю картину деятельности компании в целом.

Такое положение дел можно сравнить с колесом для хомячка, в котором бедный зверек бежит изо всех сил, но при этом не может сдвинуться с места. Чем быстрее он бежит, тем быстрее крутится колесо и тем быстрее ему приходится шевелить лапами. Компания развивается, и количество вопросов, которые нужно решать, становится еще больше, и это будет продолжаться до тех пор, пока руководитель не выдохнется. Из такого «колеса рутины» есть только один выход, и он заключается не в том, чтобы бежать быстрее, — необходимо сделать шаг в сторону. Владельцу бизнеса, чтобы выйти из оперативного управления, сначала нужно понять, как должен осуществляться финансовый менеджмент его компании, а затем ему придется реорганизовать деятельность компании, чтобы выскочить из колеса. Чтобы это стало возможным, в этой книге сначала будет рассмотрено идеальное положение дел в области управления деньгами — кто и что должен делать и как это должно быть организовано, а затем будет описано, как это внедрить.

У вас может возникнуть вопрос: почему бы все это просто не переложить на плечи ответственного и честного финансового директора? Вполне естественная идея для хорошего руководителя. Ведь умелый руководитель отличается от новичка тем, что знает: когда сталкиваешься с задачей, которую необходимо решить, нужно в первую очередь думать не о том, как ее решить, а о том, кто это может сделать. Но дело в том, что финансы — слишком горячая область, чтобы можно было просто доверить кому-то распоряжаться ими. Очевидно, что, даже если есть прекрасный, заслуживающий доверия специалист, ему необходимы точные правила в этой области, а вам — возможность осуществлять контроль. Как говорят, есть две области, в которых люди ведут себя как сумасшедшие, — это деньги и секс, и я полностью согласен как минимум с первым.

Если много лет подряд занимаешься управлением людьми, то хорошо понимаешь, насколько эта область может сводить людей с ума. Никогда не забуду ощущение замешательства, которое мне пришлось пережить после того, как мы с партнерами обнаружили пропажу небольшой суммы из сейфа компании. Деньги исчезли в рабочее время из сейфа, который не был заперт, так как в офисе работали только партнеры компании и немногочисленные сотрудники. До этого момента никому из нас даже в голову не могло прийти, что кто-то может их оттуда утащить. Никогда не забуду, как мы чувствовали себя после того, как обнаружили пропажу, — смесь изумления и замешательства. Как быть в этой ситуации, когда рядом с тобой работают только хорошие люди, которых ты уважаешь? И все же факт есть факт — денег-то в сейфе нет! В этой странной и глупой ситуации я впервые осознал, что деньги требуют хорошего контроля и организованности. Украденная сумма не была значительной, но стало очевидно, что нужны определенные правила безопасности, иначе рано или поздно появятся большие проблемы.

Свой первый бизнес я создал в 23 года, через год после того, как получил диплом о высшем образовании, и в процессе создания нескольких компаний с чем только мне ни приходилось сталкиваться! Начиная с того, что один из партнеров, которому было доверено управление финансами, проиграл деньги компании в казино, и заканчивая банальной глупостью, когда компания делала приобретения по завышенной стоимости. Поэтому с полной уверенностью утверждаю, что отсутствие хорошего финансового менеджмента открывает двери сумасшедшему обращению с деньгами.

С точки зрения практики управления бизнесом можно сказать, что хорошая система финансового менеджмента должна быть такой, чтобы она: 1. Обеспечила разумное использование финансов, которое способствует повышению уровня производства продукта, дохода и прибыли компании, реализации стратегических планов. 2. Сделала невозможными злоупотребления в области финансов. 3. Позволила передать распоряжение финансами руководителям компании, чтобы высший руководитель мог заниматься вопросами развития. 4. Обеспечила полный контроль над финансами компании.

В следующих главах книги будут рассмотрены все основные составляющие системы и примеры использования. Если вы полностью разберетесь в этом материале, у вас появится точное представление о том, как можно организовать финансовую деятельность вашего бизнеса. Конечно, чтобы применить эти идеи в вашей компании, вам придется приложить определенные усилия, но дело того стоит.

Глава 2

ДЕНЬГИ И ОТВЕТСТВЕННОСТЬ РУКОВОДИТЕЛЕЙ

Большинство руководителей компаний задаются вопросом, кто именно должен распоряжаться деньгами компании и отвечать за их эффективное использование. Может показаться, что распоряжаться должен тот, кто несет ответственность за компанию в целом — высший руководитель. Но здравый смысл подсказывает, что в этом есть что-то странное: в компании работает множество руководителей, подразделения которых вносят большой вклад в результаты деятельности и от слаженной работы которых зависит общий успех. По-видимому, они тоже должны принимать участие в деятельности по управлению финансами. Чтобы с этим разобраться, необходимо сначала ясно понимать, чем являются деньги, что это за предмет такой. Одни считают деньги целью и смыслом бизнеса, другие утверждают, что деньги имеют отношение к результатам работы и, если результаты будут хорошими, с деньгами не будет проблем.

Деньги по своей сути — эквивалент ценностей, который помогает осуществлять обмен, именно для этого они и были придуманы. До создания денег существовала система натурального обмена, когда один товар или услугу просто меняли на другой и таким образом можно было получить все, что тебе нужно для жизни. Это было чертовски неудобно и сложно. При переходе от натурального хозяйства к экономической системе, где есть специализация производства, осуществлять натуральный обмен становилось все сложнее. Затем довольно долго в качестве средства обмена использовались такие металлы, как бронза, серебро и впоследствии золото, что было гораздо удобнее для организации обмена. Следует отметить, что в период использования драгоценных металлов такого явления, как инфляция, просто не могло существовать, ведь сами по себе денежные единицы — монеты из драгметаллов — обладали реальной ценностью. В конце концов возиться с металлическими деньгами стало слишком неудобно и появились бумажные деньги и ценные бумаги, а чтобы они вызывали доверие и могли использоваться как средство обмена, применялся золотой стандарт. Согласно идее золотого стандарта, выпускавшие деньги банки являлись гарантами того, что в любой момент можно было бумажные деньги обменять на золото. Благодаря этому бумажные деньги стали в конце концов основным средством обмена. Конечно, идея использования золота тоже не абсолютна. Если бы уровень его добычи значительно изменился, это также могло оказать влияние на ценность денег.

Отмена золотого стандарта, как утверждают экономисты, была необходима для развития экономики, так как количество золота было ограничено, а общий объем производимых в мире ценностей рос и, соответственно, должна была увеличиваться денежная масса. Но в то же время это дало возможность правительствам печатать деньги на свое усмотрение. И если количество выпускаемых денег начинает превышать количество создаваемых ценностей, возникает инфляция. Причем чем меньше у людей уверенности в разумности правительства и стабильности экономики страны, тем менее ценными становятся деньги. Ведь чем меньше у нас уверенности в том, что завтра на эти деньги можно будет что-то приобрести, тем с большим желанием мы их меняем на какую-то другую валюту. И наоборот — укрепляется экономика страны, правительство демонстрирует разумность в распоряжении деньгами, и валюта укрепляется.

Золотой стандарт — денежная система, в которой основной единицей расчетов является некоторое установленное количество золота. Это гарантировало, что каждая выпущенная денежная единица может по первому требованию обмениваться на соответствующее количество золота. Золотой стандарт был отменен в России в 1914 году, в Великобритании в 1931 году и в США в 1933 году.

После денежной реформы 1897 года, в результате которой бумажные деньги получили золотое обеспечение, экономика Российской империи получила большое количество внешних и внутренних инвестиций. И это естественно — значительно выросло доверие к деньгам и возросла их ценность. Но отмена золотого стандарта в 1914 году из-за войны и последующие события привели к тому, что бумажные деньги Российской империи полностью утратили свою ценность.

Денежная реформа 1895–1897 годов (реф. Витте) в Российской империи — денежная реформа, установившая золотой стандарт, свободный обмен кредитных билетов (бумажных денег) на золото.

Таким образом, деньги сами по себе являются ценностью только по той причине и до тех пор, пока на них можно что-то купить. И с точки зрения деятельности организации деньги — эквивалент разнообразных ресурсов, которые нужны для осуществления деятельности. Поэтому, кстати, когда кто-то говорит, что деньги являются целью бизнеса, я понимаю, что этот человек вообще не осознает, что такое деньги. Утверждать, что деньги являются целью бизнеса, все равно что говорить, что использование и накопление ресурсов является целью производства. Представьте себе, что целью деятельности завода по производству бетонных блоков является накопление на складе запасов материалов, найм как можно большего количества сотрудников и приобретение оборудования — все это можно назвать основными ресурсами. Конечно, это звучит нелепо, потому что целью такого завода может быть обеспечение строительными материалами местных строителей, но никак не накопление ресурсов.

Но ведь есть владельцы компаний, которые ставят своей целью развить компанию до какого-то уровня, а затем выгодно продать. Что интересно, даже в этом случае деньги не являются целью. Ведь когда этот человек создает и развивает бизнес, его команда работает над достижением общей цели, которая связана с пользой, которую этот бизнес приносит потребителям. И кроме того, здесь имеет место подмена понятий, ведь цель владельца бизнеса и цели бизнеса — два совершенно разных предмета. Поэтому можно сказать, что владелец создает «ценность» — хорошо работающую компанию, у которой есть вполне определенные цели. И результат его работы обычно ценен тем, что созданная компания способна успешно производить продукт, зарабатывать, достигать целей и, конечно, приносить прибыль владельцу. Для кого-то она становится ценным ресурсом. И обратите внимание: как правило, частные компании приобретают именно по той причине, что покупателю нужен какой-то определенный ресурс: технологии, конкретные продукты, сеть распространения и т. д. Поэтому, создав такую компанию, владелец бизнеса, конечно, вправе рассчитывать на то, что он сможет обменять эту ценность на деньги. И еще один момент. Мой опыт работы с более чем четырьмя сотнями компаний показывает, что невозможно создать сильную компанию, если целью является ее последующая продажа. Это противоречит самой идее командной работы, когда необходимо объединить людей вокруг поставленной цели.

Так что деньги как эквивалент ресурсов, необходимых для деятельности компании, целью не являются. Их можно было бы сравнить с энергией, которая необходима для достижения целей. Чем больше этой энергии, тем больше ресурсов можно привлечь для достижения целей: оборудования, хороших специалистов, складских запасов, рекламы и т. д. Множество прекрасных бизнес-идей потерпели поражение только потому, что конкуренты имели больше денег на то, чтобы создавать своим продуктам известность, совершенствовать технологии производства и быстро расширяться. Поэтому можно было бы сказать, что хорошая система управления финансами поможет вам выжать максимум из ваших хороших идей.

Инвентарь — совокупность различных предметов хозяйственного и производственного назначения. От лат. inventarium — опись имущества.

Возникает хороший вопрос: кто может лучше всего распорядиться ресурсами компании — директор или человек, который непосредственно использует этот ресурс? Представьте себе завхоза, задача которого — обеспечить исправность офисного имущества и инвентаря. В случае поломки стола или стула у него есть несколько способов, как это исправить. Он может купить необходимые шурупы и скобы и починить мебель самостоятельно, он может найти специалиста по ремонту мебели или же потребовать приобретения новой. В любом из трех вариантов проблема будет решена, но эффективность ее решения будет разной, так как денежные затраты на решение могут отличаться в сотни раз. Но ведь верное решение только одно, и разобраться, можно ли сделать ремонт так, чтобы мебель выглядела как новая, и можно ли этот ремонт сделать своими руками, способен только завхоз. Представьте, как эта ситуация выглядит с точки зрения «ручного» финансового менеджмента — руководитель должен изучить все детали и принять решение, какой вариант выбрать и сколько денег на это выделить. Добавьте к этому еще загруженность руководителя, которому точно есть чем заниматься кроме решения вопросов о ремонте мебели. Результат будет очевидным — в большинстве случаев руководитель не сможет принять оптимальное решение, он будет ошибаться, он выберет не самый эффективный вариант и потратит деньги зря.

На самом деле игра в ручное управление финансами выглядит эффективной только в глазах самого руководителя. При таком подходе подчиненные часто недоумевают, наблюдая очевидно неэффективное использование денег. Не верите? Вспомните о приобретенных по инициативе директора программных продуктах, которые так и не внедрили, новом оборудовании, которое не используется в компании, необычных идеях в области рекламы и о многом другом. У таких ошибок, кстати, есть еще одна «темная сторона» — они демотивируют сотрудников, создавая у них ощущение ненужности, и подрывают доверие к решениям руководителя.

Департамент (или отделение) — одно из семи основных подразделений организации. Подробнее о том, какие департаменты должны быть в структуре компании, вы можете прочитать в книге «Оргсхема. Как разработать структуру компании».

Представьте себя на месте руководителя подразделения, который отвечает, например, за рекламу. От этой работы зависит, сколько людей обратятся в компанию за товарами или услугами. Чтобы обеспечить это, ему необходимо проводить исследования и опросы, планировать рекламные кампании, разрабатывать рекламу, размещать ее и собирать данные о результатах, которые она приносит. Для этого ему необходимо множество ресурсов: услуги дизайнеров, фотографов, распространителей, СМИ и т. п. Причем эта область совсем непростая, цены и качество услуг могут значительно отличаться. В одних случаях может быть достаточно дизайнера средней руки, в других потребуется профессионал экстра-класса. В этой области множество нюансов, которые значительно влияют на принятие решений. Если у такого руководителя не будет возможности самостоятельно принимать решения в отношении приобретения ресурсов, он просто не сможет получать хороший результат. При этом даже в небольшой компании, где работает несколько десятков сотрудников, при условии, что она ведет более-менее активную рекламную деятельность, еженедельно необходимо принимать как минимум десяток решений. Помножьте это на количество департаментов, ведь в каждом из них требуется приобретение определенных ресурсов, и вы поймете, что попытка высшего руководителя собственноручно решать эти вопросы обречена на провал.

Директоров обычно настораживает, когда новый специалист по маркетингу приходит в компанию и сразу же задает вопрос: «Какой у нас рекламный бюджет?» От этого директор вздрагивает, как хорошая сторожевая собака. Он уже чувствует, что новый специалист пытается запустить руку в карман компании. Забавно, потому что это вполне естественный вопрос для хорошего специалиста по рекламе. Ведь когда он планирует свою работу, он должен понимать, на какие ресурсы может рассчитывать. Только сумасшедший не интересуется ресурсами в момент планирования, ведь, по сути, любой план — это идея, как получить максимальный результат, используя имеющиеся ресурсы. Так что, если ваш новый маркетолог не интересуется бюджетом на рекламу, он либо сумасшедший, либо у него нет никаких планов в отношении получения результата. Думаю, что ни тот ни другой вариант вас не устроит.

Здесь мы имеем дело с ответственностью за результат. Человек проявляет ответственность, когда у него есть уверенность в том, что он является причиной того, что с ним происходит. И противоположность этого — безответственность — является убежденностью в том, что причиной происходящего является кто-то другой. Так, ответственный руководитель печатного участка знает, что результат работы зависит и от его действий по подбору специалистов, и от планирования их работы, и от того, как он обеспечит их необходимым оборудованием и материалами. Он будет проявлять ответственность до тех пор, пока у него есть эта убежденность. Если по какой-то причине он убедится, что не может на это влиять, и согласится с этим, он станет безответственным.

Ведь бывает так, что он все подготовил, согласовал, и вдруг директор компании «волевым решением», обойдя ответственного за участок руководителя, изменяет план работ. Обращали внимание, как реагируют в этом случае разные люди? Ответственные ребята в этом случае идут к руководителю и пытаются выяснить, зачем это было сделано, и, если для этого была веская причина, стараются предусмотреть ее в будущем самостоятельно. Безответственные просто разводят руками и говорят: «Такова жизнь, он — начальник и имеет право», в очередной раз находя для себя «доказательства» того, что влиять на что-либо просто невозможно.

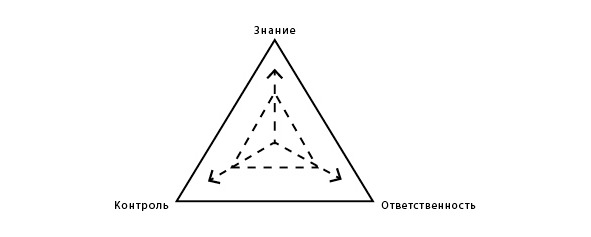

Формирование ответственности удивительно просто и точно описывается законом, который называется «Треугольник Знание — Ответственность — Контроль» (далее треугольник ЗОК). Идея заключается в том, что три составляющие связаны между собой как вершины треугольника, в котором рост любой из них способствует росту других вершин, уменьшение или отсутствие любой из составляющих негативно влияет на остальные. Следует отметить, что под «контролем» в этом треугольнике подразумевается способность управлять предметом. Например, если человек способен сесть на велосипед, проехать на нем какое-то расстояние и благополучно остановиться, он способен контролировать велосипед. Может быть и так, что человек падает с велосипеда и разбивает колено, то есть вершина «контроль» его треугольника ЗОК в отношении велосипеда слишком мала. И так как все три вершины связаны, у него будет низкая ответственность в отношении велосипеда, ведь он не может на него повлиять в достаточной степени. И скорее всего, у него нет знаний, как этим велосипедом управлять. Когда мы учим ребенка кататься на велосипеде, мы сначала объясняем ему, что нужно делать, или же он получает эти знания, просто наблюдая за тем, как это делают другие (растет вершина «З» — знания). Затем у него возникает некоторая уверенность в том, что он сможет с этим справиться (растет вершина «О» — ответственность). Он начинает пытаться контролировать велосипед, и, если ему помогают, поддерживают, он начинает держать равновесие (вершина «К» — контроль). Успех в контроле дает больше уверенности, и ответственность растет. Когда он освоил езду по прямой, у него возникает вопрос, как выполнять маневры. Постепенно, подтягивая вершину за вершиной, растет его треугольник ЗОК. Но, если вы попытаетесь добиться его ответственного отношения к езде на велосипеде, не дав ему знаний о том, как нужно управлять и как вести себя на дороге, или попытаетесь поднять его ответственность, взяв на себя управление велосипедом (взяв контроль на себя), результат будет плачевный. Для успеха нужны все три составляющие.

Так же и у руководителя подразделения возникает проблема с ответственностью при отсутствии контроля над вверенной областью — если он не может управлять ресурсами, необходимыми для получения результата. Как в описанном выше примере с ответственным за рекламу, если у него не будет возможности обеспечить оплату дизайнеру или размещение рекламы в СМИ, он не сможет нести ответственность за результаты. Более того, если у него нет простого и понятного механизма одобрения расходов на рекламу и он не знает, на какие суммы может рассчитывать в своей работе, его ответственность будет снижаться. С точки зрения треугольника ЗОК, работая в организации, он должен обладать знанием не только в области маркетинга, но и знать, как формируется бюджет на рекламу, как получать одобрение расходов, на какие ресурсы он вообще может рассчитывать. Он должен иметь возможность «контроля» — право управлять расходами на рекламу. И благодаря этому он сможет сопоставлять результаты своего контроля с получаемым результатом и утверждаться в своей способности приносить пользу компании, создавая поток клиентов, которые обращаются в отдел продаж или просто приходят в магазин.

Таким образом, можно сказать, что вовлечение руководителей подразделений в процессы финансового менеджмента необходимо для того, чтобы, во-первых, деньги использовались рационально, а во-вторых, чтобы руководители брали на себя ответственность за результат.

Если мы опустимся по иерархии компании на уровень рядового сотрудника, то увидим такую же картину. Чтобы даже рядовой сотрудник мог выполнять свою работу, у него также должна быть возможность добиться оплаты всего, что необходимо. В практике управления компанией очень часто приходится сталкиваться с тем, что компания несет ощутимые потери просто потому, что кто-то из рядовых сотрудников не обеспечен ресурсами. Не было гвоздя — подкова пропала. Не было подковы — лошадь захромала. Лошадь захромала — командир убит. Конница разбита — армия бежит. Враг вступает в город, пленных не щадя, Оттого, что в кузнице не было гвоздя. (С. Маршак)

Думаю, что вы сталкивались с тем, что дорогостоящее оборудование выходит из строя только потому, что вовремя не приобрели какую-то запчасть, или проваливается проект из-за того, что вовремя не оплатили какой-то незначительный счет. Однажды из-за того, что сотрудник не смог добиться оплаты счета провайдера, в разгар рекламной кампании был заблокирован один из сайтов из-за слишком большого объема трафика. Представляете? Была потрачена куча денег и времени на эту кампанию в Интернете, а сайт просто отключился, потому что его нужно было перевести на другой пакет обслуживания и это не было сделано вовремя, так как сотрудник просто не знал, как обеспечить срочную оплату этого счета. И винить-то особенно было некого, так как руководитель собственноручно занимался одобрением счетов и, естественно, у него были более приоритетные задачи, чем оплата незначительного счета провайдера.

Чтобы такого не происходило, система финансового менеджмента должна предоставлять каждому сотруднику возможность добиваться оплат важных расходов независимо от его уровня в иерархии компании и суммы счета. Как именно это должно быть организовано в компании, будет подробно описано в следующих главах.

Особого внимания в этой связи заслуживает такой предмет, как валовая прибыль компании. Очевидно, что валовая прибыль — результат командной работы руководителей всех подразделений. Ее размер зависит и от того, насколько служба персонала справляется с привлечением компетентных сотрудников, и от производственников или снабженцев, которые могут оказывать влияние на размер расходов. И конечно, в первую очередь на нее влияют руководители, отвечающие за продвижение и продажи. Но обычным положением дел в бизнесе является ситуация, когда никто из руководителей, кроме директора, не считает себя ответственным за размер валовой прибыли! Можно сказать, что все остальные витают в облаках в отношении того, каким должен быть размер валовой прибыли, чтобы компания могла оплачивать все текущие нужды и развиваться. Конечно, это говорит о полной безответственности в отношении размера валовой прибыли.

Производственник, сорвав план выполнения заказов, может печально покачивать головой, служба персонала — оправдываться отсутствием подходящих кадров на рынке труда, и даже департамент продаж может жаловаться на низкий спрос. Директор при этом бьется как рыба об лед, чтобы донести до руководителей подразделений, каким должен быть размер валового дохода в соотношении с расходами, чтобы можно было считать валовую прибыль достаточной для деятельности. Но, даже если результаты работы таковы, что она явно недостаточного размера, руководители подразделений, и глазом не моргнув, требуют своевременной и полной выплаты заработной платы и оплаты расходов своих подразделений, даже не задумываясь о том, где взять деньги на это. И что интересно, большинство из них в глубине души при этом считают, что доход компании достаточен, чтобы можно было себя чувствовать спокойно. Столкнувшись с таким отношением, директор компании ощущает, что его попросту предали, что руководители подразделений не желают принимать на себя ответственность за прибыль. Знакомая ситуация?

Валовой доход — все деньги, полученные в качестве оплат от клиентов, поступившие на расчетный счет или оплаченные наличными. Валовая прибыль — разница между валовым доходом и расходами, которые относятся непосредственно к предоставленному продукту или услуге. Например, для розничной торговли валовая прибыль представляет собой выручку от продаж за вычетом закупочной стоимости проданных товаров. Для производства вычитают прямые расходы на материалы и некоторые другие расходы, такие как расходы на электроэнергию для работы оборудования.

Если рассмотреть это явление с точки зрения треугольника ЗОК, можно легко понять, почему так происходит. Дело в том, что обычно «знание» руководителей подразделений в отношении финансов ограничено только размером валового дохода. О размере дохода говорят на совещаниях, в отношении него строят планы, за него награждают и наказывают. Но при этом они, как правило, не имеют точного представления о размере расходов, их «знание» ограничено. А размер расходов известен только тем, кто непосредственно осуществляет финансовый менеджмент. Поэтому, если директора поднять ночью с постели и спросить, каков размер арендных платежей или общего фонда заработной платы, он, даже не проснувшись полностью, легко ответит на эти вопросы. Представление директора о том, каков должен быть размер валовой прибыли и представление руководителей сильно отличаются. Если бы вы провели опрос среди руководителей обычной компании с целью выяснить, каков, по их мнению, минимально необходимый размер валовой прибыли компании, вы получили бы результаты, которые гораздо меньше правильного ответа. И в этом есть кое-что по-настоящему пугающее, ведь это означает, что только директор работает над выполнением плана по валовой прибыли, а все остальные только наблюдают за этим.

Рассмотрим в отношении валовой прибыли следующую вершину — «контроль». Как правило, руководители подразделений имеют очень ограниченный контроль валовой прибыли. Руководитель подразделения продаж может контролировать валовой доход, обеспечивая сбыт, но отрезан от контроля распределения валовой прибыли, так как не принимает решений, куда тратить деньги. Руководитель производства обычно имеет возможность контролировать только ту часть расходов, которая относится к его области, но не может влиять на остальные расходы. Поэтому можно смело утверждать, что ни один из руководителей подразделений не имеет возможности осуществлять контроль в отношении всей валовой прибыли. В той степени, в которой присутствуют «З» и «К», проявляется ответственность руководителей в отношении валовой прибыли. И ровно в той степени, в которой «урезаны» первые две вершины, может существовать «О» — ответственность руководителей за валовую прибыль.

Идеальное положение дел — руководители всех подразделений прекрасно знают не только, каков валовой доход, но и прекрасно понимают размер расходов компании, так как принимают непосредственное участие в распределении полученного дохода. Только в таком случае, причем довольно быстро, они приобретут ответственную точку зрения в отношении финансового состояния компании. И кроме того, деньги будут использоваться гораздо эффективнее, а директор компании сможет выйти из режима ручного финансового менеджмента. Конечно, чтобы такая система работала, необходимо установить правила распределения денег и механизмы контроля. О том, какими они должны быть и как должны работать, пойдет речь в следующих главах.

Когда такой подход был внедрен в моей производственной компании, понадобилось всего пару месяцев, чтобы полностью изменить точку зрения руководителей подразделений на доход. В то время я был совладельцем и директором компании, и, выполняя свои обязанности, я долго и безуспешно пытался добиться от руководителя производства идей о том, как повысить объем производства. В ответ я слышал лишь аргументы, почему невозможно производить больше. После того как этот же руководитель шесть недель подряд участвовал в работе совета, на который была возложена работа по финансовому планированию и распределению средств, он смог повысить объем производства на 20%. Еще через несколько недель он вышел с предложением, как за счет незначительных инвестиций в оснащение производства можно повысить еженедельный объем еще на 40%. Единственное, что изменилось за это время, — его знания в отношении реального финансового положения компании и его участие в контроле денег. Его уровень ответственности вырос, и полностью изменилась точка зрения. Подобные изменения произошли и с другими руководителями. В результате я получил совершенно другой уровень руководителей, и это помогло компании выйти на новый уровень развития.

Успех компании зависит от слаженной работы всей команды, а она может быть обеспечена, только если у членов команды есть доступ к ресурсам, в том числе к денежным ресурсам компании. И кроме того, чем ближе сотрудник к области деятельности, тем более разумно он может распоряжаться деньгами. Конечно, при этом необходимо обеспечить и рациональность использования денег с точки зрения приоритетов, и жесткий контроль, и безопасность. Поэтому в этой книге речь идет именно о «системе» финансового менеджмента, которая включает все составляющие, а не о каком-то одном волшебном правиле, которое решает все проблемы. Но тем не менее участие членов команды — важная составляющая такой системы.

Глава 3

РАЗДЕЛЕНИЕ СЧЕТОВ И КОНТРОЛЬ

Вы, наверное, обращали внимание на то, что человек способен потратить практически любое количество денег? Это удивительно, но большинство людей тратят все деньги, которые попадают к ним в руки, а благодаря «заботе» кредитных организаций вдобавок они умудряются потратить гораздо больше, чем у них есть на самом деле. В любой организации происходит то же самое — потребность в деньгах, как правило, превышает количество денег в наличии. И, если, отправляя ребенка в магазин за бутылкой молока, вы не хотите, чтобы он потратил сдачу на что попало, вы просто даете ему денег ровно на бутылку молока. В результате вы, как правило, получаете именно то, что хотели, — бутылку молока. Хорошая хозяйка даже при небольшом доходе справляется со всеми расходами точно так же — получив доход, она очень аккуратно распределяет его по конвертикам, у каждого из которых есть определенное предназначение. И, если на продукты выделена определенная сумма, размер которой известен заранее, именно эта сумма будет в результате потрачена.

То же самое относится и к организации. Если вы хотите, чтобы на приобретение какого-то оборудования была потрачена определенная сумма, вы просто устанавливаете эту сумму и придерживаетесь правила «ни копейки больше, чем было запланировано на этот расход». Другими словами, вы не даете человеку в руки денег больше, чем необходимо. И тогда ответственный за закупку не потратит ни копейкой больше. Но что интересно: как правило, он потратит эту сумму до последней копейки. Так можно очень просто сформулировать одно из базовых правил финансового менеджмента: в распоряжение человека должны попадать только те деньги, для которых уже установлено целевое назначение.

Можно также с уверенностью утверждать, что организация постарается потратить все деньги, которые получает. Опыт организации новых бизнесов говорит, что большинство стартапов начинают зарабатывать только тогда, когда инвестор прекращает финансирование проекта. В этот момент либо компания начинает зарабатывать, либо идет ко дну. Удивительно, но, даже зная этот закон как владелец бизнеса и инвестор, я тем не менее каждый раз удивляюсь тому, почему доход новой компании начинает расти только после того, как компания перестает получать финансовые вливания. Последний пример — созданная нами система дистанционного обучения «Эйнштейн», в которую на протяжении некоторого времени вкладывали деньги, но всегда не хватало какой-то мелочи, чтобы запустить ее в работу. В конце концов, когда руководство проекта было поставлено перед фактом, что денежных вливаний больше не будет, начались продажи и начал расти доход.

Еще одно подтверждение этому — отсутствие денежных резервов у большинства компаний. Любой здравомыслящий человек понимает, что нужно иметь резерв на случай непредвиденных опасных ситуаций. Мало ли что может произойти? Кто-то подаст на вас в суд, выйдет из строя дорогостоящее оборудование, с вашим имуществом произойдет что-то, что создаст угрозу работе компании, и т. д. Конечно, есть страховые компании, но, как правило, необходимо время и дополнительные расходы, чтобы получить компенсацию и покрыть ущерб. Бывает так, что вам внезапно требуется помощь юристов или что-то еще. Чем больше компания, тем больше риски и, соответственно, тем больше должны быть денежные резервы. О том, какими они должны быть и как ими распоряжаться, мы поговорим в последующих главах. Но ведь очевидно, что какие-то денежные резервы все-таки должны быть у компании. Но обычно их нет, и причина этого — попытка создать резервы по остаточному принципу: когда у нас останутся свободные деньги, тогда мы отложим часть этих денег в резервы. Это практически никогда не срабатывает просто потому, что организация потратит все деньги, которые попадают в ее распоряжение! Поэтому есть единственный способ создавать резервы — сделать так, чтобы эти деньги просто не попадали в руки руководителям компании. Как говорилось выше, если деньги не попадают в руки, их точно нельзя потратить.

Оборотные средства — в финансах это средства, которые полностью затрачиваются на изготовление продукции, в отличие, например, от зданий и оборудования. В этой книге под оборотными средствами подразумеваются только деньги, которые предназначены для приобретения товаров в торговле или основных материалов в производстве. Не путайте это понятие с бухгалтерским термином «собственные оборотные средства».

То же самое относится и к оборотным средствам: если есть возможность использовать оборотные средства на текущие нужды компании, они будут сокращаться, что обязательно скажется на доходе и росте бизнеса. Идеальное решение — обеспечить физическое разделение средств в соответствии с их предназначением. Существует принцип «разделения счетов», который заключается в том, что у организации должно быть несколько счетов, у каждого из которых есть определенное предназначение и которыми распоряжаются разные люди. Перемещение средств между этими счетами производится по строго установленным правилам. В этой книге описывается опыт практического применения данного принципа для управления финансами компании.

Весь доход, который поступает в компанию, приходит на один счет, который называют Счет №1. Этим счетом распоряжается Руководитель службы финансов Офиса владельца. Любые средства, которые поступают в компанию, попадают только на этот счет. Все полученные через кассы компании наличные оплаты вносятся только на этот счет.

Этим счетом может распоряжаться только Офис владельца. Возможно, у вас сразу возникает вопрос: а что же делать, когда у компании несколько юридических лиц для оптимизации налогообложения? Но давайте пока оставим этот вопрос и разберемся с тем, как должна работать финансовая система в целом. В конце книги будет описано, как применить описанные идеи, когда есть несколько юридических лиц.

Для оплаты всех расходов компании используется другой счет, его называют Главный счет, он находится в распоряжении директора компании. Операции по этому счету осуществляет Финансовый департамент, который находится в подчинении директора. Еженедельно совет руководителей компании готовит предложение по распределению средств, которое после одобрения директора проходит проверку и одобрение Руководителя службы финансов Офиса владельца. Он осуществляет перевод одобренной суммы на Главный счет, с которого компания осуществляет все одобренные расходы. Таким образом, в распоряжение директора поступают только те средства, которые необходимы для оплаты одобренных расходов.

Кроме того, в торговых и производственных компаниях имеет смысл создать еще один счет — Счет оборотных средств, на который со Счета №1 также еженедельно или чаще перечисляют ту часть дохода, которая должна быть возвращена в оборотный фонд и затем будет использоваться на закупку товаров или материалов для производства. Со Счета оборотных средств осуществляются оплаты поставщикам, но не оплачиваются никакие другие счета. Это позволяет легко контролировать целевое использование оборотных средств.

Также со Счета №1 еженедельно осуществляются перечисления на Резервный счет и Счет дивидендов. Этими счетами распоряжается Офис владельца. Дивиденды — еще один важный вопрос. Ведь успех бизнеса во многом зависит от того, как выполняет свою работу владелец компании. Довольно странно, что создатель компании, от которого зависит и стратегия, и развитие продукта, и многое другое, получает свое вознаграждение по остаточному принципу. Конечно, рост компании и соответствующее увеличение ее стоимости — это хорошо. Но большинство владельцев компаний не собираются продавать свои компании, и у них есть собственные потребности. Их инвестиции денег и сил должны давать им отдачу так же, как и работа сотрудников вознаграждается заработной платой. Если финансовая система не предусматривает регулярных отчислений на вознаграждение владельца компании, это противоестественно и, кроме того, создает проблемы. Ведь у владельца бизнеса, как и у любого другого человека, есть потребности, и ему также необходимо понимать величину своего текущего дохода. Так что единственно правильное положение дел — владелец получает дивиденды так же регулярно, как сотрудники получают заработную плату.

В деятельности компаний бывают ситуации, когда получают предоплаты, но при этом нет уверенности в том, что услуга или товар будут предоставлены клиенту, и, возможно, эти деньги придется вернуть. Например, время от времени приходят оплаты, по которым не выставляли счета и нет подписанных договоров. В таком случае нет официального основания считать, за что именно была получена оплата и, соответственно, что услуга вообще будет предоставлена. Либо компания получила предоплату, но требуется еще принять решение, возможно ли с точки зрения имеющихся в распоряжении ресурсов выполнить заказ. Такие суммы в полном объеме переводят на отдельный счет — Счет специального дохода. После того как по этим суммам принято решение, они либо возвращаются клиенту, либо поступают на Счет №1, и с ними поступают так же, как со всеми остальными оплатами.

Например, возьмем типографию, которая печатает журналы, листовки, брошюры и другую продукцию. Клиенты обращаются в типографию, специалист делает расчет стоимости заказа. Этот расчет включает данные о стоимости бумаги и других основных материалов и стоимости работ типографии. На основании расчетов менеджеры по продажам открывают заказы и выставляют счета клиентам. Все оплаты от клиентов поступают на Счет №1. Руководитель службы финансов (Офис владельца) ежедневно проверяет поступления на расчетный счет и на основе данных расчетов себестоимости осуществляет перечисление сумм, необходимых для приобретения основных материалов на Счет оборотных средств компании. Хочу отметить, что во многих бизнесах не требуется ежедневно перечислять деньги на Счет оборотных средств, достаточно это делать раз в неделю. Но, если типография работает с разнообразными видами бумаги и картона, а поставщики не готовы отпускать бумагу с отсрочкой оплаты, перечисления приходится делать ежедневно. Из-за коротких сроков изготовления продукции снабжение должно работать очень оперативно. Обратите внимание, что при этом на Счет оборотных средств перечисляются определенные суммы на определенные виды материалов, что дает возможность впоследствии контролировать целевое использование этих денег.

К концу отчетной недели на Счете №1 скапливается определенная сумма, которая будет распределена между Главным счетом, Резервным счетом и Счетом дивидендов.

Следует отметить, что отчетную неделю лучше всего не начинать с понедельника, ведь в самом начале отчетной недели необходимо составить, одобрить и согласовать с руководителями других подразделений планы на неделю. Для этого проводится ряд совещаний, и это требует времени. А понедельник — очень неудобный день для этого, так как обычно в первой половине дня в понедельник и так слишком большая нагрузка. В моих компаниях отчетная неделя начинается в среду и заканчивается во вторник. Соответственно, когда речь идет о доходе за неделю, имеют в виду деньги, которые поступили на счета со среды до вторника включительно следующей недели. В таком случае удобно в среду утром подвести итоги, согласовать планы деятельности на неделю, рассмотреть заявки на выделение средств и провести еженедельное финансовое планирование. Тогда уже в среду во второй половине дня на Главный счет могут быть перечислены деньги на оплату одобренных расходов. А Финансовый департамент сможет уже в четверг начинать оплачивать предоставленные сотрудниками счета по одобренным заявкам. Практика использования такого подхода говорит, что самые удобные периоды для отчетной недели либо со среды до вторника, либо с четверга до среды. Благодаря разделению счетов Офис владельца получает возможность полностью контролировать движение денежных средств, при этом не забирая ответственность у руководителей компании. Руководители еженедельно вырабатывают предложение по распределению денег, составляя точный список заявок на все необходимые расходы, которые должны быть оплачены в течение недели. Директор одобряет это предложение и передает в Офис владельца, где оно одобряется или корректируется, и только после этого на Главный счет поступает сумма, точно соответствующая списку одобренных заявок. Благодаря этому,

Заявка на выделение средств — служебная записка определенной формы, которую составляет любой сотрудник или руководитель, которому необходимо приобрести что-либо для выполнения работы. Подробно составление и одобрение таких заявок будет рассмотрено в следующей главе. Этот документ называют также «предварительный заказ на приобретение» (англ. estimated purchase order). В книге используется название «заявка на выделение средств», так как оно чаще применяется в практике управления финансами, различных компьютерных программах для управления финансами, должностных инструкциях и обучающих материалах для финансистов.

Во-первых, компания не сможет потратить больше, чем было одобрено, а во-вторых, Руководитель службы финансов Офиса владельца может легко проверить целевое использование этих средств. То же самое относится и к Счету оборотных средств — не составляет труда проверить целевое использование этих денег. Таким образом обеспечивается безупречный контроль.

У одного из наших клиентов — транспортной компании использовалось «виртуальное разделение счетов». Главный бухгалтер компании, очень хороший и преданный сотрудник, из-за того, что не было физического разделения счетов и деньги находились на одном счете, допускал ошибки в расчетах, в результате чего компания тратила денег несколько больше, чем должно было находиться на Главном счете. Когда была выявлена ошибка в расчетах, недостающая сумма составляла уже больше половины всех накопленных денежных резервов. Чтобы исправить ситуацию, компании пришлось лишиться большей части резервных средств. Если бы счета были физически разделены, ошибка в расчетах была бы выявлена немедленно, так как расчетные суммы не совпали бы с остатками на счетах.

Тратьте меньше, чем зарабатываете, — вот вам и философский камень. (Бенджамин Франклин)

Давайте рассмотрим функции основных участников процесса управления финансами и области их ответственности.

Руководитель службы финансов (Офис владельца) — подчиняется руководителю Офиса владельца (как правило, это владелец компании) и осуществляет постоянный контроль соблюдения установленных правил в отношении финансов. Он добивается, чтобы все доходы поступали на Счет №1. Он еженедельно предоставляет директору данные о размере дохода за неделю и источниках дохода. А после того как руководители компании предоставят предложение по распределению средств, проверяет его на соответствие установленным правилам. Он окончательно определяет, какие суммы будут перечисляться со Счета №1 на другие счета, и непосредственно делает переводы. Он также ведет учет средств на счетах, которые относятся к его области ответственности (см. схему на стр. 28). Его ответственность заключается в том, чтобы деньги компании распределялись так, чтобы обеспечить

успешную деятельность и развитие. Необходимо отметить, что Руководитель службы финансов не управляет деятельностью компании и директор не находится в его непосредственном подчинении. Он несет ответственность только за финансовый менеджмент и обеспечивает, чтобы система работала безупречно. В небольших компаниях эту функцию, как правило, выполняет сам владелец компании. И, как правило, в таком случае эта функция не занимает слишком много времени, обычно это всего лишь несколько часов в неделю.

Совет руководителей, в состав которого входят руководители всех департаментов, отвечает за планирование работы компании, согласованность в действиях всех подразделений. Совет проходит еженедельно, и на этом совете вырабатываются общий план деятельности и предложения по распределению средств. Для этого члены совета приносят заявки на выделение средств с целью приобретения всего, что необходимо для работы. Совет сопоставляет потребности департаментов с приоритетами в деятельности и размером имеющихся в наличии денежных средств. Планы деятельности и перечень одобренных заявок сначала проходят одобрение директора компании, а затем подаются на утверждение Руководителю службы финансов.

Руководитель Финансового департамента компании отвечает за работу департамента, за управленческий и бухгалтерский учет, за подготовку всех необходимых документов для проведения финансового планирования (подробно его область ответственности и функции будут описаны в отдельной главе). После того как предложение по распределению средств одобрено, он отвечает за то, чтобы все одобренные расходы были правильно выполнены, а деньги использовались именно на те нужды, на которые были выделены.

Это только краткие описания функций, каждая из них будет очень подробно описана в следующих главах. Эти описания представлены здесь только для того, чтобы вы смогли получить представление о том, как в целом работает система разделения счетов. Конечно, использование такой системы затрудняется, когда в компании несколько разных юридических лиц, которые ведут совместную деятельность, например, с целью снижения налоговой нагрузки или по каким-то другим причинам. В таком случае на каждое юридическое лицо потребуется открывать несколько счетов, это значительно увеличит объем работы Руководителя службы финансов и сотрудников Финансового департамента. Но даже в этом случае это имеет смысл делать, ведь только физическое разделение счетов позволяет получить высокий уровень контроля над финансами.

Если по какой-то причине невозможно физически разделить счета, все равно вы можете использовать подобный подход к управлению деньгами, только вместо реальных счетов будут использоваться фонды, средства которых находятся на одном или нескольких счетах. Но должен предупредить, что при таком «виртуальном» разделении счетов будет намного сложнее управлять финансами и будет возникать больше ошибок, которые потребуется исправлять. Наблюдение за компаниями, которые внедрили систему с разделением счетов и организовали финансовый менеджмент, как описано выше, показывает, что они намного успешнее управляют деньгами.

У многих владельцев бизнеса рано или поздно возникает желание передать оперативное управление наемному руководителю. И один из барьеров — опасения, что директор может не справиться с управлением финансами. Система разделения счетов позволяет передать управление директору, сохранив достаточный контроль над финансами. При еженедельном распределении средств практически невозможно допустить ошибку, которая создаст компании значительные проблемы. Ведь любые серьезные финансовые проблемы являются следствием многочисленных повторяющихся ошибок. Даже если совету руководителей и директору случится совершить огромную ошибку, например потратить зря значительную часть денег, поступивших за неделю на Главный счет, это не приведет компанию к краху. Кроме того, это будет очень быстро обнаружено. Можно сказать, что разделение счетов — важный шаг к передаче оперативного управления.

Недавно я общался с одним из наших клиентов, совладельцем Центра кровли «Покрофф», известной компании, которая состоит из шести фабрик кровельных материалов. Это очень успешная компания, которая более 20 лет на рынке, и управление финансами там всегда было организовано неплохо. После прохождения

«Школы Владельцев Бизнеса» они перестроили систему управления финансами, разделив счета, как описано выше. По словам совладельцев, они никогда раньше не имели такой хорошей, простой и эффективной системы контроля финансов, и благодаря разделению счетов они мгновенно обнаружили множество ошибок, которые раньше довольно дорого обходились компании.

Итак, все деньги, поступающие в компанию, попадают только на Счет №1, а затем с него распределяются на: ● Резервный счет — денежные резервы Офиса владельца. ● Счет дивидендов — дивиденды владельцев. ● Счет специального дохода — деньги, которые пока непонятно как распр еделять, и, возможно, их придется вернуть. ● Главный счет — средства для оплаты всех нужд компании. ● Счет оборотных средств — деньги на закупку товаров или основных материалов.

Чтобы такая система заработала, придется описать правила ее работы и должностные обязанности для разных руководителей. В этом вам поможет материал этой книги. В этой главе описана только общая идея такой системы, дальше будут рассмотрены более подробно и обязанности руководителей, и правила, которые нужно будет внедрить в компании, и рекомендации в отношении того, как проводить внедрение. Перестройка финансового менеджмента компании требует определенных усилий, и в первую очередь понимания всеми руководителями, как это должно работать. Но результат стоит того, чтобы пройти по этому пути до конца.

Узнайте, какую роль вы будете играть, занимаясь финансовым планированием: директора или владельца. Выделяют 10 ключевых обязанностей владельца, выполнение которых способствует качественному развитию бизнеса. И 10 фундаментальных обязанностей директора, выполнение которых способствует реализации производственных планов и росту прибыльности. Определите, чьи обязанности вы выполняете и точно ли понимаете истинные функции владельца, — скачайте чек-лист «Функции владельца и директора компании» по ссылке vc-education.ru/checklist.

Глава 4

ПРОЦЕДУРА ОДОБРЕНИЯ РАСХОДОВ

Давайте рассмотрим общую схему движения документов в процессе одобрения расходов компании. Хочу сразу отметить, что это только общее описание механизма распределения средств, который сам по себе не обеспечит эффективность использования денег без установки правильных приоритетов при распределении, о чем будет идти речь в последующих главах. Но тем не менее сначала необходимо разобрать саму процедуру одобрения расходов, которая является частью системы финансового менеджмента компании. Если во время чтения этой главы вы почувствуете, что вам сложно представить, как это может происходить на практике, рекомендую нарисовать для себя схематично весь процесс. Это поможет вам хорошо разобраться с материалом.

Основным документом в процессе одобрения расходов компании является заявка на выделение средств. Составляет и подает такую заявку сам сотрудник, который отвечает за какую-то деятельность. Например, в компании есть системный администратор, который отвечает за бесперебойную работу всех компьютеров, сетей и принтеров. В процессе выполнения работы он получает от других сотрудников запросы на обслуживание техники или на новое оборудование и выполняет эти запросы. Для этого ему необходимо приобретать оборудование, инструменты, запчасти и расходные материалы. Когда в компании появляется новый сотрудник, необходимо оборудовать его рабочее место в соответствии с принятыми стандартами. Для этого нужно приобрести компьютер и какие-то дополнительные устройства. Также обычно этот специалист отвечает за работоспособность сайтов, и ему необходимо периодически оплачивать услуги провайдеров и т. д.

Можно сказать, что для того, чтобы он мог выполнить качественно свою работу, у него должна быть возможность приобретать инструменты, материалы, запчасти, компьютеры и оплачивать какие-то виды услуг. Часть этих приобретений связана с поддержанием деятельности, часть — с развитием, при этом у разных приобретений разные приоритеты. Некоторые из них могут быть отложены на какое-то время, другие являются срочными. Как мы рассмотрели во второй главе, лучше всего в приоритетах может разобраться сам системный администратор, так как он является специалистом в этой области.

Чтобы получить то, что ему нужно для работы, сотрудник должен оформить на каждое отдельное приобретение заявку по установленной форме. Затем эта заявка пройдет одобрение его непосредственного руководителя, затем получит одобрение на еженедельном совете руководителей и окончательно вместе со всеми остальными заявками на неделю будет одобрена Руководителем службы финансов (Офис владельца). После этого пакет одобренных заявок попадет в Финансовый департамент, что будет означать, что на эти приобретения выделены запрошенные деньги. Затем сотрудник должен предоставить в Финансовый департамент счет для оплаты или договор, на основании которого производится оплата и осуществляется приобретение. Неодобренные заявки на выделение средств также вернутся к составителям, мы рассмотрим подробно, как это происходит, в следующих главах.

Рекомендательный совет — совет, в который входят руководители департаментов, председателем совета является один из них. Совет разрабатывает планы деятельности, согласовывая с ними планы департаментов, и подготавливает предложение по распределению средств (одобрение заявок). Совет называется рекомендательным, так как результат его работы является рекомендацией, которая будет одобрена Исполнительным советом. Исполнительный совет — в него входят директор и его заместители. Подробнее об этом на стр. 60.

Непосредственный руководитель — руководитель, который находится прямо над подчиненным на командной линии без промежуточных руководителей между ними.

То, что сотрудник обязан сам подавать заявки на все, что необходимо для его работы, оказывает огромное влияние на его работу и заставляет его взять больше ответственности за результат. Ведь в таком случае системный администратор уже не сможет списать регулярные сбои сети на некачественный сетевой кабель, так как руководитель сразу же спросит его, подавалась ли им заявка на выделение средств для приобретения нового кабеля. Довольно часто приходится сталкиваться с тем, что безответственные сотрудники используют нехватку каких-то ресурсов в качестве оправдания низких результатов своей работы. И при этом оказывается, что они никогда не требовали приобретения этих ресурсов! Можно сказать, что с помощью правильного использования заявок на выделение средств мы возвращаем сотрудникам их ответственность, которая до этого по какой-то странной причине лежала только на плечах руководителей. Конечно, сама по себе заявка не дает гарантии, что для нее обязательно будут выделены деньги, но без нее приобретение точно не состоится.

Важный момент — заявка должна быть составлена таким образом, чтобы не требовалось никаких дополнительных пояснений, чтобы она содержала все необходимые для последующего одобрения данные. В процессе одобрения она будет проходить через нескольких руководителей. Если она не будет содержать все необходимые данные, на каждом этапе одобрения придется тратить время зря на то, чтобы получить ответы на вопросы относительно деталей.

ДЕПАРТАМЕНТ: 1-Персонала и коммуникаций ДАТА: 04 мая 2020 СОСТАВИТЕЛЬ: системный администратор Беляев П.

ЗАЯВКА НА ВЫДЕЛЕНИЕ СРЕДСТВ

СТОИМОСТЬ: 4700 руб. ТОВАР/УСЛУГА: диск Seagate Barracuda 2TB 7200rpm 64MB СТАТЬЯ РАСХОДОВ: 1.6 Ремонт и обслуживание офисного оборудования СИТУАЦИЯ: Вышел из строя жесткий диск на компьютере дизайнера по разработке макетов рекламы. ДАННЫЕ: Вышедший из строя диск ремонту не подлежит, гарантийный срок закончился в 2019 году. Ремонт диска обойдется дороже приобретения нового. Временно установлен диск небольшого объема —

500Gb из подменного фонда. Для работы такого диска недостаточно, требуется заменить на диск объемом более 1Tb в течение двух недель. Предлагаемый к приобретению диск имеет гарантию 2 года и емкость достаточную, чтобы обеспечить потребности этого рабочего места. На этот диск «Технотрейд» из всех официальных поставщиков дисков Seagate предложил лучшую цену, он предоставляет стандартную гарантию 2 года. Диск будет заменен мной собственноручно. РЕШЕНИЕ: Приобрести диск Seagate Barracuda 2TB 7200rpm 64MB за 4700 руб.

РУКОВОДИТЕЛЬ ДЕПАРТАМЕНТА

Одобрено Гриненко Не одобрено ____________________ Комментарии: ________________________________________

ПРЕДСЕДАТЕЛЬ РЕКОМЕНДАТЕЛЬНОГО СОВЕТА

Одобрено Давыдов Не одобрено ____________________ Комментарии: ________________________________________

ДИРЕКТОР

Одобрено Глазунов Не одобрено ____________________ Комментарии: ________________________________________

Например, необходимо приобрести новый компьютер, и в заявке указана только его марка и стоимость. В процессе одобрения такой заявки у каждого из руководителей возникнет множество вопросов: «Для кого? Почему именно эта модель с такими характеристиками? Как это повлияет на результаты работы?» Если заявка не содержит всех необходимых данных, потери рабочего времени руководителей на ее одобрение могут быть просто фантастическими, а скорость прохождения заявки — черепашьей.

Давайте рассмотрим успешно зарекомендовавшую себя форму заявки на выделение средств, которая используется с незначительными изменениями во множестве компаний. Ниже кратко описано предназначение каждой отдельной графы.

Графа — раздел или пункт текста, документа, бланка, анкеты и т. п. Происходит от греческого graphé — черта.

Департамент — название и/или номер департамента, в котором находится сотрудник, подавший заявку. Когда одобренные заявки, на которые выделены деньги, в конце концов попадут в Финансовый департамент, сотрудник будет оповещен, что для его приобретения выделена определенная сумма и он должен будет предоставить счет или договор на покупку.

Дата — дата оформления заявки. Некоторые заявки могут быть первоначально отклонены на одной неделе, так как не являются приоритетными с точки зрения планов деятельности. Но при этом заявка может быть подана повторно на одобрение и принята на другой неделе. Кроме того, может возникать ситуация, когда на одну и ту же статью приобретения есть несколько заявок. Дата важна, чтобы отличать заявки одну от другой.

Статья — раздел, параграф официального документа, перечня, словаря и т. п. Например, статья расхода.

Например, аренда оплачивается, как правило, раз в месяц, но для того, чтобы в момент оплаты на Главном счету было достаточно денег, ответственному за аренду сотруднику имеет смысл еженедельно подавать заявки и выделять какую-то часть необходимой суммы. В результате появятся несколько одобренных заявок с одной и той же статьей расходов и разными суммами. Указанная на заявке дата позволит легко разобраться с тем, что это за заявка.

Составитель — должность и имя непосредственного составителя заявки. Эти данные нужны как минимум для того, чтобы Финансовый департамент знал, кого оповещать после одобрения и от кого, соответственно, нужно получить счет или договор для оплаты.

Стоимость — сумма, которая запрашивается в заявке. Хотя эта же сумма указана внизу, в данных для принятия решения, она также дублируется в верхней части заявки, чтобы при работе с заявками можно было с первого взгляда найти сумму.

Статья расхода — точно указанная статья расхода, если такая статья установлена. Например, в большинстве компаний есть такая статья расходов, как «расходы на продвижение». Это все расходы, которые связаны с рекламой, привлечением клиентов, распространением продуктов компании. Если не указать явно статью, руководителям и финансистам будет сложно разобраться, к какому виду расхода относится приобретение. Например, если по заявке предлагается оплатить услуги по электромонтажу, будет непросто разобраться, что это связано с ремонтом вывески компании и должно относиться к расходам на продвижение.

Товар/услуга — название приобретаемого предмета.

Ситуация — краткая формулировка того, какую проблему сотрудник хочет решить с помощью этого приобретения, причина, по которой это необходимо сделать. Формулировка ситуации — очень важный момент в составлении заявки. Когда сотрудники только начинают писать заявки, некоторые из них впервые задумываются, зачем необходимо приобретение того или иного предмета.

Данные — указывают данные, на основании которых принято решение о том, что это приобретение вообще необходимо делать. Здесь следует дать ответы на все вопросы, которые могут возникать в процессе одобрения. По сути, это доказательства того, что для решения указанной выше ситуации действительно необходимо приобретать именно этот предмет или услугу и именно на таких условиях. Для некоторых заявок это очень краткие данные. Например, если речь идет о выделении средств для оплаты аренды за месяц, достаточно указать, какова общая сумма договора, дата очередной оплаты и сколько уже было выделено денег на оплату. В других случаях, когда при приобретении может быть больше вариантов, необходимо гораздо больше данных.

Довольно часто приходится слышать от сотрудников такие возражения: «Зачем это вообще указывать, это же и так понятно! Зачем мне тратить свое рабочее время на это, разве мне за это платят?» Действительно, с точки зрения человека, который находится «в гуще событий», ситуация может выглядеть очевидной. Но, если посмотреть на это с точки зрения руководителей, через руки которых проходят еженедельно десятки заявок и при этом приходится принимать решение о том, какие из них более приоритетны, это выглядит не так очевидно. Конечно, когда рассматривают заявку на коммунальные платежи, очевидно, что этот расход необходим. Но все равно остаются вопросы, сколько уже было выделено денег на эту статью и когда именно необходимо оплатить счет.

Решение — полная формулировка, где сам заявитель указывает, что, за какие деньги, у кого и на каких условиях необходимо приобрести.

Когда сотрудник собственноручно описывает «ситуацию», «данные» и «решение», это оказывает магическое воздействие на его уровень ответственности. Ему приходится самому задуматься о том, какова польза, ему нужно найти убедительные данные, чтобы обосновать свое решение.

Обратите внимание, если в компании не используются заявки на выделение средств и нет системы их одобрения, сотрудники все равно обращаются к своим руководителям, чтобы одобрить любые приобретения. Только они делают это устно и просто сообщают о том, что необходимо купить. Это приводит к тому, что о части таких запросов просто забывают, ведь у руководителей полно забот, часть запросов приходится многократно устно обсуждать в процессе одобрения.

В результате тратится впустую большое количество рабочего времени, а важные приобретения, о которых забыли, создают ощутимые проблемы. Правильное положение дел, когда на устный запрос сотрудника руководитель отвечает: «Хорошо, напиши заявку на выделение средств, а я вынесу ее на совет руководителей».